(资料图)

(资料图)

近日,芝加哥商品交易所(下称“芝商所”)发布公告称,其清算机构CME Clearing已扩大其抵押品范围,允许CME Clearing会员抵押短期美国国债ETF。

道富环球投资管理副总裁Kimberly Russell表示,这项计划旨在为市场参与者提供灵活高效的融资解决方案,满足其初始保证金要求,令短期美债ETF有了新用途。

据悉,包括安硕(iShares)美债ETF、高盛国债挂钩(Goldman Sachs Access Treasury)0~1年期ETF(GBIL)、景顺国债抵押ETF(CLTL)和其他短期美国国债ETF等均被纳入合格抵押品范围。

据芝商所资深董事总经理、清算和交易后服务全球主管Suzanne Sprague介绍,将短期美国国债ETF纳入可接受抵押品范围,可便利化投资者对美债到期收益的再投资需求。也将使CME Clearing会员及其客户能够更灵活高效地管理抵押品成本。

贝莱德ETF和指数投资产品全球主管Carolyn Weinberg表示,早在20年前,安硕推出了首批4支债券ETF,此次用作保证金和抵押品,令短期美债ETF在提高透明度和流动性的同时,帮助投资者构建更多元的投资组合。

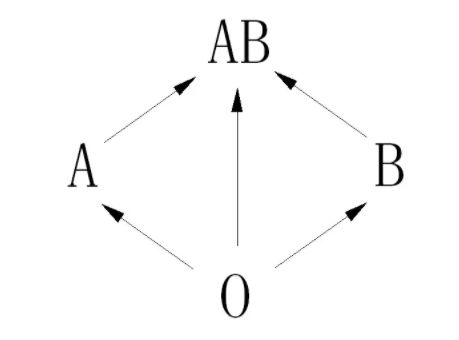

近期美债市场表现方面,随着美国10年期国债收益率跌幅扩大,美国2年期和10年期的国债收益进一步倒挂。通联数据显示,当前美国10年期国债收益率为2.750%,美国2年期国债收益率为3.209%。且美国最新非农就业数据发布后,美国2年/10年期国债收益率曲线倒挂幅度一度走阔至46个基点,为近22年以来最大幅度。

而上半年,美国债券市场遭遇了40年来的最大抛售,录得自1788年以来的最差半年表现。根据 ICE BofA自1973年以来追踪7至10年期美国国债的指数,全球固定收益基准美国国债今年迄今累计下跌11%。尤其短期债券,两年期美债收益率累计上行220个基点,30年期美债收益率上行123个基点。

中国银行首席研究员、恒昌宏观经济研究室学术顾问宗良分析称,美国长短端国债收益率出现倒挂,这既反映出市场对经济长期增长前景的悲观预期 ,也充分体现出市场主体的流动性偏好转变。

浙商证券首席经济学家李超预计,年底随着美联储紧缩预期将逐步趋缓,以及经济数据进一步下行,预计美债利率将逐步回落至2.5%的区间;10年期2年期美债收益率可能在下半年持续倒挂。2.5%作为中性利率水平,在通胀水平进一步回落前10年期利率趋势性下破2.5%的难度较大。