平衡型投资者配置比例

积极型投资者配置比例

□上海证券基金评价研究中心

近几个月以来,全球经济在疫情反复下表现出相对较强的韧性,全球制造业和服务业景气度整体仍处扩张区间。全球主要地区的经济表现,尤其是中国,整体高于市场预期。当前我国经济处于递延增长时期,会随着疫情管控见效、防疫政策优化及“稳增长”政策的逐步见效而快速回归。

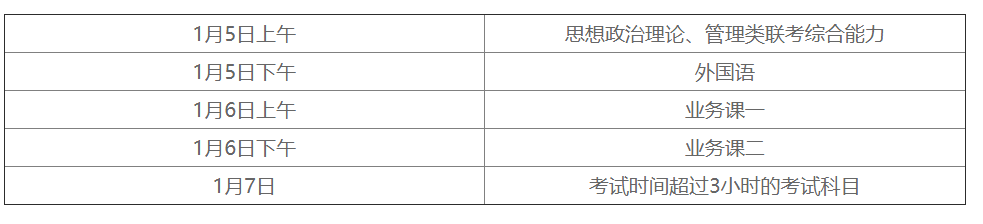

大类资产配置建议

资产配置是理性长期投资者的必备武器,多元化配置在任何时候都不过时。对于普通投资者而言,以平衡的多元配置结构应对多变的市场不失为上策。投资者应该在确保风险得到有效控制的前提下,以更加积极的方式参与市场投资。长期来看,商品价格涨幅有望回落,企业经营持续改善,偿债能力加强,因此,大类资产配置比例由大到小依次为权益、债券、商品。建议配置上更加积极有为,把握大类资产、风格以及行业上的结构性机会,保证短期收益的同时,博取长期较高的弹性。

权益基金:

布局兼具性价比和弹性的品种

行业景气度和相关产业政策是影响股票价格的重要因素。基建方面,除了继续加大公路、铁路等传统设施投入外,更加侧重加强新基建方面的建设,包括新能源设施建设、水电管网升级改造、“东数西算”等项目,将带动相关产业发展。几大战略新兴产业,包括新一代信息技术、生物技术、新材料、高端装备、新能源汽车、绿色环保、国防军工等产业仍是长期发展方向,要时刻关注布局机会。建议投资者保持乐观,立足“稳增长”主基调,聚焦投资回暖、盈利改善等主线,寻找性价比高的赛道。在权益基金投资时,既要关注产品长期收益还要注重净值回撤控制能力,深挖基金经理的“能力圈”。

在当前环境下,市场情绪偏谨慎,波动加大、板块轮动效应显著,择时难度较大,短期侧重关注具备择时优势的混合型基金。考虑到下半年政策效果显现,经济稳步增长,输入性通胀问题缓解、融资成本下降、盈利回升、投资回暖等因素推动企业重回快车道,上市公司业绩将进一步分化,建议下半年侧重关注淡化择时、选股能力强的股票型基金。

长线布局受益于产业升级、投资于“十四五”重点规划板块的科技成长主题,如新能源、高端制造、半导体、国防军工、创新医药、人工智能等板块;中线适当配置获益于“稳增长”政策、流动性提升、景气度改善,当前估值较低、风险回落、业绩改善的蓝筹价值主题,如金融地产、大消费、新老基建等板块;短线关注获益于涨价、景气度向上的资源类周期主题。

固定收益基金:

充分发挥债券基金风险收益调节作用

当前利率债市场整体波动有限,风险也相对有限,建议投资者对基本面和宏观政策保持理性预期,充分发挥债券基金风险收益调节作用。短期内,通过配置久期相对较短的品种加强债券资产的防御性。等待疫情好转,人民币汇率企稳,市场情绪稳定后加强长久期品种配置。

受整体环境影响,短期内建议配置违约可能性更低的高评级债券品种。下半年,随着政策逐步发力,企业业绩转好,违约概率下降,信用利差进一步收窄,信用下沉将获得更好风险收益交换率。

在当前市场环境下,短期内,适合配置以金融债、利率债为主,企业债为辅的稳健产品。从中长期来看,稳增长政策效果集中释放下,企业盈利将明显改善,可适当加强对信用债产品和一些业绩稳定的可转债及“固收+”产品的配置。

QDII基金:

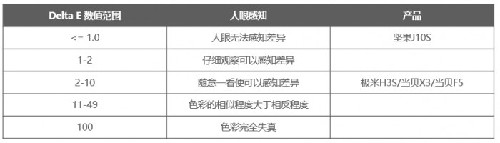

商品QDII配置以挖掘价格错配为主

海外权益、黄金、原油等资产与国内权益及债券资产的相关性较低,通过多元的大类资产配置策略能有效提升组合的风险收益比。从当前海外市场基本面来看,权益资产的估值性价比在逐渐提升,美联储加息对商品资产的涨价空间会产生一定抑制作用,因此要把握好商品与海外权益资产性价比转换节奏。

权益QDII方面,短期内海外市场仍会受情绪因素影响,权益资产由于弹性较大易受到波及。美联储加息预期正逐步被市场消化,全球经济韧性仍在。随着市场情绪稳定,投资主线将重回长期经济基本面,届时更为积极的配置能获取更好的长期回报。

商品QDII方面,从避险、分散、抗通胀的角度来看,短期内黄金产品仍有配置价值,但实际利率上行及美元走高将压制黄金价格上涨空间,宜适时降低仓位。目前原油价格处于历史高位,一旦地缘冲突缓和或OPEC+加大产出,可能会加大原油下跌风险,原油QDII配置时要保持警惕,可适当降低仓位。此外,商品QDII配置以挖掘价格错配为主,不宜采用买入并持有的长期策略。