3月30日晚间,千亿房企中梁控股(02772.HK)披露2021年全年业绩。

擅长在长三角三四线城市“降维打击”的黑马房企中梁,大体维持住了全年的销售规模。2021年,中梁控股实现合约销售金额1718亿元,同比增长约1.8%,完成全年销售目标的95%。合约销售均价约为12000元/平方米,比2020年的12500元/平方米略有下降。

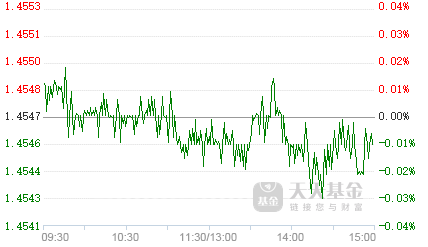

利润方面,中梁控股的盈利能力降低。报告期内中梁控股实现总收入761亿元,同比增长15.4%,长三角城市的物业销售收入占据半壁江山。期内实现毛利130亿元,毛利率由2020年的21%下滑至17%。归母净利润27亿元,同比下滑近三成,归母净利润率为3.5%,同比上一年下降2.2个百分点。

中梁的杠杆相较上年同期有所压降。截至2021年末,有息负债约402亿元,同比下降26%,净负债率35.4%,大降约30个百分点。不过,现金流压力仍然很大。截至期末,中梁控股现金及银行结余276.1亿元,同比减少约19%。

以“三道红线”来看,中梁控股剔除预收款后的资产负债率约为75.8%,净负债率35.4%,现金短债比大于1,继续处于“黄档”。

融资显然变得困难。发债方面,中梁控股于2021年1月13日、2月1日、5月10日分别发行过面值2亿美元、2.5亿美元、3亿美元的境外债券,而2021年下半年再无此类动作。

根据年报披露,中梁控股去年全年加权平均债务成本为9%,按年上涨0.5个百分点。CFO游思嘉去年曾称,希望中梁的融资成本能降到8%以下,实际上并未实现。

对于融资情况,中梁控股称,中国房地产融资收紧,在2021年年中以后尤为明显。去年年中以来,中梁控股采取措施应对行业困境,加强销售回款,节省开支,管理负债并去杠杆,已经用自有资金回购合约12亿美元的境外债券本金与利息。接下来,预期将继续用经营产生的现金流来满足经营资金、资本支出和其他资本需求。

和发债类似,在拿地方面,中梁的动作也只集中于2021年上半年,重点投资长三角三线城市也是中梁独有的特色。

期内,中梁土地投资额为526亿人民币,共获取85个新项目,总建面1000万平方米,三线城市土地投资比例超过50%,来自22个集中供地重点二线城市的土地投资仅占17%。按区域划分,长三角占土地投资总额的54%。

中梁控股称,2021年下半年公司考虑到房地产市场形势变得难以预料,土地投资维持在最低水平以保留现金。

2021年年底及2022年年初,中梁控股曾有大规模裁员传闻。最新年报披露,截至2021年12月31日止,中梁控股集团有合共10317名全职雇员,按年减少了2968人,人员减少率达到22%。2021年全年员工成本为20.65亿元,同比减少1.88亿元,人均成本为20万元。

中梁的资金紧张,还可以从中梁大股东近日出售中梁百悦智佳股权一事可见端倪。因为在三四线打法模仿碧桂园的高周转,中梁曾被业界称为“小碧桂园”,近期中梁还把物业公司股权卖给了碧桂园服务。此前,中梁分拆旗下物业公司赴港IPO,已经两次递表,于去年年底通过聆讯,中梁控股创始人杨剑夫妇是梁百悦智佳第一大股东。3月29日,碧桂园服务宣布收购中梁百悦智佳93.76%的股权,总代价不高于31.29亿元。收购事项完成后,中梁百悦智佳将成为碧桂园服务的间接全资附属公司。

近期,多家国际评级机构下调中梁评级,认为其偿还2022年债务具备一定风险。比如穆迪此前将中梁控股评级从“B1”下调至“B2”,展望从“稳定”调整为“负面”,认为在2023年6月底前,中梁控股约有11亿美元的离岸债券到期,鉴于融资渠道减弱,预计中梁控股可能无法以合理的成本发行大规模新债券,为未来6-12个月到期的债务再融资。

3月初,惠誉也将中梁控股的长期发行人违约评级从“B+”下调至“B-”,高级无抵押评级从“B+”下调至“B-”,回收率评级为“RR4”,展望“负面”。惠誉称该公司未来几个月到期的资本市场债务再融资的不确定性增加,同时该行业的合同销售额收窄趋势比惠誉过去几个月的预期更严重。其资本市场渠道仍然受限,惠誉认为该公司可能不得不依靠合同销售产生的现金来偿还2022年到期的债务。