本文来源:中信证券海外宏观 崔嵘

当前市场对于美债收益率曲线倒挂是否会引起经济衰退存在较大争议。

美债收益率曲线倒挂往往被视为美国经济衰退的信号,但是当前市场对于本次美债收益率曲线倒挂是否会引起美国经济衰退存在加大分歧。

一方面,美债收益率曲线倒挂会扭曲金融市场,不利于金融对实体经济的支持,从历史来看,在美国经济衰退前,美债收益率曲线往往会出现倒挂,市场担心本轮美债收益率曲线倒挂同样预示着美国经济将步入衰退。

但另一方面,美债收益率曲线倒挂只是美国经济衰退的必要非充分条件,其更多是加息后导致短端利率上行所带来的正常现象,因此当前美债收益率曲线倒挂并不意味着美国经济要陷入衰退,正如鲍威尔在 3 月议息会议后的新闻发布会上所说,美国经济能够承受加息影响,并实现 “软着陆”。

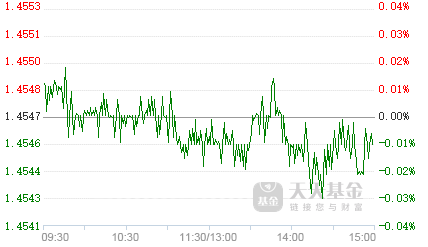

▌ 当前 10Y-2Y 关键收益率趋平以及倒挂的核心原因是通胀预期的倒挂,实际利率利差尚处于正常区间。

从实际利率和通胀预期的角度拆分本轮 10Y-2Y 关键收益率趋平的现象可以发现,本轮 2 年期美债名义利率走高主要是通胀预期推升所致。当前 2 年期美债名义利率为 2.36% 左右,而 2 年期美债实际利率仅为-2.31%,2 年期盈亏平衡通胀率高达 4.67%。与此同时,10 年期美债名义利率为 2.39% 左右,10 年期美债实际利率为-0.47%,10 年期盈亏平衡通胀率仅为 2.87%,远低于 2 年期盈亏平衡通胀率。因此,本轮 10Y-2Y 收益率倒挂的核心原因是通胀预期倒挂。从实际利率来看,当前 10Y 与 2Y 利差为 1.83pcts,仍处于正常区间,尚未出现倒挂。

▌ 短期来看,当前 10Y-2Y 收益率倒挂对于美国经济衰退的预示作用较弱,预计美国经济在今年上半年仍是由过热边际放缓至正常的状态。

首先,从前文分析中可以看出,当前 2Y 与 10Y 美债实际利率利差尚未出现倒挂,而从 2000 年之后美国发生的经济衰退来看,在衰退前均出现实际利率与名义利率的双重倒挂,因此,当前通胀预期倒挂导致的名义利率倒挂对美国经济衰退预示作用有限。其次,鲍威尔更加关注的短期远期利差(near-term forward spread),即 18 个月后的 3 个月期美债隐含收益率与 3 个月期即期美债收益率之差仍然非常较大,在美联储看来收益率曲线仍是健康的。最后,从 3M-10Y 利差来看,二者利差尚在 180bps 以上,距离倒挂仍有相当长的距离。因此,短期来看,预计美国经济在今年上半年仍是从过热走向正常的过程。

▌ 中长期来看,在美联储持续加息及经济周期下行背景下,美国经济在明年下半年后陷入衰退的可能性增加。

一方面,美联储加息在对抗通胀的同时也势必对美国总需求产生抑制作用。另一方面,根据我们在《美联储货币政策系列专题——四问本轮加息周期:滞后多久?终点多高?节奏多快?俄乌影响?》(2022-03-09)中的分析,本轮加息不同以往周期,加息起始时点 “滞后曲线”,美国经济已经从周期高点开始边际下行。在美联储加息叠加经济周期向下的共同作用下,预计美国经济在明年下半年后陷入衰退的概率增加,美国经济在本轮加息周期实现 “软着陆” 的难度较大。

▌ 短期美联储加息不会受到 10Y-2Y 趋平甚至倒挂的影响,中长期加息次数和幅度可能仍需关注经济增长和通胀数据。

综上对于收益率曲线倒挂以及美国经济基本面的分析来看,我们判断,短期而言,美联储加息不会受到收益率曲线倒挂的影响,在 5 月、6 月的议息会议上仍然会连续加息,且 5 月加息 50bps 的概率极大,6 月也存在加息 50bps 的可能。在前期 “短程冲刺” 加息追赶通胀曲线后,下半年加息的次数和幅度仍需关注美国经济增长和通胀数据,并不存在机械性的加息规则。