“猫奴返京第一天,大扫除清毛,清猫砂,换粮换水,采购猫粮猫砂猫零食,排队做完核酸还得带主子去打疫苗。”

“如果不是要带多多(狗的昵称),我们过年就不开车回去了。”

伴随着大批都市年轻人独居生活的盛行,“吸猫”“撸狗”渐渐成为年轻人的新生活方式,也成了他们每次远行的挂念。

陪伴、解压,以情感经济为底层逻辑,催生着宠物经济的火爆。仿照着人类社会的消费体系,养一只宠物,其衣、食、住、行、医疗、娱乐等构成了一个庞大的市场体系,市场规模已达千亿元。

此外,还有不少宠物爱好者因为各种现实条件没能将宠物带回家,又催生了“云吸猫”的网络热门现象以及猫咖、猫社等线下体验馆。

今天有猫了吗?你会为“吸猫撸狗”花多少钱?你愿意斥巨资给宠物治病吗?

为宠物“氪金”的第一步,是拥有一只宠物,如非领养,购买一般都是名贵品种,花费在几千乃至上万元不等。

有人默默晒出账单:拥有两只猫的“铲屎官”小林“精打细算”,去年一年在宠物日常用品方面消费近五千元,其中包括体检等医疗项目1500多元。

若不这么“克制”,一个宠物主的养宠年消费轻松“破万”。

多多的主人小爱表示,“一人一猫,三餐四季,日常消费开销还可以控制,但看病是真的贵,治疗一次结石就花了小两千。”

听见烧钱的声音,资本就来了。

据贝壳财经记者不完全统计,仅2021年,宠物行业获融资次数不下几十次,融资涵盖在宠物市场略有名气的食品、用品、医疗类品牌,投资者除了专业投资机构外,不乏知名互联网科技企业身影,亦有地产企业等进行跨界投资。

更有十余家凭借经营宠物业务起家的公司冲刺IPO,瞄准二级市场融资,其中4家已经成功上市,2家退市,1家折戟,还有5家在路上。

然而,国内已有千亿市场,头部宠物企业九成营收却靠出口?自有品牌何时能崛起?

受访者供图。

养宠账单

一只宠物年消费高可“破万”,医疗支出大“宠物险”正兴

“每次遇到活动大促,我都会在豆瓣小组蹲有折扣的猫粮、用品,所以都挺便宜的。”提起为宠物花的钱,家中养了两只猫的白领小林表示,会经常寻找一些优惠活动、降低养宠成本。

即便如此“精打细算”,养宠的成本也不算太低。去年,小林在宠物日常用品方面消费近五千元,其中包括体检等医疗项目1500多元。前几天,她还下单买了两个“大件”,分别是一只含自动清理功能的猫砂盆和饮水机,价格为1500元、250元。

为宠物“氪金”的第一步,是拥有一只宠物,如非领养,购买一般都是名贵品种,花费在几千乃至上万元不等。

采访中,一些“铲屎官”向新京报贝壳财经记者表示,自己基本是“穷养”。以养猫为例,一年下来,一只猫的主食、零食、玩具、猫砂、饮水机、猫砂盆等消费约在3000元。不过,一旦宠物生病,可能产生数千元以上的消费,较难预估。“极简版穷人养猫”一年的消费也要约2000元。

“富养”的开销又如何?一个宠物主的养宠年消费轻松“破万”:几百元一小箱的零食罐头,数千元一个的猫爬架、智能马桶,上万元一套的宠物写真,还有众多宠物玩具、衣服以及小众智能产品……

“固定500元一个月。”养第一只猫的时候,小琪一年为它消费约6000元。2021年初,她养了第二只猫,一年下来为宠物消费飙升至近两万元。

最大的支出项目是医疗,去年6月,小琪的一只猫患肠胃炎,症状表现类似于猫瘟,检查和治疗算下来,一个月消费8000多元。

养猫账单。受访者供图

养猫账单。受访者供图

“记得买保险。”和小琪一样,经历过宠物生病的宠物主们,往往会对其他养宠人叮嘱上这么几句。由于宠物医疗费用昂贵,宠物医疗险也随之兴起。

“0元领宠物医疗险”,为宠物买份保险的提示,不时出现在手机弹窗。在支付宝页面的蚂蚁保保险代理平台,宠物险也是一个热门项目,其详情显示适用2个月-10岁猫狗,保险医院遍布全国。在投保初期,还可以免费保障两个月。

去年7月,出于试一试的心态,李尔(化名)在支付宝上传宠物照片,开通了“升级版33.25元/月”的宠物医疗保险项目,获得一年15000元的医疗报销额度。详情显示,该产品由中国大地财产保险股份有限公司承保。

一个月后,李尔投保的宠物患上炎症,检查消费千余元,后期打针治疗一周,共消费2000多元。由于此时刚好宠物保险生效,李尔的宠物获得约1000元保险理赔。

在微信平台的保险服务中,宠物医疗险位居热榜,其中保障计划包括基础版和升级版两种规格,价格分别为24元/月和49元/月,由微保和中国大地保险提供服务。在一些银行客户端,也会提供宠物险购买服务。

资本盛宴

瞄准二级市场融资,乖宝宠物等多企业围绕宠物食品、用品冲刺IPO

宠物“氪金”背后,营造了怎样的资本盛宴?

2021年圣诞节促销活动中,麦当劳推出的宠物周边产品“汉堡猫窝”被一购而空,甚至一度导致点餐系统崩溃。餐饮界和宠物元素的一次联动,展露出宠物经济潜力的冰山一角。

1月18日,中国畜牧业协会宠物产业分会指导、派读宠物行业大数据平台制作的《2021年中国宠物行业白皮书》发布,该研究报告显示,2021年犬市场规模1430亿,同比增长21.2%。猫市场的规模也超过1000亿,同比增长19.9%。整个城镇犬猫市场的规模达到2490亿,同比增长20.6%。

此外,从单只宠物的消费能力上看,单只犬的年消费是2634元,同比增长16.5%,单只猫的年消费则是1826元,和2020年基本持平。

仿照着人类社会的消费体系,宠物经济已然形成衣、食、住、行、医疗、娱乐等众多市场体系。对应不同的消费领域,多家以经营宠物消费品起家的公司实现上市,与此同时,还有企业正谋求IPO。

贝壳财经记者梳理发现,宠物行业多起IPO项目正在推进,仅在2021年12月份,就有四家宠物行业公司更新或上传了招股书。

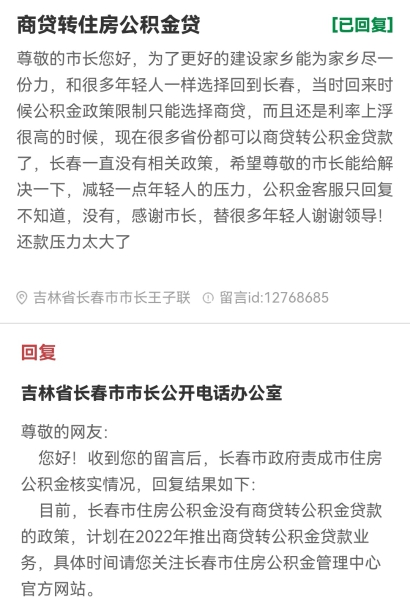

深交所官网截图。

2021年12月14日,源飞宠物更新了招股书,拟冲刺深交所主板。同月17日,福贝宠物根据监管意见反馈更新披露招股书,拟冲刺上交所。12月29日,宠物食品品牌“麦富迪”所属公司乖宝宠物发布招股书,拟登陆深交所创业板。今年1月22日,深交所网站显示,乖宝宠物的IPO审核状态更新为“已问询”。

12月31日,中恒宠物发布招股书,寻求在深交所创业板上市。不过,距离招股书发布仅仅17天,中恒宠物的IPO进程就已终止。今年1月17日,深交所创业板网站显示,中恒宠物IPO状态为“终止(撤回)”。

另有路斯股份已于2021年6月30日开始排队北交所,今年1月14日通过上市委审议,1月21日向证监会报送北交所上市申请文件,公司从申报材料获受理到北交所过会仅用时6个月。

深交所官网截图。

除了近日折戟的中恒宠物,天元宠物的IPO历程也颇为坎坷。2017年,天元宠物曾提交招股书拟于上交所上市,2019年3月被证监会发审委否决。2020年7月,天元宠物再度谋求上市,变更拟上市交易所为深交所创业板,目前已上会通过,深交所官网显示其2021年5月14日已提交注册。

此外,2020年,悠派科技、庆泉宠物等宠物行业企业退市。近日,据《科创板日报》,芜湖悠派护理用品科技股份有限公司(悠派科技)完成二次上市辅导备案,拟于创业板上市。

目前进行IPO的几个宠物企业,从主要经营范围看包括宠物食品、用品两大类。

贝壳财经记者梳理当前正在进行IPO和已上市的10余家宠物企业看到,宠物资本市场以食品为主要经营类型,其次为生活用品、护理用品、第三方电商。

乖宝宠物、福贝宠物、中宠股份、佩蒂股份、路斯股份均以宠物食品为主营业务,源飞宠物、天元宠物以经营宠物生活用品为主,中恒宠物、依依股份、悠派科技则将业务瞄准更为细分的宠物卫生护理用品。此外,除A股市场,主营宠物电商的上海企业波奇宠物于2020年登陆美股。

海外掘金

国内头部宠物企业九成主业收入靠出口,汇兑损失波动大

虽然国内已经形成千亿市场,但目前国内头部宠物企业却大多靠境外市场创收。

贝壳财经记者注意到,依依股份、天元宠物、中恒宠物等境外收入比例占总营收比例超90%。

其中,依依股份财报显示,其产品主要销往美国、日本、欧洲等国家和地区。根据2021年半年报,其境外营业收入5.3亿元,占总体营业收入92.50%,同比增加6.92%。

中恒宠物的产品主要销往北美、欧洲等,2018年度以来,报告期各期境外销售收入占主营业务收入的比例分别为94.39%、95.60%、95.82%及96.66%。其中向美国客户的销售收入占主营业务收入的比例分别为83.91%、85.04%、84.72%和81.16%,为公司最重要的市场。

源飞宠物自2018年度以来,报告期各期境外销售收入占主营业务收入比重分别为97.36%、94.91%、95.50%和95.74%,北美洲和欧洲市场为主要销售区域。

此外,还有多家企业营业收入半数以上产生于海外市场,且海外营收比例呈上升趋势。如路斯股份2018年度、2019年度、2020年度、2021年上半年,境外销售收入占主营业务收入的比例分别为77.12%、80.01%、83.86%和85.59%。

贝壳财经记者梳理发现,2018年度以来佩蒂股份、天元宠物、中宠股份等外销占比呈下降趋势,佩蒂股份自2018年的92.17%下降至2021年上半年的85.65%,天元宠物外销占比自2018年的91.19%降至71.28%,中宠股份亦逐年下降,近两年外销占比维持在75%以上。

境外销售营业收入占比高,直接带来的风险是汇兑损失,且易受国际间贸易局势波动影响。

境外业务主要以美元报价和结算,人民币对美元汇率的变动将导致产生汇兑损益。以中恒宠物为例,2018年度至2021年上半年,报告期各期,中恒宠物汇兑收益金额分别为503.25万元、226.43万元、-2,057.60万元和-490.78万元,占当期利润总额的比例分别为180.90%、4.57%、-18.39%和-11.93%,波动较大。

路斯股份也明确,报告期内,公司产生的汇兑损失分别为-36.78万元、-106.50万元、438.28万元和123.61万元,后续存在汇率大幅波动对公司经营业绩产生不利影响的风险。

2018年以来,美国对从中国进口的部分商品加征关税,宠物零食、肉干、宠物牵引用具、塑料类宠物家居休闲用品等产品在加征范围内。

经营美国业务的宠物用品或食品企业纷纷受到影响,以源飞宠物为例,为减轻贸易摩擦的不利影响,源飞宠物于2020年在柬埔寨建成生产基地,并通过调整产品结构等方式维持综合售价。

贴牌加工

做沃尔玛等的“加工厂”产品溢价低,自有品牌培育待提升

作为国外宠物品牌的加工供应商,我国众多企业依赖“贴牌”收入,这一模式下,企业接受海外品牌委托进行加工,随后产品以委托方名义销往海外市场。这些出口到境外的产品并非企业自有品牌,而是贴牌。

贝壳财经记者发现,国内宠物企业外销高度依赖固定的几家商超、平台,亚马逊、沃尔玛、PetSmart等全球知名综合性零售商及专业宠物用品连锁店是国内企业的主要大客户。

从多家企业财报可以看到,海外营收方面绝大部分依赖贴牌,自有品牌营收占比甚至不足1%。

以源飞宠物为例,其在海外市场销售的贴牌产品涵盖宠物牵引用具、宠物零食、宠物注塑玩具等,销售收入占主营业务收入在95%左右。对比之下,在境外进行的自主品牌销售只有宠物牵引用具一种类别,且在2021年上半年收入占主营业务比例仅为0.02%。

源飞宠物招股书截图。

中宠股份、中恒宠物、天元宠物、路斯股份、佩蒂股份、依依股份等公司,收入来源中自有品牌同样占比较低。

依赖贴牌业务,一家经营宠物相关业务的国内上市公司,每年可以从海外获取数亿元营业收入。另一方面,产品比例中自主品牌的缺乏,也导致其很难实现品牌溢价。从毛利率来看,国内宠物业企业普遍在20%左右。

根据天元宠物披露的自有品牌与非自有品牌毛利率情况,以2021年1-6月为例,自有品牌收入占比12.16%,毛利率30.89%,非自有品牌收入占比87.84%,毛利率20.74%。各报告期内,自有品牌毛利率均高于同期非自有品牌。

天元宠物解释称,公司自主品牌毛利率与非自主品牌毛利率差异主要系产品结构和销售模式差异导致。

天元宠物招股书截图。

不过,近年来,随着国内宠物市场的快速发展,宠物行业企业也开始加强国内市场的开拓,并在国内市场侧重使用自有品牌。

与此同时,在海外市场业务上,企业也有意识加强自有品牌培育。比如路斯股份指出,将加大新兴市场的开拓力度,积极布局营销网络,拓展自主品牌影响力,提升品牌溢价,由OEM逐步向OBM过渡。

自主品牌的发展前景备受资本看好,这一点也表现在未上市的国内宠物行业企业中。

根据企查查数据,仅2021年,宠物行业获融资次数不下几十次,融资涵盖在宠物市场略有名气的食品、用品、医疗类品牌,其中以食品业为主,投资者除了专业投资机构外,也不乏知名互联网科技企业身影,亦有地产企业等进行跨界投资。

以去年为例,2021年12月,综合性动物医疗机构宠爱国际完成数亿元人民币C轮融资;宠物电商品牌小佩宠物完成D轮5000万美元融资,电商品牌宠物家Pet’em更是在2021年上半年完成三轮融资,投资机构包括熊猫资本、腾讯投资等;宠物食品品牌卫仕母公司宠幸宠物,于两个月内完成两轮共计6亿人民币融资,投资机构包括祥峰投资、腾讯投资等;高爷家猫粮完成5000万人民币A轮融资;宠物营养品品牌RedDog红狗也于去年完成天使轮融资,获金鼎资本、光点资本2亿人民币投资。