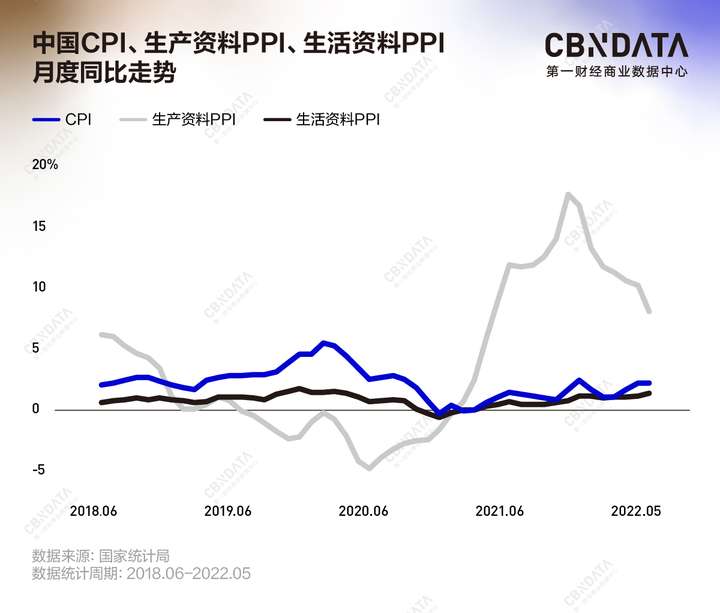

财联社8月25日讯(编辑 李军)有如燥热的天气,债券市场上,资产荒的热度丝毫没有消减。一级投标倍数高企,市场抢券疯狂,多只城投债券的发行利率跌破2%;二级收益率不断下行,近期2年期AAA、AA+、AA城投债到期收益率已下滑至2.36%、2.44%、2.55%的低位。城投发行紧缩,经济下行压力加大,叠加资金面充裕,共同助推了这波持续良久的资产荒。

(相关资料图)

(相关资料图)

加权发行利率大降60BP,短期化特征凸显

市场需求阶段性增加,在一定程度上持续压缩了城投债的票面利率。

根据Wind统计口径城投债,今年以来城投债发行加权平均利率走低趋势明显,年初票面利率尚在4.03%左右,8月已下降至3.43%,累计下降60BP。

就发行期限来看,城投发行期限结构上短期化特征明显。7月城投发行期限整体进一步微幅缩短,据东方金诚统计,加权平均发行期限由上月的3.24年降至 3.21 年。同时,远东资信表示,3年期各级城投债融资成本在上月稍有上升,但是长期限AAA级别城投债融资成本下降幅度较大。具体来看,3年期发债主体级别为AAA、AA+、AA的城投债发行量加权平均利率分别为3.26%、3.84%和4.49%,分别环比下降9BP、12BP和6BP;3年期AAA、AA+、AA级别城投债发行利差分别环比下降31BP、25BP 和上升18BP。5年期发债主体级别为AAA、AA+、AA的城投债发行量加权平均利率分别为3.25%、3.83%和4.99%,分别环比下降16BP、上升5BP、上升17BP;5年期AAA、AA+和AA级别城投债发行利差分别环比下降12BP、1BP、上升3BP。

从投标倍数角度,不断刷新记录的高认购倍数展现了机构抢筹的热烈。据CHOICE数据显示,于今年5月发行的“22大丰海港CP002”认购倍数高达59.7倍,而“22兴化城投SCP003”的认购倍数更是超越前者,突破60倍。此外,截止8月已有27只新发城投债认购倍数突破10倍,另有13只新发认购倍数在5倍以上。就本月发行的城投债来看,“22江北国投MTN001”和“22九龙园SCP002”认购倍数纷纷突破20倍,达24.97倍和21.37倍。

从二级市场收益率来看,近期2年期AAA、AA+、AA城投债到期收益率已下滑至2.36%、2.44%、2.55%的低位。

供给萎缩,近三月城投债发行大幅下滑21%

需求高涨,供给萎缩也是重要原因。本轮资产荒下,一些罕见条件组合凸显了“抢券热潮”中城投债的稀缺性。国君资管在研报中指出,“基建投资提速+城投债融资下滑”使投资者热切关注的城投债面临“熄火”。今年以来,城投发行紧缩和经济下行压力加大,叠加资金面保持充裕的环境下利率整体回落,这进一步凸显了城投债的稀缺性。

WIND数据统计,今年截至8月24日,城投债净融资规模13166亿元,同比下降28%;城投债合计发行规模为42865亿元,同比减少10%。民生证券指出,6-8月净融资与发行规模同比下滑最为明显,净融资规模合计约4071亿元,降幅达51%;发行规模合计14958亿元,降幅21%。尽管6-8月发行节奏会出现季节性回落,但今年的发行情况走弱趋势更加明显,可见上半年城投融资总体偏紧的环境仍未改善。

投资人应对:“短久期+信用下沉”

资产荒状态呈现出等级利差压缩的趋势。

据中泰证券统计,城投债等级利差自2022年初的74.86bp下行至2022年6月22日的31.86bp,压缩约43.00bp,之后开始回升。

投资人多采用了“短久期+信用下沉”策略予以应对。部分券商的研报显示,城投融资偏紧、地方财政压力等使得投资人不敢轻易拉长久期。此外,短债加杠杆,区县级平台债是部分投资人收益增强策略的核心。不过,7月份以来信用下沉略有所变化,风险事件不断,促使市场对弱资质区域城投债担忧发酵,地级市城投债逐步成为投资者青睐的品种,其占城投债的配置比例升至43%。