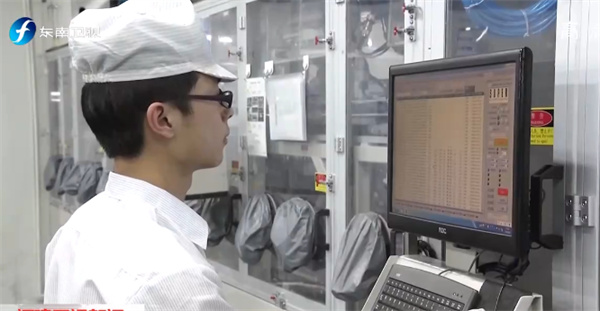

2022清华五道口全球金融论坛日前在北京举行,在主题为“数字经济与金融机构创新”的全体大会上,与会人士围绕金融机构数字化转型的路径和方向进行讨论。

与会专家认为,数据是数字经济时代最重要的生产要素,也是支撑金融机构数字化转型的关键要素,银行在数字化转型中,必须要充分释放数据要素的价值潜能。而为了助推数字化转型,目前在立法和制度层面存在的一些数据治理和应用的痛点,还有待进一步解决。

“金融机构数字化转型正如火如荼展开,这里最关键的要素就是数据。”清华大学金融科技研究院金融发展与监管科技研究中心主任张健华表示,金融科技中有很多技术应用,数据是最基本也是最根本的。金融机构数字化、智能化转型的趋势就是以数据为基础、以科技为支撑,建设开放银行、数字银行和智慧银行。

北京银行股份有限公司党委副书记、行长杨书剑也认为,中小银行把握数字经济机遇,要“以数据为驱动,释放数据要素的价值潜能”。首先,要从源头上加强数据治理体系建设,通过监管数据报送质量、企业级数据字典和数据资源目录建设等重点任务,解决好数据质量问题。其次,强化外部政府公共数据、三方平台数据与行内各类数据的整合应用,提升数字营销、数字风控、数字运营、数字管理水平,解决好数据价值实现问题。最后,要建立健全数据全生命周期安全管理长效机制和防护措施,建立历史数据安全清理机制,解决好数据安全问题。

基于数据的大数据风控在多家银行的数字化转型中已有比较成熟的应用。据微众银行企业金融总经理公立介绍,在实践中,微众银行坚持主体信用评估和双维度的大数据全流程风控体系。“这些数据化的东西比原有传统的、到现实中去了解客户经营情况的变化要更有先行性,更加灵敏。”

数据在金融机构数字化转型中的重要性不言而喻。不过,目前在我国,数据的所有权、交易权、收益分配权的确权和交易还有诸多法律问题待解。今年的政府工作报告提出,“完善数字经济治理,释放数据要素潜力”。与会专家也提出,要加强数据领域的相关立法和制度建设,助推金融业数字化转型。

清华大学金融科技研究院金融安全研究中心主任周道许表示,我国数据相关权利的立法迟迟没有推出可能有以下三方面原因:一是单一数据难以确认交易价值,数据必须是大数据、活数据才有价值,当把数据打散存放在用户身上时,这种小数据、一次性截面式的数据没太大的价值;二是数据开发使用和个人隐私之间存在矛盾,基于商业目的的数据交易常常伴随着用户隐私权被侵犯的风险,但如果不能方便使用数据,过度保护用户隐私,数据技术进步则成了空话;三是数据本身是生产要素,围绕数据进行的交易行为会涉及要素分配,如果处理不好则会影响社会公平。

传统金融数据服务商如何合规展业?哪些替代数据纳入征信,是否有明确范围以及如何有效激励科技公司共享数据?另外,在个人信息保护法项下,实践中征信机构数据搜集如何获得客户的授权?在什么情况下可以用?哪些范围的公共数据可以直接提供给金融机构?征信机构数量少,如何满足银行数字化发展需求?面对这一系列问题,张健华认为,这些有关征信和金融机构数据应用的痛点,亟待进一步思考和解决。他表示,个人信息保护法、征信业务管理办法在操作执行层面还需要解决一些具体化的问题,这样才能在有效保护个人隐私的情况下,更好地促进相关业务发展。