(资料图)

(资料图)

8月24日,红星美凯龙(601828.SH,1528.HK)发布公告称,公司已于8月23日与上银国际、中金公司、众合证券、海通国际及兴业银行香港分行就发行于2025年到期的本金总额为2.497亿美元、利率为5.2%的信用增强债券签订认购协议。根据Wind数据,这也创下了今年以来民企发行人在银行备证增信结构下境外债券单笔最大发行规模。

红星美凯龙在公告中表示,建议债券发行能促使公司提升进入国际资本市场的能力,并改进资本架构,将使公司受益。与此同时,公司目前拟将建议债券发行的所得款项净额用于偿还集团现有的有息债务。

据悉,红星美凯龙已向香港联交所申请批准,以仅向专业投资者进行债务发行的方式进行债券上市及买卖。截至目前,香港联交所已发出债券上市符合资格的确认函。

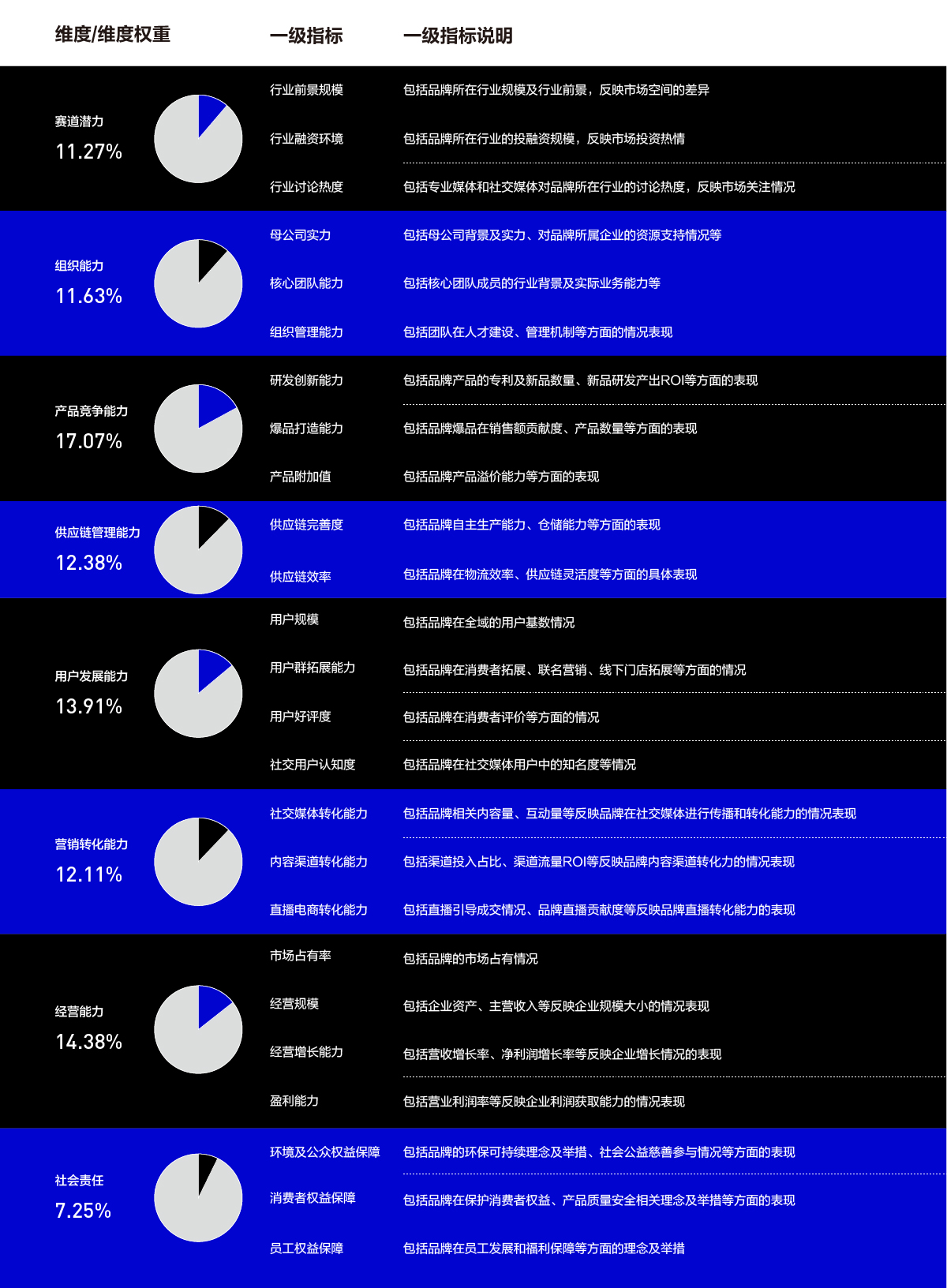

分析人士指出,信用债是指政府之外的主体发行的、约定了确定的本息偿付现金流的债券。通常而言,信用等级较高、经营发展稳定健康且拥有良好的政府关系与银行融资渠道的企业才可以发行。此次红星美凯龙信用债的发行且获得头部机构的认购,也是对其信用等级、企业经营水平的高度认可。

事实上,近年来在“轻资产、重运营、降杠杆”战略指引下,红星美凯龙经营水平稳健,降杠杆效果明显,资本结构不断优化,控费能力逐步加强。值得一提的是,红星美凯龙所发行债券从未有过债务违约情况,一直以来保持着良好的信誉,深受金融机构、投资者信赖和支持。

上述人士指出,短期来看,红星美凯龙此次发行美元信用债,将大大改善公司流动性,促进资本结构持续优化。而长期来看,也有利于投资者通过市场交易对企业定出更客观、公允的价格,形成一二级市场相互促进的良性互动机制。