财联社5月13日讯 (编辑 天元)本周最新公布的美国通胀数据强化了国际债市因对经济增长前景产生的担忧。受此影响,欧州各国公债收益率大幅下跌,并创下3月初以来的最佳日线表现。但欧元区企业债陷入低迷,欧元区高评级公司债遭遇了二十年来最大跌幅。

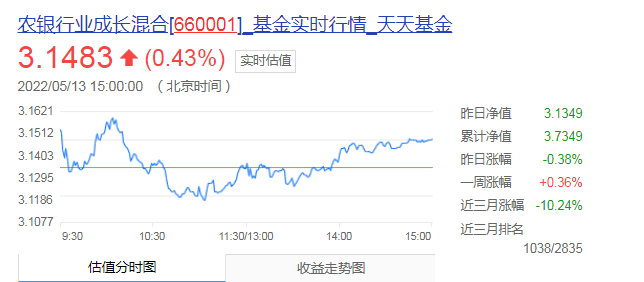

本周欧洲债券整体呈上涨态势,收益率跌至数周低点,因投资者继续评估全球经济面临的威胁。英国10年期国债收益率下跌16.5个基点,报1.661%;德国10年期国债收益率下跌14.6个基点,报0.840%;法国10年期国债收益率下跌14.0个基点,报1.359%;意大利10年期国债收益率下跌18.3个基点,报2.712%

数据来源:Tradingview

本周最新公布的美国消费者价格数据显示,4月份通胀率有所放缓,但仍高于预期,而剔除波动较大的食品和能源价格后的狭义读数则大幅上升。受此影响,国际股市和债市收益率大幅下行。市场人士的的关注焦点再次转向了美联储积极加息可能带来的经济损失。

随着市场情绪的波动,欧债收益率在曲线较长一端的带动下大幅下跌,德国10年期收益率(该集团的基准)一度下跌超过13个基点,为两周来最低,同时创下3月1日以来的最大单日跌幅。

荷兰国际集团(ING)认为,伴随美国的通胀数据的公布,很多原有的市场定位受到了冲击。更广泛地说,随着全球各主要经济体变得愈发激进,一个对经济增长担忧显著加剧的市场环境正在形成。在这种环境下,如果央行们在控制通胀的同时,增长出现放缓,那么债市的避风港功能将会凸显。

但值得注意的是,在欧洲公债集体回暖的同时,欧元区的公司债陷入了整体低迷。对加息与经济衰退的担忧令投资者纷纷撤离,这导致欧元区高评级公司债遭遇了二十年来最大跌幅。5月12日,据ICE Data Services数据显示,欧元区高评级公司债价格较去年9月的峰值水平已下跌超10%,较峰值回撤幅度为2000年来最高。

因此,欧盟委员会在本周三提议,公司通过发行股票筹集资金,可以像借贷时一样获得税收优惠,从而消除有利于公司债务的税收偏见,使公司更加稳定。欧洲企业70-80%的融资来自于银行贷款,其余来自于证券,这使得它们在银行不那么愿意放贷时或在银行危机期间容易受到影响。

欧盟委员会预计,如果该提议得到实施,未来企业的股权津贴和部分债务利息扣减带来的新增投资将占到欧盟GDP的0.26%,并对整个欧盟的GDP带来0.018%的提升效应。欧盟经济委员保罗-真蒂洛尼表示:"我们的建议将帮助企业建立更坚实的资本,使它们不那么脆弱,更有可能进行投资和承担风险。”