中华网财经10月8日讯 中华网财经了解到,2022年10月5日,上海上美化妆品股份有限公司(下称:上美集团)向港交所递交招股书,拟在主板上市,摩根大通、中金公司、中信证券为联席保荐人。此前,上美集团曾于2022年1月17日向港交所递表。更早前,2021年2月,上美集团曾与中信证券签署上市辅导协议准备在A股上市,后续无实质进展。不到一年后,2022年1月,上美集团又向港交所递交招股书,于6个月后失效。

上美集团是一家多品牌化妆品公司,专注于护肤品及母婴护理产品的开发、制造及销售旗下拥有韩束、一叶子、红色小象等知名品牌,进行多品牌布局。根据弗若斯特沙利文报告,于2021年,上美集团是唯一拥有两个护肤品牌年零售额均超过人民币15亿元的国货化妆品公司。此外,红色小象于2021年零售额已超过人民币18亿元,在中国市场国货品牌母婴护理产品中居首。

(资料图片)

(资料图片)

上美集团目前在多个品牌下提供品类丰富的化妆品,主要包括韩束、一叶子和红色小象三个品牌。于往绩记录期间,收入主要来自该三个品牌,于2019年、2020年、2021年及截至2022年6月30日止六个月分别合共贡献总收入的86.6%、91.8%、92.2%及93.0%。

财务数据方面,2019年至2021年及2022年前6月,上美集团收入分别是28.74亿元、33.82亿元、36.19亿元、12.62亿元;归属于母公司拥有人的应占利润分别是6260万元、2.04亿元、3.39亿元、6530万元。值得注意到是,2022年上半年,实现营业收入约12.62亿元,同比下降31.1%。实现毛利8.2亿元,同比下降32.8%,主要由于收入减少。

上美集团经调整年内利润(非国际财务报告准则计量指标)由2019年的1.14亿元大幅增加至2020年的2.65亿元,并进一步增加47.4%至2021年的3.9亿元,主要由于韩束及红色小象表现强劲令净利润增加。经调整期内利润(非国际财务报告准则计量指标)由截至2021年6月30日止六个月的2.05亿元减少59.2%至截至2022年6月30日止六个月的8390万元。

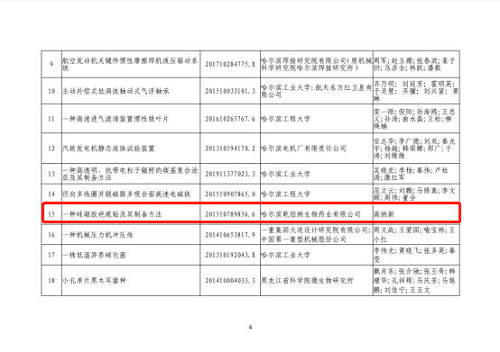

研发方面,2019年至2021年、截至2022年6月30日止六个月,上美集团分别产生研发开支8290万元、7740万元、1.047亿元、5190万元,分别占收入的2.9%、2.3%、2.9%及4.1%。

招股书显示,2019年来,上美集团的营销及推广开支占其收入的3成左右,是产品研发成本的10倍左右。招股书显示,2019年至2021年及2022年上半年,上美集团的销售及分销开支分别为13.25亿元、15.36亿元、15.72亿元及6.08亿元,分别占其总收入的46.1%、45.4%、43.4%及48.2%。在销售及分销开支中,营销及推广开支占比超过60%。

毛利率方面,2019年至2021年、2021年上半年、2022年上半年,上美集团毛利率分别为60.9%、64.7%、65.2%、66.6%及64.9%。

2022年上半年,线上自营毛利率为72.3%,线上零售商毛利率为63.4%,线上分销商毛利率为46%,线下零售商毛利率为81.1%,线下分销商毛利率为49.6%。

股权结构上,上美集团的控股股东吕义雄直接拥有约40.96%的权益及(通过红印投资、上海韩束、南印投资及上海盛颜)间接拥有约50.31%的权益。

IPO前,红印投资持股为30%,南印投资持股为16.91%,上海韩束持股为2.93%,张怀安、雅戈尔投资分别持股为2.31%;

上美集团此次IPO募集资金主要用于品牌建设活动;提升研发能力,通过加强基础研究和产品开发,保持品牌的持续创新;加强生产及供应链能力,主要通过奉贤工厂生产设施的装修改造、自动化设备升级及产能扩张;增加销售网络的广度和深度,加强产品的渗透率;改善数字化及信息基础设施;营运资金及其他一般企业用途。