垂直一体化战略,或许已经成为每家光伏企业的“冀图”。

日前,天合光能(688599.SH)发布公告称,公司与中国南玻集团股份有限公司(以下简称“南玻集团”)签订高纯硅料长单采购合同,预计2023年-2026年,公司将向南玻集团采购高纯硅料原料产品合计为7万吨,按照当前市场价格测算,预计采购金额合计为212.1亿元(含税)。

这是组件企业首次向上游采购如此大规模的硅料,而这与此前“硅料龙头”通威股份(600438.SH)向下游布局组件形成“鲜明对比”。

(相关资料图)

(相关资料图)

无论是自下而上,还是自上而下,种种迹象都表明,“光伏一体化”渐成行业发展的趋势。

实际上,就连此次与天合光能签下4年长单的南玻集团也早已完成了一体化战略。

“公司是国内最早进入光伏产品制造领域的企业之一,2005年率先进入光伏玻璃制造领域、2006年筹建高纯晶硅产线。”9月14日,南玻集团相关人士在回复时代财经采访时表示,“经过十余年的建设运营和技改升级,公司已经打造了一条涵盖高纯晶硅、硅片、电池片、组件及光伏电站运营的完整产业链,并持续在光伏产品制造领域发力。”

向上布局为降低成本

天合光能的公告显示,本合同为长单采购合同,具体价格采取月度议价方式,最终实现的采购金额可能随市场价格产生波动,对公司2022年业绩没有直接影响,对公司未来年度业绩影响存在不确定性。

但是,天合光能同时表示,“本次长单采购合同的签订将为公司高纯硅料原料产品的长期稳定供应提供有力保障,有助于公司及时有效应对市场环境变化,符合公司未来发展战略规划。”

9月15日,天合光能相关人士告诉时代财经,公司此次签订的硅料合同,未来主要用于自用硅片的生产,“我们在青海基地一期有一个20GW的拉晶产能处于建设阶段,预计在2023年第四季度投产。”

对于一体化的战略,上述天合光能相关人士表示,纵观光伏行业的历史上,类似战略参股或者竞合的模式都是比较多的。“每一个企业在它当下的位置会采取一些新的策略,企业和企业之间可以共赢合作。我们现在向上游环节扩张,是从自身拥有的资源以及所处的地位等各方面来考虑的,在不同的阶段会采取不同的路径。”

确实如此,尽管天合光能给市场投资者的印象一直是一家组件公司,但实际上它已经在一体化战略上谋划已久,此次与南玻集团签订长单也是为了在产业链扩张的背景下,锁定上游原材料供应量,同时降低采购成本。

“那肯定的,长单肯定比散单的价格要低。”某券商电新行业研究员告诉时代财经,天合光能在今年6月发布公告称,将在青海投资建设年产30万吨工业硅、15万吨高纯多晶硅、35GW单晶硅、10GW切片、10GW电池、10GW组件以及15GW组件辅材生产线,这是一个完整的一体化项目,“说明组件企业为了扭转此前受制于硅料供给而被迫接受高成本的局面,开始向上游布局,打造一体化产业链战略,摆脱对上游的依赖。”

据时代财经了解,天合光能的上述一体化生产线的7个单体项目计划分为两个阶段实施,2022年开工建设,一期计划于2023年底前完成,二期计划于2025年底前完成。

实际上,向上游延伸一体化建设的组件企业近年来越来越多。

晶澳科技(002459.SZ)2022年半年报显示,公司立足于太阳能光伏产业链的垂直一体化模式。为了获得稳定的硅料,晶澳科技此前以投资的方式增资了内蒙古新特硅材料有限公司。

今年8月25日,为进一步加强公司在光伏上下游产业链的产能布局,巩固和加强公司垂直一体化优势,提升产能规模和综合盈利能力,晶澳科技拟发行100亿元可转换公司债券,用于“投资年产20GW拉晶、切片项目、年产10GW高效电池和5GW高效组件项目、年产10GW高效率太阳能电池项目和补充流动资金”。

晶科能源(688223.SH)2022年半年报显示,公司已经建立了从拉棒、硅片生产、电池片生产到光伏组件生产的垂直一体化产能,“未来,公司将继续夯实行业领先的一体化产能水平,最大化实现垂直一体化的优势,实现技术革新在产业链各环节的快速嵌入,不断降低一体化生产成本。同时,高效N型产能在公司一体化产能结构中的占比也将持续提升。”

隆众资讯光伏分析师方文正认为,对于光伏行业来说,一体化模式肯定要好于单一业务模式,“可以降低成本,提高效益。”

向下延伸为消化产能

下游的组件商们纷纷向上游布局之际,光伏上游的企业也开始向下游延伸一体化的建设。

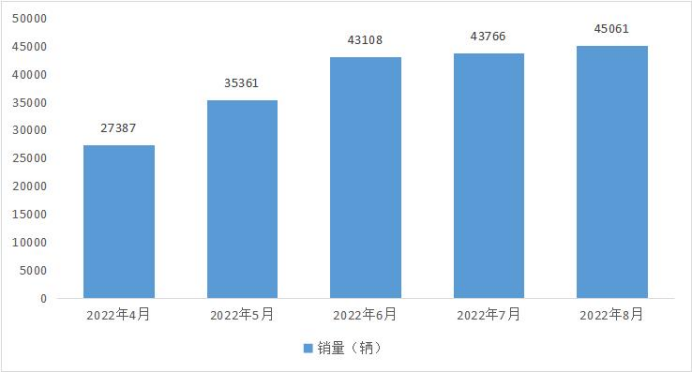

最明显的信号是2022年8月17日,华润电力公示了第五批光伏组件集采中标候选人,通威、亿晶光电、隆基绿能(601012.SH)入围本次集采。其中,通威太阳能(合肥)有限公司成为第一中标候选人,根据公示价格来看,通威的报价最低,为1.942元/W,隆基绿能报价最高,为2.02元/W。

申万宏源证券研报认为,此举为通威加速光伏一体化布局的标志,“受益于通威一体化布局下硅料、电池自供,通威组件价格领先于行业。”

在8月24日的业绩说明会上,隆基绿能某高管对于“友商进军组件环节”表示,“组件环节的竞争主要依靠每家企业的核心竞争力,在行业供给处于过剩状态时,才能体现企业的可持续经营能力。对于公司来说,短期内将盈利作为主要衡量指标,组件市占率30%是长期战略目标,并不会追求短期一城一池的得失。”

实际上,隆基绿能是老牌的光伏一体化龙头企业,其从硅片到电池片再到组件环节早已完成布局。

在上述券商电新行业研究员看来,通威股份布局组件环节,主要是为了在未来消化自己的新增硅料产能,“大家都比较清楚,未来硅料的产能供给是足够的,价格会下跌,那么为避免去市场上低价销售硅料,还不如自己做成组件,以低成本优势去抢占更多的市场份额。”

除去通威股份(600438.SH),其他的硅料龙头也早已开始布局一体化建设。

9月8日,东方希望集团的乌海光伏产业链项目在内蒙古自治区乌海市海勃湾区正式开工。该项目首期规划建设6.25万吨多晶硅、10GW拉晶、10GW切片、10GW电池、10GW组件。项目建成后,可实现总产值约300亿元,创造就业约7000人。

作为硅料龙头之一的东方希望集团实际上早已开始布局一体化建设,今年3月中下旬,该企业就已经在宁夏打造了一体化循环经济全产业链项目,项目总投资约1500亿元,其中一期项目规划建设年产12.5万吨多晶硅、14.5万吨工业硅以及10GW单晶、10GW切片、10GW电池、25GW组件等。按照一次规划、分批建设的原则,最终将建成年产40万吨高纯晶硅、49万吨工业硅以及单晶、硅片、电池片、电池组件的上下游一体化全产业链项目。

大全能源(688303.SH)目前建有六个分厂,多晶硅综合产能现已达到10.5万吨/年。除新疆基地外,公司又开辟了内蒙古的第二基地,继续强化公司多晶硅产能优势,还加速了纵横一体化战略的实施,纵向“向多晶硅的原料工业硅粉延伸”,横向“向半导体硅和有机硅延伸”。

针对“内蒙古取消新兴产业优惠电价政策”的影响情况,大全能源相关人士在回复时代财经采访时表示,细节情况还在进一步的了解中,目前暂未有进一步消息。“未来,对公司或者对产品成本可能产生的具体影响要看后续的政策细节再做评估和讨论。同时,公司的相关业务布局前期均对电费稳定性等方面进行了审慎考虑和充分考量。”

此次与天合光能签署硅料销售合同的南玻集团也早已在布局了一体化模式,目前又在硅料环节进行大幅扩产。

“目前南玻集团在宜昌生产基地拥有高纯晶硅产能1万吨/年。青海‘年产5万吨高纯晶硅项目’建成后产能可达5万吨,该项目建设周期20个月,开工建设时间目前没有可透露信息。”上述南玻集团相关人士对时代财经如是说。

上述券商电新研究员认为,光伏一体化企业的盈利能力优势将在平价时代充分显现,“不仅可以避免受制于硅料环节,而且也可以避免硅片、电池等细分领域的低景气周期,使盈利保持更高的稳定性。此外,一体化企业拥有较强的经验和规模壁垒,行业积淀叠加重资产的投入,新进入者很难形成后发优势,随着未来行业扩产加快,光伏一体化竞争格局将会明显优于单一业务企业。”

![[抗震鉴定]如何实现城市建筑低碳发展?“既有建筑光伏系统改造解决方案”来解答!](http://image.danews.cc/upload/doc/20220915/632299b5763c7.jpg)