观点网合景泰富的流动性保卫战迎来了一丝曙光。

9月13日,合景泰富发布公告称,2022年9月两笔合计9亿美元债的交换要约已获本金总额约93%通过,2023年9月一笔7亿美元债交换要约获本金总额约91%通过,同意征求也获得通过。

(相关资料图)

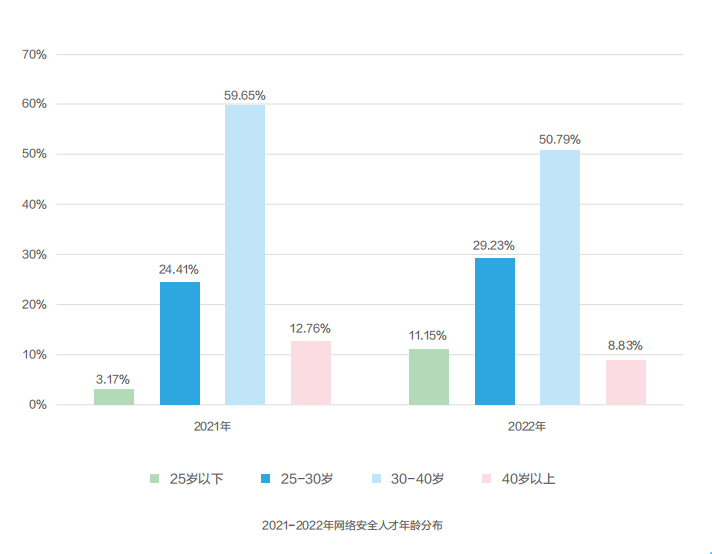

(相关资料图)

公告发布后,市场给予了正面反应,截至当日收盘,合景泰富涨3.5%。

事实上,早前10天前合景泰富发布美元债交换要约公告时,便获得市场积极反响。

9月2日,合景泰富公告称,将对公司境外美元债进行交换要约和同意征求交易。

根据公告,此次交易将对公司一年内到期的三笔美元债券进行交换要约:包括2022年9月到期的两笔票据及2023年9月到期的票据,对于其余2024年至2027年到期的六笔美元债券,开展同意征求,以豁免与交换债券的交叉违约。

交换要约方案出炉后,前述三笔债券的价格纷纷上涨10%左右。

自行业流动性紧缩以来,在债务承压背景下,通过交换要约进行主动债务管理成了许多企业的选择。有统计数据显示,2021全年共15家房企的20只美元债进行交换要约,规模达83亿美元,为近五年来最高水平。

合景泰富也在前不久发布的半年报中直言,当前确保流动性是民营房企的重中之重。不过,即使是在今年销售下行、利润承压与融资困难的背景下,合景泰富还是在积极还债。

截至上半年,合景泰富累计共兑付包括境内债券、CMBS及ABS本金合计59.39亿元,连同境外美元债券2.5亿美元。8月25日,合景泰富海完成兑付“20合景04”,该笔债券发行规模18亿元。

即使这回选择交换要约,合景泰富也仅仅是将前述三笔美元债到期偿还时间延长了一年左右。

最新公告显示,合景泰富2022年9月到期票据的8.368亿美元(占发行在外本金总额约92.97%),以及2023年9月到期票据的6.365亿美元(占发行在外本金总额约90.92%)票据已分别根据交换要约及同意征求有效提交作交换并获接纳。

合景泰富将根据交换要约,发行本金总额7.949亿美元的新票据,票面利率6%,以交换2022年9月到期票据,新票据将于2024年1月14日到期;将发行6.365亿美元新票据,票面利率7.875%,以交换2023年9月到期票据,新票据将于2024年8月30日到期。

在此前公布的交换要约方案上,合景泰富也给出了诚意。对于两笔2022年9月到期的债券,每1000美元兑换950美元2024年1月到期的新票据,另以现金偿还50美元本金,同时支付5美元的奖励金;对于2023年9月到期的债券,每1000美元兑换1000美元2024年8月到期新票据,支付5美元奖励金。

合景泰富表示,此次交易能够帮助公司缓解短期流动性压力,避免债务违约,以使管理层得以投入更多的精力到核心业务运营,以期以更好的状态兑付境外美元债。

本次交换要约,还有剩余不到8%未进行交换的持有人。合景泰富表示,对于剩余未交换的美元债,公司已获得豁免交叉违约,因此不会造成其他美元债违约。接下来公司会积极和这部分投资者进行沟通,在公平一致的前提下寻求妥善解决方案。

据了解,此次交换要约方案通过后,合景泰富2022年到期的美元债将大幅降低,流动性得到进一步改善。根据半年报,截至2022年上半年,合景泰富负债总额较年初有所下降,但仍高达1671亿元,其中流动负债总额达1090亿元,占总负债比重超65%。

截至2022年6月末,合景泰富现金及银行结余的账面金额约221.97亿元,不受限现金为51.2亿元。

合景泰富也在通过出售资产补充现金流,7月底向龙湖集团转让了香港“尚珒溋”项目50%的股权及股东贷款,作价13亿港元,录得4.895亿港元的税后利润。

另一方面,在半年报中,合景泰富表示,集团今年下半年的工作重点之一为积极响应政策号召保交付,继续加推广州臻溋·名铸、广州臻颐府,以及嘉兴、盐城等通过产业引入获取的等重点项目。

据了解,截至2022年6月30日,合景泰富旗下共拥有177个项目,分布于中国内地和香港共44个城市,拥有土地储备总建筑面积约2062万平方米,权益建筑面积约1494万平方米。