2月24日晚,中海油(00883.HK)的A股首发顺利过会,“三桶油”终于齐聚。

从2021年2月,纽交所通知中海油摘牌,当年9月公司宣布启动回A,11月收到证监会受理单,到今年2月过会,正好过了一年。

成功过会后的中海油,接下来就要准备询价与上市了。从去年9月宣布回A以来,各大平台对于中海油的定价预测就没有停止过。

中海油到底值多少钱?

对于中海油的估值,一方面固然可以直接照搬其H股股价,甚至可以参考其他“两桶油”;但另一方面,作为一家年净产量5.7亿桶油当量(2021年)的石化巨头,中海油的股价又与国际原油价格息息相关。事实上,中海油的第一次上市折戟的原因就是当时油价低迷。

2月24日,就在中海油上会当天,受到地缘政治紧张局势影响,油气资源作为避险资产价格飙涨,美原油时隔7年突破100美元/桶。年初以来,NYMEX原油价格上涨近30%,同期的中海油H股涨幅为26.03%。

对于关注中海油的投资者来说,原油价格还能保持高位多久,是一个必须关心的问题。

新股定价或不低于13元

如何给中海油定价?这是一个不易回答的老问题。作为一家在90年代就谋划境外上市的探路者,过去二十多年里,各路投行、承销商已经就中海油的估值激辩过好几轮。

1999年9月,中海油开始了第一次上市的全球路演。中海油拟募资25.6亿美元,拟定的股价介于8.46~9.61港币之间。

没想到遇上了美股熊市,叠加国际油价下跌,海外投资者对中海油的新股发行反应冷淡。于是,中海油将募资规模缩小到10亿美元,定价下调为6.98港币,但仍然不甚理想。最终中海油决定暂停发行,第一轮出海就在大背景不利的情况下收场。

2001年2月,中海油再次开启全球路演,第二次冲击上市,在此之前还引进私募作为策略投资者。这一次,中海油主动调低了市盈率,把每股价格定在15.4美元(6.01港币),对应的市盈率为7.7~8倍(以2000年盈利预测)。

这一次的定价显然受到了投资者普遍认可。2001年2月27日,纽交所上市首日,中海油每份存托证券(ADS)报收16.12美元,较发行价上涨4.68%;次日,中海油股票在港交所挂牌交易,收涨17.6%。

如今,在资本市场中沉浮20年后的中海油,市值表现又如何呢?2月24日,中海油H股上涨1%,收于10.12港币/股,对应的动态市盈率为7.85倍。同日,中国石油(601857.SH、00857.HK、PTR.N)H股市盈率7.7倍;中国石化(600028.SH、00386.HK、SNP.N)H股市盈率5.8倍。

Wind数据显示,过去三年中的大部分时间,中海油H股的动态市盈率都徘徊在6.57~9.56倍之间。

中海油H股动态市盈率。图片来源:Wind

可以作为对比的是,中海油存托证券在纽交所退市前的两年里,动态市盈率长期保持在6.48~9.56倍之间,和同期H股的估值基本一致。

中海油美股动态市盈率。图片来源:Wind

这一次中海油回到A股上市,估值很可能也将会落在上述区间中。

那么,根据中海油已经披露的招股书信息,可以对其新股定价做一些预测。

此次中海油拟公开发行不超过26亿股人民币股份,募集资金不超过350亿元人民币。若中海油正好募足资金,则每股发行价为13.46元。

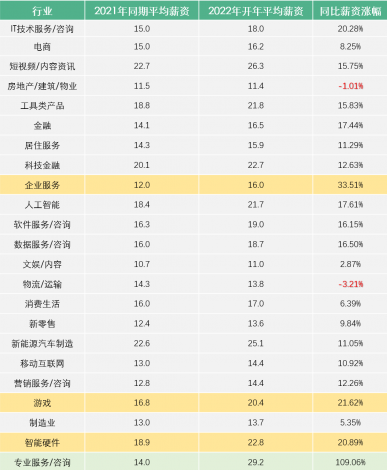

而以过去港股、美股市盈率数据为依据,结合市盈率预测值、A/H溢价,可推测中海油A股价格的合理区间。

中海油招股书显示,其2021年上半年EPS为0.75,不过Wind显示,新年以来有6家券商对中海油2021年全年业绩作出预测,认为其全年EPS应当在1.50~1.75之间。取券商研报预测的平均值——1.62,那么,对应的H股价格应该在10.53港币(6.5倍市盈率)到15.39港币(9.5倍市盈率)之间。

图片来源:Wind

当然,这一区间并不能直接用汇率转换为A股的人民币定价,因为同一只股票的A股与H股之间通常存在溢价。好在“三桶油”的另外两位也都同时在A股与港股上市,可以作为参考。2月24日,中国石油A/H溢价率为71.11%,中国石化为35.02%。

假设中海油的A/H股溢价率为两位“老大哥”的中间值——53.07%,那么,上述H股价格区间对应的A股价格区间为13.06元~19.09元。

结合上述假设募足资金得出的13.46元,中海油此次回A上市的新股定价应该不会低于13元/股;但考虑到其过往市盈率所处区间范围,要超过20元/股有些难。

想象空间在于油价

总的来说,相对于近几年妖股频出的科创板和创业板新股,中海油这样的传统龙头回归,投资者自然少了一些市值上的想象空间。

对于石化企业来说,其盈利能力与国际油价直接相关,尤其对于中海油这样更为“纯粹”的原油、天然气生产企业来说。相较于中海油,中国石油和中国石化的业务更为多元化,当原油价格上涨时,整体利润率反而因为下游业务占比较大而缩小。

2021年上半年,原油价格回暖,美国原油价格从47美元/桶上涨到70美元/桶以上。在这样的背景下,中海油上半年销售净利率达到了30.30%,而同期中国石油、中国石化的销售净利率仅为5.67%、3.85%。

因此,中海油的估值想象空间或许更多与国际油价还有多少涨幅有关。在招股书中,中海油列出了五大风险提示,首当其冲的就是“原油及天然气价格波动产生的风险”和“国际政治经济因素变动风险”。

某种程度上,这两个风险是相互挂钩的。2月24日,随着俄罗斯正式对乌克兰开战,本就处于高位的原油价格大涨,美国原油价格突破100美元/桶,为7年来首次。

NYMEX原油价格过去一年变动。图片来源:Wind

2月24日,南华期货咨询服务部副经理顾双飞在接受时代财经采访时指出,俄罗斯当前原油产量为1100万桶/天,是全球第二大产油国,在全球原油供给弹性缺乏的情况下,俄乌局势的恶化,会对原油供给端产生扰动,进而提升原油的风险溢价。

对于中海油和投资者来说,俄乌冲突终究只是暂时搅动市场情绪的“黑天鹅”,2022年原油价格的长期展望更值得关注。

对此,顾双飞告诉时代财经,“全球原油市场低投资、低产能、低库存是推动油价走强的核心逻辑,短期内这种结构难以改变。短期内页岩油难以实现大幅增产,同时全球剩余产能日益枯竭,主要集中在沙特、伊拉克、阿联酋和伊朗手中。OPEC稳步增产,尚未出现任何不和谐声音,原油市场缺乏供给弹性,地缘政治和自然灾害频发,会大幅提高原油溢价。不过,若伊核谈判通过,将会导致原油深度回调。预计2022年原油价格将在65-120美元/桶的范围内宽幅波动。”

除此之外,本次IPO没有太多值得关注的“新意”。比如,很多投资者关注的“双碳”转型,并没有成为招股书的重点。此次募集资金中,除补充流动资金外,300亿元都将用于油田相关开发项目。

在今年1月H股公布的2022年经营策略中,中海油表示,“未来,本公司将继续坚持油气增储上产,推进能源绿色转型,推动科技自主创新,实施提质增效升级,不断提升价值创造能力,为股东带来更大回报。”

对于已经准备参与打新的A股投资者而言,中海油接下来如何为股东创造更多价值,同样是他们最关心的议题。