2月10日,赤藓糖醇最大的生产企业三元生物正式登陆创业板,发行价109.3元/股,收盘于128.01元/股,涨幅17.12%,总市值达172.7亿元。

作为可口可乐等企业的供应商,三元生物在“代糖”红利的推动下,业绩快速发展,近三年收入成倍增长,曾经亏损的三元生物,一下成为了“香饽饽”,成立15年实现了IPO。

在业内人士看来,“三元生物”可谓“一夜暴富”,但赤藓糖醇的火爆带给三元生物巨额利益的同时,也存在很大隐患。对经销商把控力不足,同时市场竞品多,但自身产品单一,过度依赖赤藓糖醇,三元生物上市后的如何解题,仍需拭目以待。

曾经亏损到一夜暴富

根据2月10日收盘股价计算,握有三元生物45.9388%股权的董事长聂在建在三元生物上的身价近80亿元,可谓一夜暴富。

据了解,聂在建为三元生物的主要创始人,在创立三元生物以前,从事印染纺织业务,2004年创办或参与创办了创新纺电、群益染整及三元家纺,全面负责三家三元生物的生产经营;2007年进入食品添加剂行业。

招股书显示,三元生物是国内较早开始工业化生产赤藓糖醇的专业厂商,自2007年成立以来,三元生物专注深耕赤藓糖醇产品十余年,逐步成长为全球赤藓糖醇行业领导者之一。沙利文研究数据,2019年三元生物赤藓糖醇产量占国内赤藓糖醇总产量的54.9%,占全球总产量的32.94%,为全球赤藓糖醇行业产量最大的企业。截至2021年6月,三元生物年产能8.5万吨,主要客户包括莎罗雅、可口可乐、百事可乐等。

得益于这些大客户,三元生物近年来业绩增长迅速。招股书显示,2018年-2021年上半年,该三元生物实现收入2.92亿元、4.77亿元、7.83亿元、7.87亿元,实现净利润6808.85万元、1.36亿元、2.33亿元、2.43亿元。并且预计,2021年,三元生物营收为15.74亿元至16.69亿元,同比增长100.96%-113.07%;净利润为4.93亿元至5.41亿元,同比增长111.96%-132.63%。

并且,2018年、2019年、2020年和2021年1-6月,三元生物综合毛利率分别为36.85%、45.77%、42.27%和41.09%,毛利率维持在较高的水平。

不过,三元生物前身三元有限在改制基准日的未分配利润为亏损263.34万元。对此三元生物在招股书中称,主要系三元生物发展前期产能较低,且主要产品赤藓糖醇市场尚未充分打开,销售收入较少导致经营亏损。

多个难题待解

借助减糖红利,三元生物实现了高速增长和IPO,但三元生物仍有多个难题待解。

中国食品产业分析师朱丹蓬认为,三元生物上市最初股价会上涨,因为就目前的情况看,赤藓糖醇是一个刚需辅料。但未来随着进入的企业增加,三元生物的核心竞争力会慢慢削弱。三元生物品类单一、产品单一、渠道单一、客户单一、模式单一的情况下,三元生物存在较高的经营风险,且产品存在被替代的可能性,股价也会出现波动。

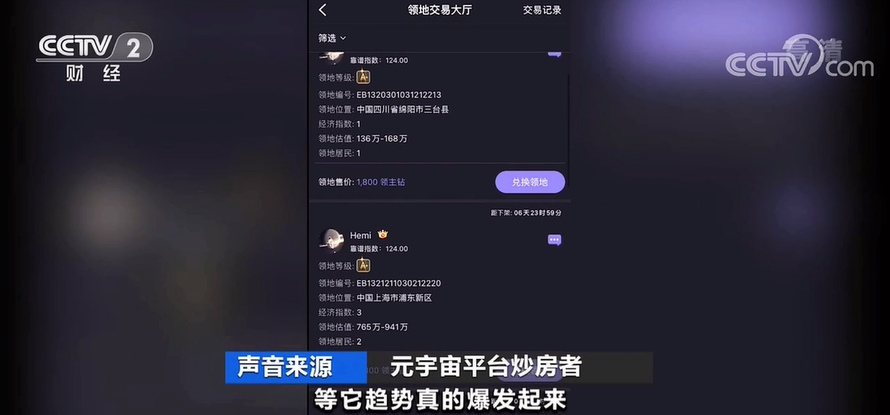

从产品端看,赤藓糖醇收入占比较高。招股书显示,2018年至2021年1-6月,赤藓糖醇收入占三元生物营业收入的比重分别为84.65%、59.87%、78.8%和91.48%,赤藓糖醇毛利占综合毛利的比重分别为84.67%、57.06%、78.59%和90.62%。

从销售模式看,三元生物的话语权较低。三元生物在招股书中称,赤藓糖醇采用“经销为主、直销为辅”的销售模式。食品配料经销商基于其自有客户资源和销售渠道、根据客户需求自主组织采购,三元生物无权限制经销商采购竞争对手产品。经销商在经营决策、产品定价、市场开展等方面均独立运行,三元生物不存在对其进行管理的权利和情形。

同时,三元生物的客户集中度较高。2018年、2019年、2020年和2021年1-6月,三元生物前五大客户的销售收入合计占当期营业收入比重分别为45.3%、55.93%、47.87%和51.38%。

值得注意的是,市场上还存在多家代糖生产企业,竞争激烈。国内市场唯一的全品类功能糖产品制造服务商保龄宝,赤藓糖醇产能达到6万吨,阿洛酮糖产能将达到3万吨。仅2021年上半年,保龄宝收入就达12.62亿元,同比增长24.1%,实现归属于上市公司股东净利润6454.53万元,同比增长48.74%。

浙江华康2021年1-9月晶体糖醇产品营业收入为8.32亿元,规模与三元生物相当。

三元生物IPO也为了巩固赤藓糖醇的优势。三元生物本次拟募资36.86亿元,其中7.7亿元用于投资年产5万吨赤藓糖醇及技术中心项目,巩固在全球赤藓糖醇行业的优势地位。