财联社11月9日讯(编辑 李俊)上周,信用债一级市场发行规模降幅明显,规模减少超2000亿元,同时,净融资环比由正转负。值得注意的是,取消发行的信用债数量持续增加,规模依旧较大,且涉及主体多数为城投,当前城投平台发债从紧仍主基调。

【资料图】

【资料图】

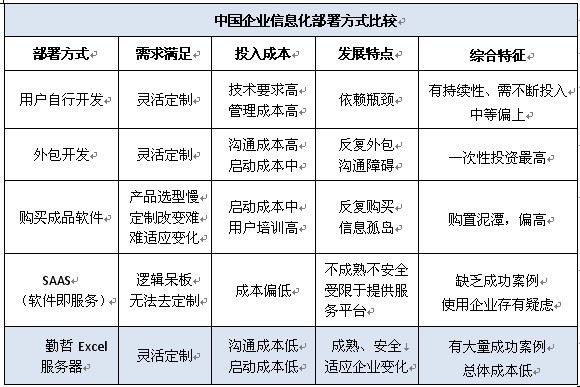

产业债、城投债融资均下滑

据wind数据显示,上周,非金融企业信用债单周发行规模约1910亿元,较前周减少2060亿元;净融资规模约-68亿元,较前周变动-425亿元。其中,产业债发行规模下降明显,上周发行仅817亿元,较前周减少1476亿元;净融资规模-9亿元,较前周变动-130亿元。此外,城投债发行规模亦有缩减,较前周减少584亿元,发行规模1093亿元;净融资规模-59亿元,较上周变动295亿元。

在各等级信用债中,AAA级发行规模比重仍较大,但净融资规模降幅明显。同时,AA级发行规模占比较小,但净融资较前周有所增加。

具体来看,AAA级信用债发行规模1274亿元,净融资57亿元,环比减少269亿元;AA+级信用债发行规模394亿元,净融资-44亿元,环比减少230亿元;AA级信用债发行规模228亿元,净融资-56亿元,环比增加60亿元。

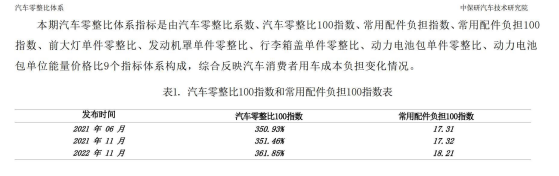

前两周信用债取消发行98亿、88亿元,城投居多

需要注意的是,取消发行的信用债数量持续增加,规模依旧较大。据WIND数据统计,上周共13只信用债取消发行,规模合计88亿元。相较前周总体规模虽减少10亿元,但主体数量持续增加。据WIND数据显示,前周共计11只取消发行,规模合计98亿元。

(资料来源,华创证券,财联社整理)

华创证券表示,当前取消发行涉及的主体多数为城投,也涉及部分地产、建筑、租赁等产业主体。本周截至目前,已有5只信用债取消发行,当前规模21.50亿元。其中,有4只为城投债,1只地产债。

上月被终止城投债发行规模增至117亿,区县级城投为主

此外,据WIND数据统计,10月被终止城投债拟发行规模从37亿元增至117亿元,终止项目数则由9月的2个增加至9个。其中,区县级城投债终止规模占比为54%,与上月基本持平。分区县资质来看,弱资质区县平台终止发行增多,预算收入在50亿元以下的区县平台债项目终止规模为6亿元,在总规模中占比上升至67.9%。

城投平台发债依旧不易,虽然完成注册的城投债计划发行规模同比上升,但反馈节奏环比放缓。招商证券认为,当前城投平台扩增外源融资诉求不低,但反馈节奏的变化正在刻画审批从紧。

具体来看,截至10月31日,10月不同发行场所完成注册项目计划发行规模环比有所下降。其中,DCM完成注册城投债计划发行规模为567亿元,前值1318亿元;交易所完成注册计划发行规模为220亿元,前值405亿元。

然而,就反馈节奏来看,10月交易所反馈天数显著上行,城投发债从紧是主基调。据招商证券统计,10月DCM平均反馈次数为2.9次,前值2.7次;交易所反馈为4.7次,前值5次。此外,不同发行场所城投发债历经平均反馈天数也一同上升,DCM反馈时间为62.3天,前值57.7天;交易所反馈时间为78.2天,前值66.7天。

同时,安信证券认为,今年交易所城投债发行监管的收紧力度明显高于银行间。据WIND数据统计,1-10月,交易所“只用于债券借新还旧”的城投债发行数量占比为46.6%,相比去年同期大幅上升21.9pct;而银行间则是从19.3%上升至35.3%,抬升17pct。

东方金诚认为,三季度城投净融资整体延续低迷表现,今年以来监管发行方面审核偏严的态势未有放松,短期内城投融资环境难有明显好转。同时,中低资质城投面临较大融资压力;区域城投融资分化依然显著。

此外,招商证券表示,城投公开市场融资不易与地方债接续发行(专项债结存限额落地与明年提前批专项债额度下达)的并行,蕴含城投外源融资导向切换之意,满足条件的平台,应多利用地方债满足项目融资。