据市场消息,大连万达商业管理集团11月1日披露2022年度第二期中期票据募集说明书。

根据募集说明书显示,本期中期票据的注册规模为50亿元,其中本期的发行金额不超过20亿元,拟全部用于偿还发行人本部债务融资工具本金。

该中期票据期限为2+1年,附第2年末发行人调整票面利率选择权及投资者回售选择权。票据的发行申购区间利率为5.806-6.80%.

(资料图片仅供参考)

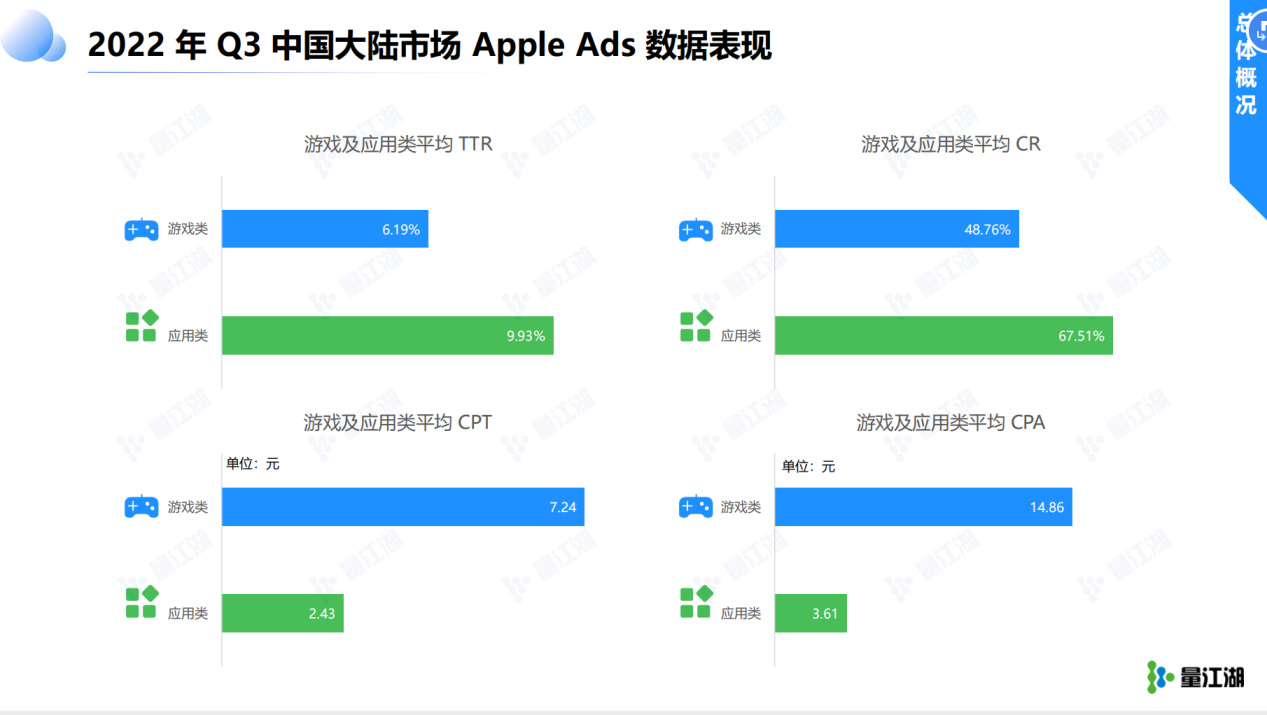

(资料图片仅供参考)

大连万达商管在募集说明书中披露,截至本募集说明书签署之日,其待偿还中期票据、公司债余额人民币合计249.33亿元,其中中期票据人民币151.33亿元、公司债人民币98亿元。

此外,中期票据与公司债的兑付主要分布在2023年至2025年,如果外部融资环境出现不利变化,可能对发行人的资金流动性产生一定影响。目前发行人外部融资畅通、货币资金较为充足。

值得注意的是,就在不久前,珠海万达商管第三次向港交所提交了招股书。

据最新更新的招股书显示,珠海万达商管2022年上半年实现收入134.8亿元,同比增加26.7%,净利润40.5亿元,同比增加517.3%,而毛利达到了65.9亿元,同比增加了46.1%,毛利率则达到了48.9%,较去年同期有所提升。

截至2022年6月30日,万达商管管理全国425个商业广场,在管建筑面积约6010万平方米。截至2022年6月30日,万达商管有196个储备项目,包括175个独立第三方项目。

稳步推进10余家房企增信发债

据媒体此前报道,11月1日,交易商协会、中国房地产业协会联合中债增进公司,召集21家民营房企召开座谈会,座谈会明确中债增进公司将继续加大对民营房企发债的支持力度。

报道称,龙湖、美的、新城、碧桂园、旭辉集团、卓越集团等企业正推进第二轮增信发行项目。此外,金辉、新希望、雅居乐等民营房企发债在积极准备中。

据了解,11月27日,人民银行副行长潘功胜赴中债信用增进投资公司开展专题调研,对中债增公司支持民营房企发债融资工作给予肯定,并指出“加大对民营房企债券融资的支持力度”。

有媒体援引有投资人表示,8月以来,政策的持续优化提振了市场对民营房地产债券的信心。目前政策从需求和融资两端同时发力,在民营企业逐步恢复“造血”功能前及时对民营房企“输血”,可以起到稳住处于风险边缘民营房企的作用。通过中债信用增进公司的增信加持,也可以帮助市场辨别企业的优劣,提振对优质民营房企的信心。

广东省城乡规划院住房政策研究中心首席研究员李宇嘉认为,这表明党的一贯立场和支持鼓励民营经济发展的方针政策没有改变,回应了社会重大关切和民营企业的呼声期盼,及时给民营企业家送来一颗“定心丸”。

机构数据显示,截至目前,房企一年内到期债务余额9552.8亿元。截至2022年10月31日,房企待偿债券余额共计30075.9亿元;一年内到期的债券合计9552.8亿元,接近万亿元,其中信用债余额6339.5亿元,海外债余额3213.3亿元。

中指研究院企业事业部研究负责人刘水对中国网地产表示,此次座谈会是对央行副行长潘功胜工作指导的落实,将进一步加大民营房企债券融资的支持力度,对维护民营房企债券融资稳定将发挥重要作用。支持民营房企发债范围在扩大,有利于畅通民营房企融资渠道。

这次参加座谈会的21家企业,之前只有个别几家企业通过中债增增信发债,可见支持发债的企业范围在扩大。后续将有更多的企业通过中债增发债融资,对畅通民营房企的融资渠道将有积极作用。

不过,也有业内人士表示,当前销售没有明显复苏回暖,民营房企融资困难,未来一年房企仍面临巨大偿债压力。