记者 | 黄昱

(资料图片)

(资料图片)

编辑 |

1

通过多种方式凑集资金后,雅居乐又闯过一关,成为当前为数不多未在公开市场违约的民营房企之一。

8月11日,雅居乐(03383.HK)发布公告称,已将足够资金存入受托人指定的银行账户,用于赎回将于2022年8月14日到期的2亿美元优先票据。

这笔2亿美元优先票据为雅居乐2017年8月8日发行,票面利率为5.125%。雅居乐表示,这次赎回不会对公司财务状况造成重大影响。

在偿还完这笔美元债后,雅居乐今年内将到期的境外债只剩一笔,为2021年8月31日发行的4亿美元优先票据,票面利率4.85%,到期日为2022年8月31日。

若半个月后,也能如期偿还这笔4亿美元的债务,雅居乐就可以暂时舒口气了。

当然除了境外债,雅居乐还面临银行借款、境内公司债等多债务压力。境内公司债方面,DM数据显示,目前雅居乐待偿还余额约为96亿元,其中年内到期的只有一笔,总额为15亿元,到期日为10月19日,同月“20雅居1A”9.5亿元面临回售。

雅居乐方面对界面新闻表示,通过加强现金流管理,合理安排偿债计划,截至目前各项到期债务均按时偿还。

相较于其它房企通过展期来避免债务违约而言,雅居乐是实实在在的如期偿还了债务。尽管始终面临不小的流动性压力,但有投资者认为雅居乐是可以度过这一调整周期的房企之一。

过去一年以来,受房地产市场环境变化影响,雅居乐一直积极自救,通过资产处置回笼了部分资金。其中2021年下半年,雅居乐分别处置上海收储项目、合肥收储项目和14个非核心物业资产,交易对价合计82.79亿元。

今年以来,雅居乐又对部分合联营项目公司股权陆续处置,分别处置了广州亚运城项目26.66%股权、徐州项目的部分股权和义乌市地块的24%股权,交易总价约28.42亿元。

雅居乐最近的一次资产出售发生在6月30日,当时宣布计划以7.64亿元出售重庆雅锦房地产开发有限公司全部股权给首创城发。但值得一提的是,该公司持有位于重庆的四宗地块,雅居乐当年拿地金额达20.5亿元。

不难发现,雅居乐在资产处置上还是比较果断,愿意折价出让一些优质资产以回笼现金。

评级机构中诚信国际近期在对雅居乐的债券跟踪报告中指出,目前雅居乐仍有资产处置计划,以回笼资金缓解流动性压力。

除了资产处置外,雅居乐也一直没有放弃融资,且成功获取了几笔资金。

去年11月,雅居乐宣布发行本金总额为24.18亿港元的可交换债券。这部分债券可交换为8799.13万股雅生活股份,相当于雅生活现有已发行股本约6.2%。

到今年6月24日,雅居乐全资附属公司富锐发展有限公司还与夹层贷款人签署利率达20%的夹层融资协议,获得本金总额最高为8.94亿港元的夹层融资,期限24个月。

根据该夹层融资协议,在达到某些条件后,夹层贷款人可选择将贷款转换为借款人的所有已发行股份;前述条件中包括雅居乐无力偿债等。

雅居乐在公告中表示,若夹层贷款人选择行使选择权,则富锐发展将不再是雅居乐附属公司,并预计将录得约14.37亿港元的亏损。

富锐发展的主要资产为位于香港柏架山道的一幅土地,地块面积约为2.42万平方呎,以及位于香港英皇道的一幅土地,地块面积约1万平方呎。地块拟开发为两幢约有600个单位的住宅楼。

尽管利率高企,但在当前的市场环境下,抵押融资基本上是民营房企不多融资渠道之一。

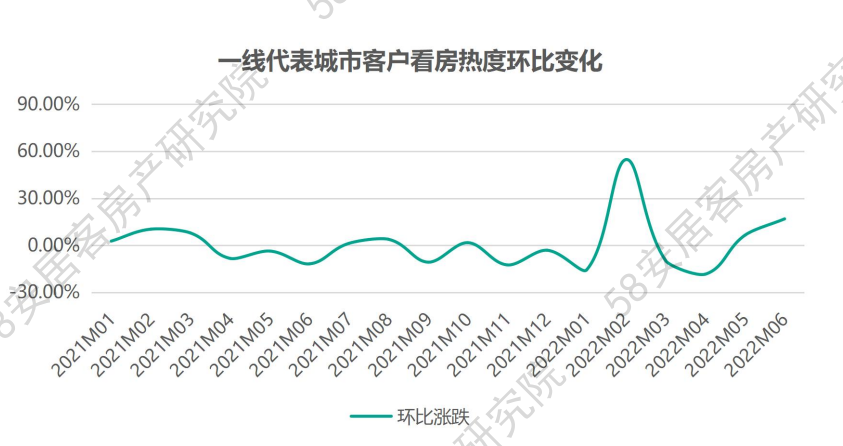

从销售来看,雅居乐降幅也基本保持在行业平均水平。今年前7个月,雅居乐的预售金额合计为444.5亿元,同比下降46.79%

中诚信国际指出,考虑到目前房地产行业尚未明显回暖,雅居乐目前签约销售业绩处于低位,加之再融资受阻,其到期债券偿还将依赖于资产处置及再融资情况。