刚还上4月份的美元优先票据,弘阳地产还未来得及松一口气,再度传来评级展望下调的消息。

4月7日,穆迪将弘阳地产的公司家族评级(CFR)从“B2”下调至“B3”,并将该公司的高级无抵押评级从“B3”下调至“Caa1”,展望仍为负面。未来12-18个月内,弘阳将面临经营现金流疲弱、庞大的到期债务,是穆迪给出的预测。

此前,弘阳地产的审计师安永在其2021年财务报告中指出,对公司可持续经营能力表示担忧。

4月8日,弘阳地产公布了一季度销售数据,其累计合约销售金额为人民币98.2亿元,同比减少约49.67%。

销售不尽人意、再融资难度加大、流动性压力加剧,将是今年弘阳地产最操心的几件事,包括今年还有金额不小的短期债务的重重关卡,等待弘阳一关关的去闯。

穆迪下调弘阳地产评级

对于此次下调弘阳地产评级,穆迪给出的分析是:评级下调反映了弘阳地产在未来12-18个月内经营现金流疲弱、庞大的到期债务推动下,再融资风险加剧,流动性减弱。在融资条件紧张的环境下,该公司解决再融资需求的能力存在不确定性。

关于短期债务的问题,弘阳地产在4月6日发布公告称,公司已将所需资金悉数存入受托人的指定银行账户,用作于2022年4月11日全额赎回2022年4月票据(其未偿还本金额2.6亿美元连同累计至到期日的利息)。

全额偿还2022年4月到期的债券,与穆迪预计的结果一样。

然而,今年内弘阳地产依然还有8月到期的2.75亿美元和10月到期的2.5亿美元。在艰难的融资环境下,能否如期兑付这些债券?

穆迪预计,弘阳地产将利用内部资源偿还到期债务,而使用内部资源偿还债务将加剧公司的流动性压力。

未来,弘阳地产或将缩减土地收购和开发规模,并控制开支,以保持偿债的流动性。穆迪分析弘阳可能会出售旗下资产以履行其债务义务,但在困难的经营环境下,资产出售的执行仍具有挑战性。

盈利能力持续下滑,依然高价拿地

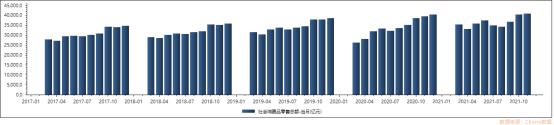

整体的利润水平呈下滑趋势,是弘阳地产去年交出的成绩单。

据弘阳地产年报数据显示,其2021年毛利率同比下降3.3个百分点至19.1%,净利率同比下跌2.2个百分点至7.0%。

回顾过去几年的数据来看,弘阳地产在2017年-2020年期间,其毛利率分别为40.6%、31.2%、25.1%和22.4%,净利率则分别为19.5%、14.3%、10.8%和9.2%。

也就是说,在过去5年间,弘阳地产的利润水平在持续下降。

此外,去年弘阳地产归属母公司净利润为12.46亿元,同比下降24.99%。原因在于有很多合作项目,出现了少数股东摊薄利润的情况。

近年来,为了冲击千亿目标,弘阳地产在土地市场大举扩张,不惜频频高溢价拿地。在2019年,弘阳地产的新增土储中大部分土地均以溢价购得。2021年1月,江苏徐州江山云璟地块以总价约5.05亿元竞得,溢价率高达122.74%。

2021年,弘阳地产新增22幅地块,有20块土储为合作拿地,其中13幅地块权益比例在30%左右,截止到目前总土储的权益比例依然不足50%。

如此高杠杆冲规模的操作手法,给弘阳地产的发展,蒙上了一层阴影。

短期债务压力加剧,融资受挫难度加大

数据显示,去年弘阳地产账面上有现金160.39亿元,短期债务113.87亿元,现金短债比1.41。

虽然在“三道红线”绿档之列,然而细看数据发现,弘阳地产的短债规模并不只是短期债项这一项。仅其他短期负债这一项,金额便高达560.72亿元,依然面临短期集中兑付的压力。

短债压力之下,弘阳地产还面临着融资环境日益艰难的局面。去年12月,一项名为“红塔弘阳一期购房尾款资产支持专项计划”的项目状态更新为“终止”。

据悉,该债券品种为ABS,拟发行金额5.9亿元,原始权益人为弘阳置地(集团)有限公司。ABS即资产支持证券,主要是指把房企应收账款或者其他有稳定现金流预期的资产打包后向投资者发行债券的一种融资工具。

此前弘阳地产计划发行的购房尾款ABS,就是将购房人的应收账款债权,用来在资本市场再融资。

随着计划的终止,这条路看起来是行不通了,或许只能走通过快速去化获得销售回款和使用内部资源来偿还短期债务这条路了。

显然,在持续动荡的2022年,原来房企顺风顺水的操作和玩法,似乎已经不管用了。有什么新招来缓解流动性压力,依然会是弘阳绕不过去的坎。