日前,太平洋寿险公司被曝出业务员诱导老人贷款370万元买保险。此事经媒体报道后,太平洋寿险公司上海分公司和当事人章先生已经达成和解,对章先生部分保单予以退保,其余保单继续持有。

不过,这起事件中章先生是如何贷款370万元的?为了买保险,真的有必要办理保单贷款吗?记者采访发现,保单贷款虽然在操作上比较便捷,但毕竟是贷款,消费者应当理性对待,以免过度借贷导致保单失效。同时,监管部门也提醒,当心保单贷款理财陷阱。

贷款370万元买保险

据媒体报道,上海退休老人章先生在2010年至2019年近十年时间里,买下29款太平洋寿险公司的产品,总计支付保费800多万元,其中贷款370万元。梳理保单明细发现,章先生购买的多是分红型年金险和两全保险等一些理财型保险。

章先生为何如此热衷理财型保险?这与太平洋寿险公司业务员周某梅(2020年已离职)的积极推销有关。章先生回忆称,当时周某梅告诉他“3年交150万元,5年后能拿200多万元,购买这份保险,以后能免费入住太保养老社区”。就这样,章先生很快把自己的400多万元积蓄都买成了保险。钱花光了,周某梅告诉他,可以使用贷款方式交付保费和购买新的保险。

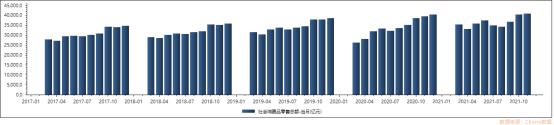

记者注意到,从2014年开始,章先生踏上了贷款买保险之路,其持有的保单中有22张办理了贷款,其中有14张是在2017年6月8日办理的。最后一次贷款办理于2019年3月25日,用于质押的保单于2018年1月1日购买,已缴纳保费150万元,本次贷款注明的用途是“消费—装修”。就在2019年3月26日,章先生刚拿到50万元贷款后,就又花60万元购买了一款保险。

从2014年1月办理第一笔保单贷款算起,章先生又买了13款保险产品。章先生的老伴统计,其先后累计贷款370.37万元,现在每年要支付的贷款利息超过20万元,而他们两人的退休工资加起来,一年仅有11万元。

保单质押贷款有多香

贷款买保险,章先生用于质押的正是曾经购买的保单。

上海兰迪律师事务所律师陈禹彦告诉《中国消费者报》记者,保单贷款是指投保人以保单作为抵押物,向保险公司或银行申请一定金额的贷款,到期按约归还贷款本息的一种信贷行为。保单质押后,原有的保障不变,出险后仍可按原合同获得理赔,但赔款首先将用于清还借款。

据了解,并不是所有险种都有保单贷款的功能。一般来说,具有储蓄功能的养老保险、投资分红型保险及年金保险等寿险保单,同时,已支付2年及以上保险费或趸交保险费的,可以用来贷款。医疗险、意外险和其他财产保险则不能用于贷款。另外,已经发生保费豁免、自动垫交保费和正在申请理赔的保单,也不能办理贷款。

那么,保单贷款能贷到多少钱呢?这在保险合同的保险单贷款条款中有明确规定。一般来说,贷款不得超过保单现金价值的80%。例如,趸缴10万元购买一款保额20万元的产品,第二年该产品的现金价值为5万元,此时可以利用此保单贷款4万元。

太平洋寿险公司客服对《中国消费者报》记者表示,保单贷款一般由投保人或被保险人申请,须提供保险单、保险单发票、身份证复印件和存折复印件,由申请人亲自来公司网点签字即可办理,每次贷款期限不超过6个月。

保单贷款办理又快又便捷,利率又是多少呢?记者了解到,多数保单贷款的利率是以同期人民银行每月第一个营业日颁布的二年期居民定期储蓄存款利率与2.5%比,较大者+2.0%确定计息利率,大致利率在6%左右,比银行贷款利率要低,还不到微粒贷等信用贷产品利率的一半。

尽管保单贷款利率比银行要低,但在陈禹彦看来,保险产品的收益是不可能超过保单贷款利率的,贷款买保险,非常不划算。

记者注意到,太平洋寿险公司最新公布的2022年第一季度账户型产品结算利率仅为4.80%,而章先生2019年3月25日办理的贷款,利率则是5.55%。

质押保单贷来的钱可以随便用吗?2020年10月,银保监会发布《人身保险公司保单质押贷款管理办法(征求意见稿)》。根据这个文件,投保人应按照贷款协议约定的用途使用贷款,并如实向保险公司提供使用情况信息或证明。保单质押贷款不能用于房地产和股票投资,不得用于购买非法金融产品或参与非法集资,不得用于未上市股权投资等。

对于太平洋寿险当日发放50万元装修贷款次日又收取60万元保费的情况,陈禹彦认为,保险公司收取保费时,应该询问资金来源。像章先生这种情况,在业务员岗前培训时,肯定是明令禁止的。

当心有人盯上你的保单

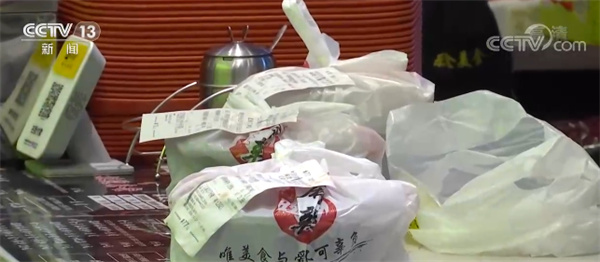

记者调查发现,由于手续简单、放款快,保单质押贷款也已被不法分子盯上。对此,监管部门已多次发布消费警示。

2021年9月,北京银保监局发布典型案例称,消费者张女士接到来电邀约,被不法分子以按照保单回馈现金为由,骗取身份证、银行卡和手机号码等信息。6个月后,张女士收到保险公司短信,提示其偿还保单借款。经与保险公司核实发现,不法分子利用张女士手机号、身份证和银行卡,为其办理了保单贷款,而张女士配合做了短信验证、人脸识别等验证操作,造成了资金损失2.9万元。

2021年12月,山西银保监局联合公安机关对一个非法营业网点进行了查处。该网点的不法人员拨打保险消费者电话或发送短信,谎称自己为保险公司售后服务人员,受中国银保监会委托,处理客户对保险分红收益不满的投诉,需要保险消费者携带身份证、保单和本人银行卡到该网点办理分红核算及补偿等事宜。待客户上门后,该网点不法人员诱导保险消费者直接在保险公司APP或官方公众号上在线办理保单贷款,签订“分红服务协议”,并将贷款所得款项转入不法人员指定账户。

北京银保监局提示消费者,收到可疑邀约时,可通过保险公司官方网站、客服电话等官方渠道核实机构营业场所是否为保险公司地址、相关人员是否为保险公司工作人员。如果发现可疑情况,建议保留相关证据,及时向保险公司反映并向公安机关报案。此外,通过手机APP办理投保、退保、保全、单贷款等业务时,确保自身充分知晓相关业务的具体情况,避免造成损失。

“保单贷款可以满足投保人短期的资金需求,在线办理业务时一定要明白自己所办的业务事项,别盲目签字。”陈禹彦也提醒说,同时,既然是贷款,就要考虑好自己的偿付能力,若贷款到期不能按时还款,保险公司会对保额进行扣减,如果贷款本息积累到退保现金价值时,保险效力将终止,被保险人也将丧失保险保障。(中国消费者报记者 聂国春)