01

融资概况

单月融资总额环比翻倍

债券发行提速成为主要因素

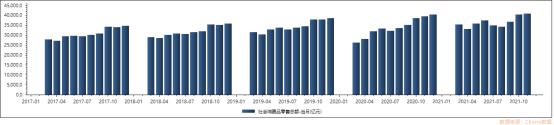

中指研究院监测,2022年3月房地产企业非银融资总额为1050.7亿元,同比下降50.0%,环比上升125.4%,自上年10月以来首次单月融资总额突破千亿。行业平均利率为4.27%,同比下降1.46个百分点,较上月下降0.27个百分点。债券审批发行明显提速,信用债和ABS快速回暖是融资总额回升的主要原因。

图:2021年3月-2022年3月融资额及平均利率

数据来源:中指数据CREIS

2022年一季度,房地产企业非银融资总额2309.0亿元,同比下降61.4%。从融资结构来看,信用债占比50.4%,同比提升21.5个百分点;海外债占比仅为5.4%,同比下降15个百分点;信托占比14.9%,同比下降14.2个百分点;ABS占比29.4%,同比提升7.7个百分点。信用债、ABS弥补了一部分由海外债、信托快速撤退造成的融资缺口。

图:2021-2022年一季度融资结构

数据来源:中指数据CREIS

02

融资结构

信用债占比过半

海外债凭借增信新发

从融资结构来看,3月信用债规模占比54.8%,海外债占比2.7%,信托融资占比11.8%,ABS融资占比30.7%。

图:2021年3月-2022年3月融资结构分布

数据来源:中指数据CREIS

具体来看,房地产行业信用债融资同比下降29.0%,环比上升100.2%;海外债融资同比下降78.4%;信托融资同比下降83.2%,环比上升11.9%;ABS融资同比下降23.3%,环比上升375.3%。信用债、ABS增速显著,海外债、信托维持收缩态势。

3月信用债发行总量与上月相比翻倍,原因一是从历史记录来看,3、4月为年度集中发行时段,特别是2020年、2021年3月的信用债发行额均为全年最高峰。二是监管方明显提升了发行审批速度,据不完全统计,银行间市场交易商协会3月发布的房企中票发行注册通知书达14个,而2月、1月分别为1个、4个。此外,信用债融资充分适应行业发展趋势,抓住政策窗口期,拓展发行品种,如中国铁建发行并购债,电建地产发行住房租赁专项债等。

3月有两家企业成功发行海外债,分别为金茂、卓越。今年以来海外债发行同比降至冰点,据统计截至目前仅有5家企业新发海外债,且融资成本均有不同程度、不同方式的提升。其中碧桂园、华发、金茂的发行利率较上年有所提升;绿城、卓越则通过备用信用证添加增信措施。备用信用证为融资企业提供了信用担保,既提升了海外债成功发行的概率,也一定程度上降低了发行利率,在当前海外融资渠道几近关闭的环境下,有助于维持这一融资渠道的通畅,也起到一定缓解行业信用恶化的作用。

图:2022年新发行海外债统计

数据来源:Wind,中指研究院整理

本月ABS发行种类多样,结构较之前有所变化,其中CMBS/CMBN发行大幅提升,占本月发行额66.1%,占2021年全年同类发行额的19.7%。不同于供应链ABS只是将房企的应付款对象转移,CMBS/CMBN释放了房企持有型资产的流动性,对房企来说是属于融资增量渠道,因此发行增速明显。此外,供应链融资占本月发行额23.2%,购房尾款及保障房共占10.8%。

数据来源:中指数据CREIS

03

融资利率

累计平均利率同比下降

融资成本持续平稳

从融资利率来看,本月发行的信用债平均利率为3.85%,同比下降0.6个百分点,环比微升0.14个百分点;海外债发行利率为4.06%;信托融资利率托融资平均利率为7.66%,同比上升0.4个百分点,环比微升0.2个百分点;ABS平均利率为3.74%,同比下降0.8个百分点,环比上升0.4个百分点。各渠道融资利率基本平稳。

图:2021年3月-2022年3月融资方式平均利率

数据来源:中指数据CREIS