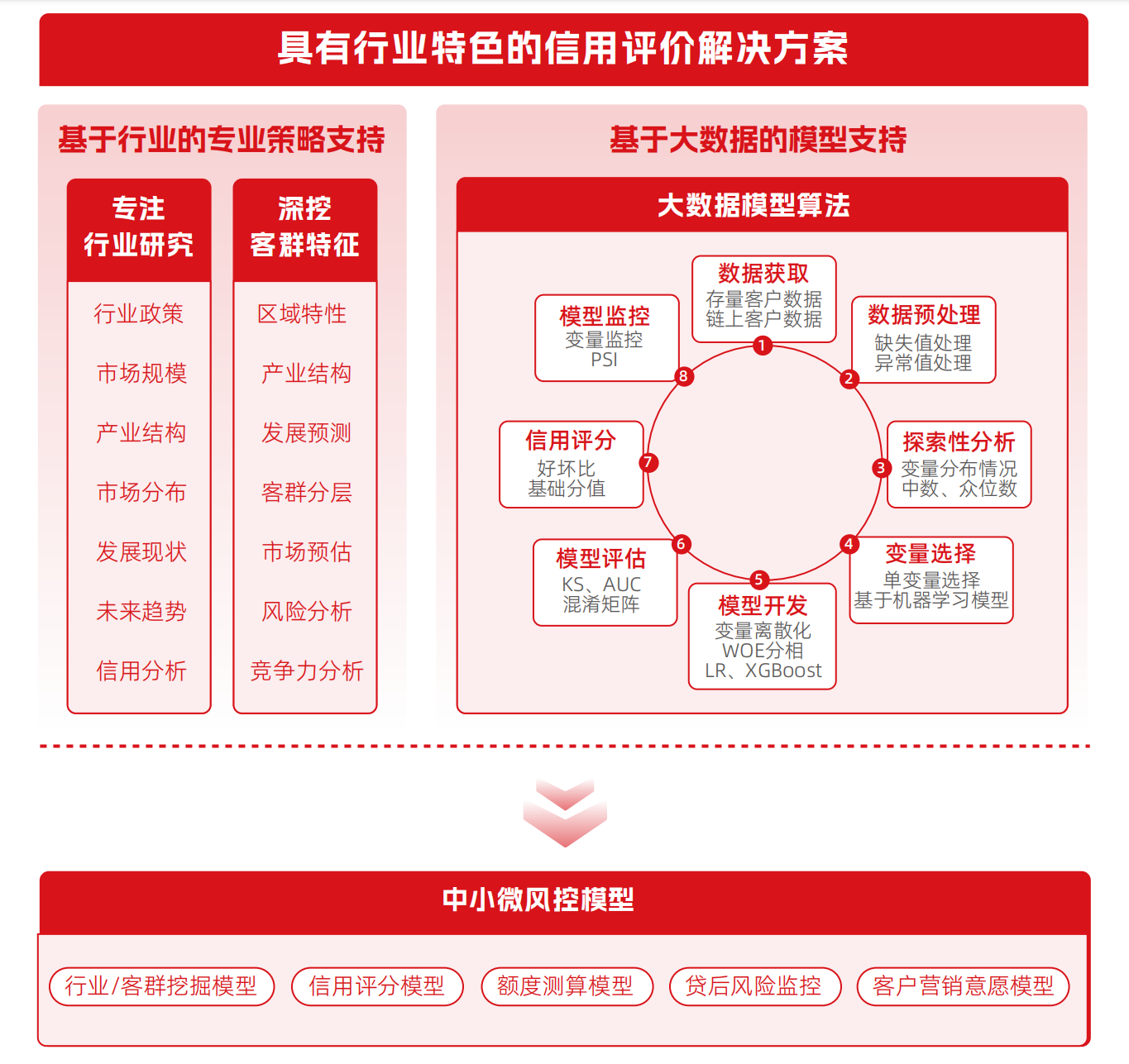

在当前数字化时代,数据已成为推动产业发展的重要驱动力。深度数科集团结合自身的产业链场景实践,同时进一步融合了外部的产业数据,构建了一套包含产业链数据、图谱分析平台、产业链信贷名单+营销服务、产业链数据风控模型的综合服务体系——深度数科集团承法产业图谱。

深度数科集团承法产业图谱构建了以数据驱动,以大数据分析为基础的业务风控体系,通过合法合规手段集成企业多维数据,以产业链数据为核心,配合行业内外等多维度数据,构建风险模型,建立行业标准化的风险评分决策体系;实现贷前、贷后全流程信贷智能风控产品,为银行业中小微信贷业务发展提供坚实的技术支持。

应用场景:

1. 深度沉淀了核心企业供应关系库,帮助银行扩库增白,合作机构只用对接深度一次,即可获取数万家核企集团上下游优质企业白名单;

2. 通过背书数据构建特定行业的供应链关系图谱,精确定位供应链头部、腰部、尾部用票企业,充分发挥深度数科间接触客能力和营销线索优势,双方可以联合精准营销,对于目标客户的触达与转化有显著增益效果。

服务效果:

1.整体风险可控、提高供应链产品业务规模

基于深度的产业链能力,可以有效挖掘产业链上的优质客群,这些企业大都有急迫的资金需求,在这些企业后续通过银行的信审后,可以大大提高银行税银贷产品的授信规模和用信额度,由于这些企业大都是经过数据验证的,存在真实贸易背景,因此这些企业的风险较低,银行覆盖客群和授信规模增的增加,能够给银行带来较高的收益。

2.提高贷款审批通过率

银行在传统的对公授信模式下,主要还是基于三表、订单、发票等数据,对企业进行风险评估和授信,由于信息的不对称性,上述数据也不一定能真实反映企业间的真实贸易背景和交易往来,信审通过率较低,要提高信审通过率,就需要结合上述白名单数据(深度数科基于票据流转的次数、金额、固定交易对手关系等数据,验证其真实的产业链关系),对于这类白名单客户,银行在进行相关验证后,可以大大提高信贷审批的通过率,且风险较低。

3.提高贷款营销转化率

由于受客群关系、产业关系等因素影响,现有模式下,银行所能服务和触达的客群数量有限,因此,要想提高供应链金融产品的覆盖客户数量,将潜在的客户拉入到银行的供应链体系下,单纯的依靠自身的产品营销是不够的。在此过程中,深度数科可以基于自身的营销团队,将合适的金融产品营销给这些潜在的增量客户,同时结合营销推介水平,提升贷款营销部的转化率,实现“增量”变“存量”的转变。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。