我国央行在一季度货币政策执行报告中已经提示过,要“密切关注主要发达经济体货币政策调整,以我为主兼顾内外平衡”。这仍将是未来一段时间我国的政策主基调。

受能源和食品价格上升推动,美国5月物价数据不但没有如期回落,反而再创新高。通胀预期和加息预期同步上升,导致欧美风险资产明显下挫。下一阶段美联储加息速度或将加快,需密切关注其政策的外溢效应。

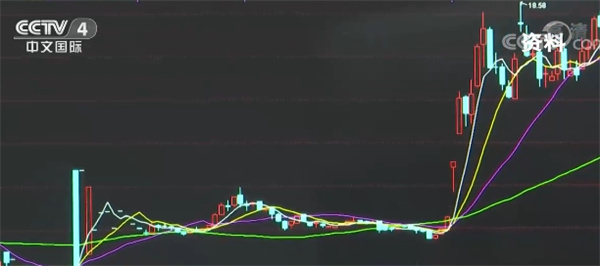

根据上周五美国劳工部公布的最新物价数据,美国5月CPI同比上涨8.6%,创1981年12月以来的新高;环比上涨1.0%。核心CPI同比上涨6.0%,环比上涨0.6%。5月CPI同比涨幅不但没有如期回落,反而突破了3月高点,也打破了通胀见顶的市场预期。受此影响,美联储加息预期明显升温,欧美市场股债双杀,美元指数一度突破104,达到5月中旬以来的最高水平。

导致美国5月CPI超预期走高的原因,主要在于能源、住房和食品三项。能源和食品价格的超预期上涨,无疑同俄乌冲突的不确定性有关。俄罗斯是全球重要的油气生产国和出口国,其生产规模约占全球的11%。俄乌冲突爆发以来,西方国家对俄能源出口实施严厉制裁,导致全球能源供给短缺问题加剧,国际原油和天然气价格节节攀升。同时乌克兰及俄罗斯都是重要农产品出口国,受战争影响,大量粮食无法出口,粮食危机下其他国家和地区也减少了出口,由此推高了全球粮食价格。而住房价格上涨,则主要由于房价尚处于高位水平且持续上升,导致具有较高粘性的租金价格进一步上升。

展望下一阶段,由于俄乌冲突短期内仍然难以化解,国际能源和粮食价格预计还将维持高位震荡。随着夏季出行需求逐步旺盛,新车、二手车、机票公共交通等与出行相关的商品和服务价格可能将维持高位或进一步抬升。另外,根据美国房价领先租金15-16个月的历史关系,目前房价仍在上涨,住房项涨幅或仍难减缓。综合来看,未来几个月,美国物价将继续处于磨顶阶段。

高物价会导致居民实际收入受损,进而会影响其对未来的预期。美国5月CPI同比虽然再创新高,但核心CPI同比涨幅已经连续两个月回落。5月美国密歇根大学消费者信心指数则已降至50.2,为1982年以来的最低水平。周一美国2年期和10年期国债收益率曲线出现自4月以来的首次倒挂。这些都预示着美国经济衰退的风险在逐渐上升,滞胀出现的可能性也越来越大。

一般而言,当经济面临滞胀风险时,政策会优先选择抗击通胀。5月30日美国总统拜登发表“对抗通胀的计划”,重申抗击通胀是首要经济任务。他的计划主要包括三项,除了支持美联储举措之外,还包括降低美国家庭生活成本和减少联邦赤字等。6月初,美国财政部长耶伦在国会作证时坦承,自己之前对通胀形势存在误判。这也意味着,美国 已与美联储在合力抗击通胀方面达成了共识。

(相关资料图)

(相关资料图)

目前,市场预期美联储将在本周议息会议上加息50个基点,但7月加息50个基点的概率从一周前的85.1%下降到了32.3%;加息75个基点的概率则从14.6%上升到了52.3%。9月再加息50个基点的概率也从一周前的9.7%上升到了45.6%。我们认为,由于通胀预期居高不下,且今年还面临中期选举压力,并不能排除单次加息75个基点的可能性。但具体还要关注美联储议息会议声明及鲍威尔讲话释放的信号。

美联储加息速度加快,或将对我国的货币政策和金融市场造成一定影响。一方面,全球能源和粮食价格上涨同样会对我国造成输入型通胀压力,同时国内猪肉价格已经出现底部回升信号,物价将面临结构性上涨压力;另一方面,美联储加息进程加快,将会导致中美之间的无风险利差收窄,进而会引发资金外流、汇率贬值风险,这些都会在一定程度上压缩我国货币政策的宽松空间。

我国央行在一季度货币政策执行报告中已经提示过,要“密切关注主要发达经济体货币政策调整,以我为主兼顾内外平衡”。这仍将是未来一段时间我国的政策主基调。一方面,将会从供给端加大保供稳价力度,尤其是要防止猪肉价格与能源价格上涨形成共振,另一方面,适度增强汇率弹性,并在总量政策受限的情况下,主要通过结构性政策加大对于重点领域和薄弱环节的支持力度。