近日,中国银保监会开出的一张罚单显示,招联消费金融有限公司(以下简称“招联金融”)因存在“催收行为不当”等8项违法违规事实,被罚款290万元,处罚时间是2022年1月25日。

本次招联金融被监管处罚的其它7项违法违规事实还包括:“营销宣传存在夸大、误导”“未报告联合贷款表外风险敞口”“收取平台服务费质价不符”“产品定价管理不审慎”“对合作商户风险管理不到位”以及“消费者权益保护审计工作不规范”“消费者投诉管理工作不到位”。

对此监管罚单,2月16日,招联金融方面回复时间财经表示,相关事项源于2020年10月银保监会发布的消保检查通报,公司已按监管要求完成全部整改工作。

2020年10月,银保监会消费者权益保护局发布通报,招联金融公司营销宣传存在夸大、误导情况,即招联金融在相关宣传页面、营销话术中,未明确说明展示利率为日利率、月利率还是年利率,“超低利率”“0门槛申请”“全民都可借”“随借随还”“想还款可以提前还款”等宣传内容与实际情况不符。

彼时,招联金融还因“不当催收行为”被通报。如对已明确还款日期的逾期客户胡某,仍继续进行电话催收,对客户造成骚扰;向客户刘某工作单位拨打电话,告知其同事关于刘某的逾期信息。

重庆盟昇律师事务所主任罗开诚律师告诉时间财经,招联金融为催收,对上述已明确还款日期的逾期客户胡某,仍继续进行电话催收等行为明显涉嫌违法甚至犯罪之嫌。同时,从民事权利角度,该公司也涉嫌侵犯了客户的名誉权、姓名权、隐私权等权利。

此前,招联金融曾合作的第三方催收公司董事长等多位高管因犯侵犯公民个人信息罪获刑。据判决书,该催收公司盈利模式分为两种:债务没有超过30天的叫催告业务,超过30天的叫催收,逾期半年以上催收成功或可提成50%左右。

催收员提成高达50%?

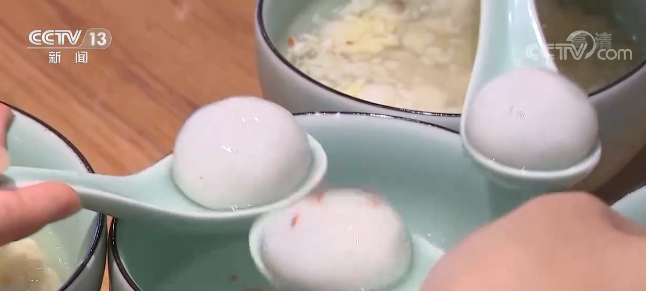

近年来,随着互联网金融业的发展,先借后还的消费方式越来越普遍。与此同时,对一些只借不还的用户,银行等金融机构开始通过与第三方催收公司合作来解决问题。

在2020年银保监会权益保护局通报中,招联金融被直指“催收管理不到位”,包括对委外催收机构考核不严,即未严格执行委外催收机构品质考核制度,考核时存在未对催收公司不当行为扣分的情况。

2月16日,时间财经以“招联金融+暴力催收”为关键词在黑猫投诉上进行检索后,相关投诉高达2700余条。

中国裁判文书网也显示,招联金融公司因催收问题,涉及多起名誉权纠纷案。

以中国裁判文书网2019年底发布《刘某与招联消费金融有限公司名誉权纠纷一审民事裁定书》为例,该案原告刘某诉称,其与被告招联金融公司通过支付宝软件内的“招联好期贷”业务发生借贷关系。刘某自2019年7月因个人经济困难产生逾期,每次接听招联金融公司来电,均明确说明非恶意拖欠并承认已产生债务中的合法债务,且多次向招联金融公司提出“停息挂账、分5年60期归还”的协商处理请求。

但据刘某诉称,招联金融公司无视其善意请求,在与其正常联系的情况下仍来电骚扰其身边的人,另催收公司多次向刘某发送有侮辱性质及暴力威胁的催收短信,刘某质问后,其回答是招联金融公司提供了刘某的隐私信息。

前述刘某诉称的催收人员表示“招联金融公司提供了刘某的隐私信息”,或可从催收公司成都鸿智金融科技有限公司(下称“鸿智公司”)董事长、总裁等多位高管因侵犯公民个人信息罪被判刑的相关文书中窥见一二。

2020年6月,中国裁判文书网发布《陈莉、程鹏辉、李昱臻等侵犯公民个人信息罪一审刑事判决书》显示,鸿智公司成立后,接受招联消费金融公司等金融机构的委托开展电话催收业务。

据鸿智公司董事长陈莉供述,鸿智公司的盈利模式分为两种:债务没有超过30天的叫催告业务,超过30天的叫催收。催告业务收费方式是按每人每月每台席,甲方公司按每人每月每台席支付1万元给鸿智公司,公司向员工每月支付4000至4500元。催收业务收费则是按逾期天数的增加而增加,逾期30天至60天,催收成功可以提成10%左右,逾期60天至90天,催收成功可以提成20%左右,逾期半年以上,催收成功可以提成50%左右。

同时,鸿智公司法定代表人程鹏辉供述表示,鸿智公司获取公民个人信息有两种方式,一种是委托方授权鸿智公司登陆委托方公司平台查看被催收人的信息,另一种是委托方公司将被催收人的信息加密通过网络传输给鸿智公司。公司毛某负责对收到的加密信息进行解密,然后将委托方发来的信息分发给相应的项目负责人,再由项目负责人将信息发给催收人员进行电话催收。委托方公司一般向鸿智公司提供姓名、家庭住址、工作单位、贷款金额,逾期的时间,本人联系电话号码,还有逾期客户亲戚朋友的联系电话等。

而据法院予以确认的证据证实,从鸿智公司扣押的催收系统硬盘中,提取到大量借款人的个人信息,涉及招联金融等多家公司。此外,毛某供述表示,鸿智公司内部的系统“鸿智系统”上有甲方公司给鸿智公司案件的具体信息,每个甲方公司的案件信息都不一样,大致包括债务人的姓名、身份证号码、电话号码、钱款金额、借据号等,其只知道“微众”“招联”“锦程消费”这三个项目是导入公司系统的。

但对于这些委托方提供的信息,陈莉供述表示,“不清楚委托方提供的公民个人信息是通过APP违法获取的,其也不清楚他们的信息是怎样获取的,其只是提供催收的服务。委托方没有告知过其公民个人信息是否经过授权和允许。”

“使用欠款人亲朋好友的信息来源是不合法的,因为欠款人的亲朋好友没有欠钱。” 鸿智公司运营部经理张鹏在供述中表示。但据鸿智公司催收员赵某供述,在催收过程中,分为几种模式,第一辱骂、第二威胁、第三是P图、第四是打骚扰电话。其中,P图就是P欠款人的照片,葬礼图、卖淫裸照、得了不治之症的照片。打骚扰电话,就是对欠款人和亲朋好友一直打电话,发短信就是用黑卡电话给欠款人和他的亲戚朋友发短信说欠钱还要影响征信……而据赵某供述,其称每个项目主管都会要求打骚扰电话,每个催收员都会这么干,对于骂人、威胁、P图,其觉得百分之三十的催收员都这么干。

针对目前消费金融公司催收行为不当较为普遍的现象,罗开诚律师也告诉时间财经,造成这些事实的原因取决于多个方面:首先是信息不对称和利益冲突,其次是交易主体之间地位不平等,三是行业“羊群行为”,即不合规被视为了行业惯例,四则是过度的“激励”,让违法者铤而走险。此外,还有违法成本过低等因素。

在此背景下,罗开诚律师也提醒表示,消费者应提高自我个人信息保护意识,不要被网络上的“高额度、低利息”的虚假宣传误导而陷入“甜蜜”的陷阱,理性消费,合法借贷,万一需要资金周转应选择银行金融机构。假如不慎被“套路”,不应当选择沉默和妥协,应当第一时间保留好证据后立即报案以及通过诉讼维权。

累计发放贷款1.17万亿元

官网显示,招联金融成立于2015年3月,是由招商银行和中国联通共同组建的持牌消费金融公司,注册地址位于深圳前海,注册资本100亿元,注册用户超1.2亿。

2021年3月,招商银行发布公告表示,同意启动招联金融上市研究工作,具体上市方案成熟后再行提交董事会审议。招联金融也因此与捷信消费金融有限公司、马上消费金融股份有限公司一起,成为目前国内三家宣布拟IPO的持牌消费金融公司。

作为头部持牌消费金融公司,招联金融业绩表现抢眼。招商银行曾在2021年半年报中表示,截至报告期末,本集团长期股权投资净额218.96亿元,较上年末增长46.74%,主要由于合营公司招联金融盈利增加等原因所致。财报显示,截至2021年6月末,招联金融总资产1298.43亿元,净资产125.17亿元 ,去年上半年报实现净利润15.42亿元。此前的2018-2020年,招联金融净利润也实现稳步增长,分别为12.53亿元、14.66亿元、16.68亿元。

截止2021年6月,招联金融贷款余额为1332.98亿元,公司累计授信4855.52万户,累计发放贷款1.17万亿元,平均贷款利率约19.00%。2021年上半年笔均贷款金额为4818.93元,与2020年的3478.28元相比有所增长。其核心风控指标存在一定波动。据招联金融此前发布的金融债券募集说明书,2018年-2020年末,发招联金融不良贷款率分别为1.93%、1.77%及1.78%;资本充足率分别为13.29%、11.85%及11.82%;拨备覆盖率则分别为195.28%、301.95%及348.45%。

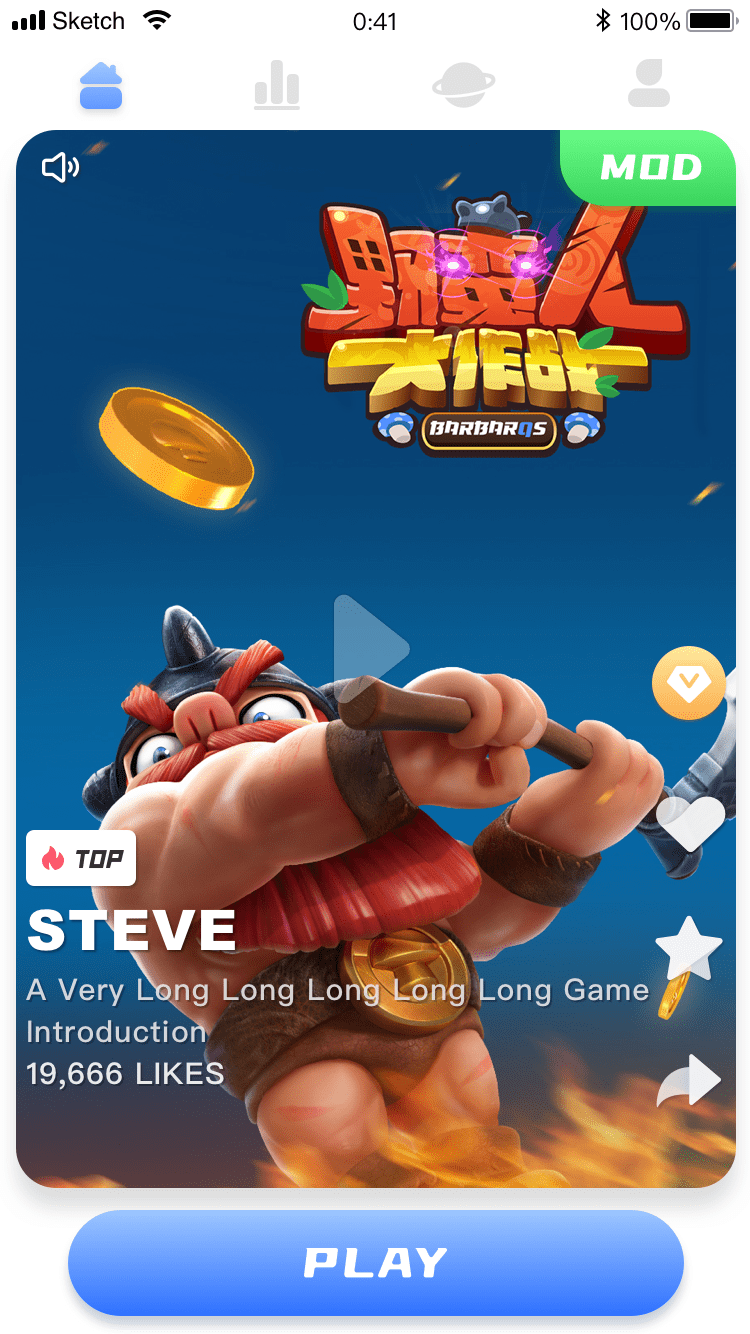

不过,在拟IPO前的2022年初,招联金融却连续两次被官方通报。除前述银保监会开出的罚单外,2022年1月初,国家移动互联网应用安全管理中心披露20款违法移动应用,“招联金融”APP(版本6.1.1,vivo应用商店)因未向用户明示申请的全部隐私权限,涉嫌隐私不合规被通报。

图源:国家移动互联网应用安全管理中心官网

针对上市进展等问题,时间财经同时致函招联金融,截至发稿,未获回复。