1、任何一家银行或者说金融机构,最怕的是什么?---挤兑;

(相关资料图)

(相关资料图)

SVB这次其实就发生了挤兑,那么挤兑的导火索是什么?

几家VC\PE基金都和被投公司提出要把钱从SVB提出来,原因是担心其财务稳定性。

2、那么这些风投大佬们为什么担心SVB的财务稳定性?

简单讲就是:

19-21年的大放水阶段,SVB快速的低息吸引了很多很多的存款;

此时SVB并没有办法或者能力把这么多的钱瞬间按照同比贷出去,所以SVB买了大量的10年期的低息债券;(1.56%)

但22年下半年开始的长加息周期,到今天美国国债都5%利息了,所以那些长期的债券价格开始不断下跌,SVB出现浮亏;

事情到这里其实还好,只要SVB不卖这些债券,也只是账面浮亏,债券到期了还是会有本金+一点点利息回来的;

但SVB昨天直接市场上卖了一部分债券,认亏了18亿美金,同时希望通过增发股票的方式融资来弥补亏损;

这个动作引发了恐慌,因为相当于告诉市场,我确实没钱了;

加上我猜测SVB期间应该是找了这些合作多年的VC基金的大佬说明情况希望得到他们的支持的,结果这些VC大佬转身就和被投企业说赶紧提钱……

3、SVB是一家什么样的银行?

SVB在算是一家没有零售业务(也就是只有2B没有2C),专注在几个垂直行业(基本就是风险投资及其投资行业)的中小型银行。

SVB的主要客户就是VC基金和VC基金投资的创业公司;

这次出问题的就是主要客户都要提钱走人,搁谁谁都慌……

所以股价是直接瀑布式的暴跌……

4、能怪谁呢?

表面看,导火索是加息周期引起的倒挂,但深究原因

市场预期悲观;

IPO困难;

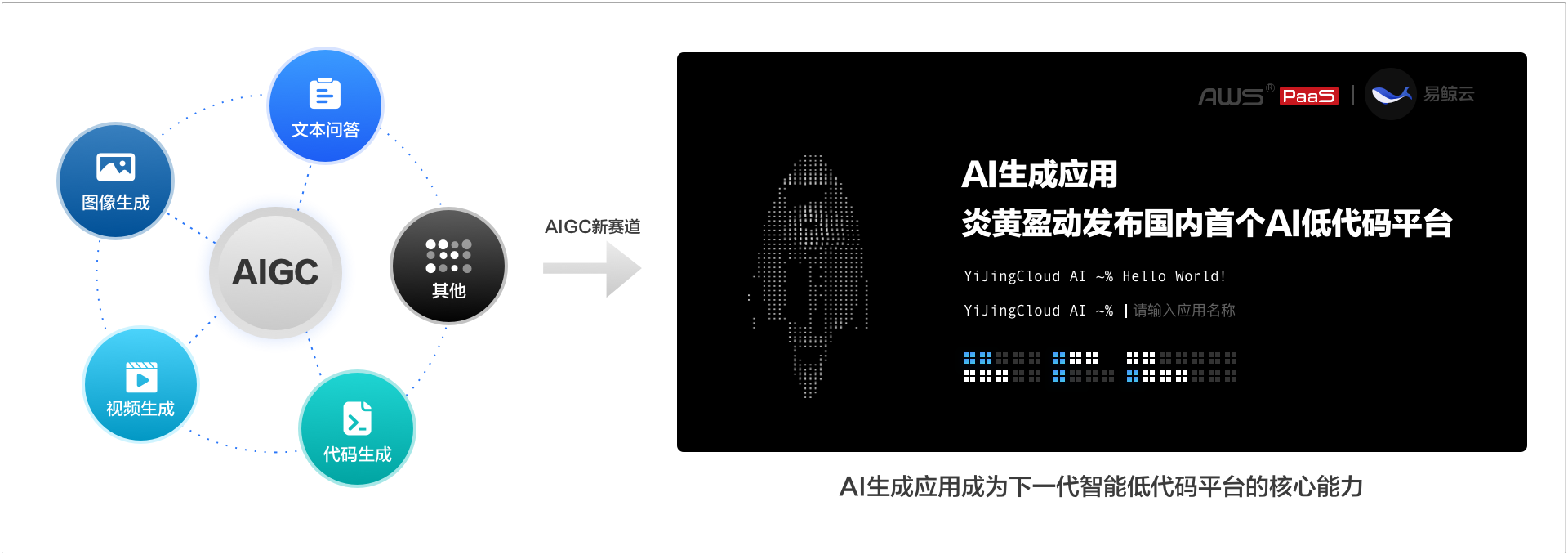

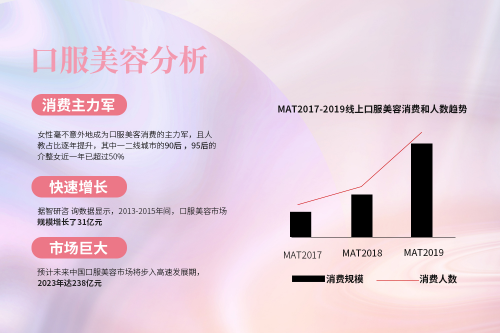

整个风投行业规模萎缩(如图)

创业公司融不到钱以及也不敢大规模烧钱;(对应SVB的存款和贷款)

看起来其实都是一些一级市场老生常谈的话题,但恰恰是因为SVB这家银行特殊地与一级市场的深度绑定关系,导致了这次暴雷发生在了SVB身上;

5、会蔓延吗?

大规模的暴雷可能不太会,因为上面提及的SVB比较特殊;

以及相对来说SVB在美国只是一家中小银行,规模不是特别大;

(有数据显示规模角度svb是美国大概第20位左右的银行)

但这件事情的其他影响可能会很大,因为客户是VC和初创公司;

以及很多人提及的美联储会不会有动作,或者加息暂停之类,我个人判断不至于;

但如果最后真的是这样,那就代表事情真的大条了……

6、国内

很多国内美元VC以及美元VC投资的公司,是有在SVB开户的,而且比例不低;

目前SVB的网银已经因为挤兑而出现瘫痪,所以其实也只能干看着了;

还有SVB在国内和浦发做的合资公司浦发硅谷,不太受这次事件的影响;

因为当时做合资公司就是为了要拿RMB牌照,浦发硅谷是国内的独立法人银行,和这个事情没什么直接关联……

所以存在浦发硅谷的钱大概率问题不大,不过在目前这个情况下身边也有创始人把在浦发硅谷的钱提走了…这就是信心导致的,因为提走不会有损失…

最后说一句,我当年曾经描述SVB有这么一句:

如果说过去的20年,互联网+VC相辅相成的爆发成就了硅谷,那么这种效用同时造就了SVB这家特殊的“银行”。

那么今天,

整个互联网的宏大叙事已经远去,

所谓的互联网+硅谷的造富神话也开始远去,

生态链上享受了几十年红利的上下游公司会活得好吗?