■ 富国基金专栏

过去一周,债券市场大幅震荡。短期利率反弹,理财赎回,多家银行理财公司纷纷发表致投资者的信;但由于基本面与金融条件并未显著改变,债市“泄洪”之后,行情有望继续深化,债券依然资产配置的“龙头老大”。

短期“羊群效应”被集中放大

(资料图)

(资料图)

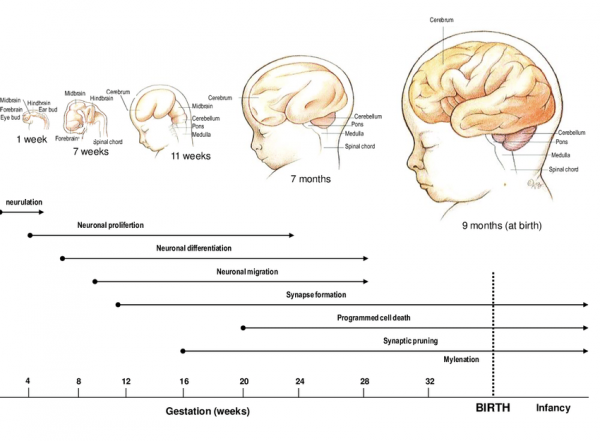

据wind数据统计,截至2022年11月18日,10年期国债期货11月份以来下跌2.08%,2年期国债期货下跌0.43%,中债综合净价总指数下跌0.89%,债券基金指数仅下跌0.42%,相对抗跌。

历史上,债券市场这种烈度的调整并不少见,但不同的是,这一轮调整发生在理财产品全面净值化转型之后,众多风险等级为R1或R2的投资者首次直面净值亏损而赎回并引发悲观情绪的放大。

年初以来,在美联储激进加息等因素扰动背景下,“资产荒”现象越演越烈,导致低风险资金大量涌入债券市场。特别是净值化转型之后,银行理财规模由2021年6月底的25.8万亿上升至今年6月末的29.15万亿。旺盛的配置需求,在央行不断调降LPR的周期中,推动债券市场收益率水平不断下行,10年期国债收益率一度下行至2.6%的水平。

但进入10月份,先是三季度GDP数据修复至3.9%,随后民企融资“第二支箭”发力,优化防疫“20条”出台,人民币汇率由贬转稳,市场对未来政策和基本面的预期不断改善,导致债券市场收益率水平底部反弹。

从历史维度来看,原本正常的债市波动,推动包括银行理财在内的固定收益类产品净值出现一定回撤;但习惯于刚性兑付的低风险投资者,在净值跌破面值的过程中,出现一定的赎回压力和市场负反馈,并导致“羊群效应”的蔓延。

机构投资者积极应对,债市基本面并未走坏

对于债券市场短期利率的反弹,实际上相关投资者已在提前积极应对。根据最新公布的10月份各类债券及机构的托管数据:地方债、政金债、中票、商业银行债等品种被积极增持,而同业存单和超短融等短久期品种则被显著减持;广义基金(含银行理财)10月份分别增持地方债、证金债、中票370.1亿元、506.7亿元和493.1亿元,减持同业存单2531.6亿元,减持短融与超短融合计398.5亿元。尽管积极调整配置结构,避免在短期品种的过分扎堆,但11月以来还是理财赎回的冲撞。

向后看,从决定债券价格的核心因素分析:增长、通胀、货币、信用违约并未变差,无论从经济基本面、金融条件、还是市场预期来看,都不支持进一步显著回调的空间。

首先,尽管三季度经济出现积极修复,但10月份经济数据依然较弱,无论生产还是需求的复苏并非一帆风顺,“稳增长”依然是未来一段时间政策的主题词。其次,无论是CPI还是PPI,近期在客观上更容易形成对利率的压制。第三,从金融条件来看,“宽货币”向“宽信用”的扩张依然不畅,需要资金面的持续接力。第四,本轮回调和2016年底不同,当初债券市场杠杆水平整体较高,去杠杆压力巨大;而本轮债券回调之前,众多投资者对于利率波动已有预期。

“泄洪”之后,给未来留出空间

随着市场回调,债券市场短端交易相对拥挤的情况逐渐消化。如果没有本轮调整,明年的债市或许犹如螺蛳壳里做道场,越走越逼仄;而经过本轮调整之后,未来的债市有望如长江穿过三峡,越走越开阔。

债券市场的周期性波动,往往来得迅猛,走得悄无声息。尽管债券作为一类稳健的投资产品,依然会受市场供求关系的影响而出现价格和收益率的波动,但每一轮当下的回调,都是留给未来的空间。

如果考察债券基金指数,无论2013年的钱荒,2016年的灾债,还是2020年5月债市的见顶回落,都随着时间的推移而不断创出新高。长期投资,稳坐债市钓鱼台是一种智慧;在市场快速下跌之后,不断加码买入,更是一种积极的策略。

—CIS—