来源:东方金诚

后市展望

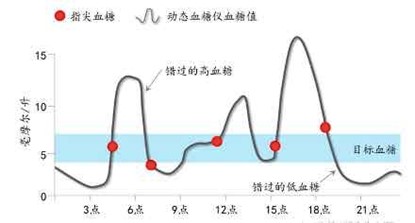

利率债方面,对于经济基本面,当前市场的关注重点在于房地产和疫情。作为当前国内经济主要下行压力来源以及宽信用的重要载体,房地产市场走势对债市情绪影响很大。3月30城商品房成交面积和成交套数同比分别下降47.3%和47.4%,降幅较2月均扩大约20个百分点。考虑到去年同期基数较高,可能导致同比增速波动无法准确反映市场景气程度的边际变化,我们计算了3月30城日均商品房成交面积和成交套数,与此前6个月(2021年9月-2022年2月)日均数据比较,分别下降23.3%和23.7%,表明楼市仍处降温过程,这也与近期房企仍在持续暴雷相印证。同时,当前国内疫情仍处发酵过程,本轮疫情严峻程度超出以往多轮反复,对经济的负面冲击也会更大,可以看到,3月制造业与非制造业PMI指数均降至收缩区间,且降幅明显偏大。在房地产下行、疫情反弹和外部地缘政治冲突多重夹击下,全年经济增速达到5.5%难度较大,这意味着后期宏观政策将在稳增长方向持续加码,其中货币政策中的降息降准“大招”有望在二季度持续落地,甚至不排除在4月就推出的可能,短期看债市仍有博弈宽货币的空间。

信用债方面,上周信用债主要期限收益率小幅下行,3年、5年期中高等级信用利差小幅走阔,收益率和利差均较年初有所修复,具备一定配置价值;基本面下行压力较大,资金面将保持宽松,杠杆策略可适当保持。板块方面,随宽信用持续推进,产业债融资环境持续改善,关注上游高景气行业国企债机会;地产债方面,3月29日国常会提出“稳定经济的政策早出快出”,建议关注行业政策的可能变动情况,但4月仍为地产债到期高峰,融创等房企债务展期显示近期房企偿债压力仍大,同时4月为年报密集发布期,警惕房企业绩超预期下行风险;城投债方面,稳增长背景下,城投债风险可控,可挖掘利差仍存的中部省份城投债短端机会。

转债方面,近两周,转债市场跟随正股市场宽幅震荡调整态势明显,虽然上周权益和转债市场出现小幅反弹,但面对外部环境面临较大不确定性、国内房地产市场未见明显回暖迹象、疫情反复不利于需求恢复等消极因素,短期内经济下行压力依然较大使转债市场4月难以形成明确的配置机会,同时还需关注上市公司一季度业绩披露对个券的影响,预计4月转债价格和估值将继续跟随权益市场维持震荡调整状态。不过,经济下行压力加大也意味着二季度稳增长政策或将加快落地,后续可重点关注稳增长政策落地释放的配置机会,如新老基建、专精特新、房地产产业链等板块,以及消费需求修复带来的困境反转机会;对于部分企业基本面确定、正股估值已在低位、转债价格和估值相对不高的个券,仍可在短期震荡市中寻找配置机会。

具体内容如下

1.上周利率债市场回顾

上周疫情扩散、基本面走弱对市场情绪有所提振,债市整体上涨。周一央行逆回购净投放资金1200亿,加之上海浦东实施封控管理,当日债市做多情绪升温,10年期国债收益率小幅下行;周二资金面延续宽松,午后市场传言国家统计局核查1-2月经济数据,10年期国债收益率继续小幅下行;周三债市情绪延续暖意;周四公布的3月PMI数据大幅走弱,但或因市场早有预期,加之前一日召开的国常会未提降准降息,当日债市走跌,10年期国债收益率有所上行;周五资金面转松,国内疫情继续发酵,债市做多情绪回暖,中短券下行幅度大于长端;周六为调休日,银行间现券成交清淡,主要利率债收益率小幅下行,中短券表现更好。全周看,上周10年期国债期货主力合约上涨0.17%;现券方面,上周六10年期国债收益率较前一周五下行2.58bp,1年期国债收益率较前一周五下行6.26bp,收益率曲线陡峭化下移。

1.2一级市场

上周共发行利率债75只,环比减少18只;发行量2266亿元,环比减少2332亿元;净融资额-327亿元,环比减少3901亿元。上周国债发行量为0,净融资转负;政金债发行量和偿还量均较前周增加,净融资小幅减少;地方债发行量较前周减少,偿还量增加,净融资降至225亿元,共同推动上周利率债净融资下行。

上周利率债认购需求整体尚可:共发行21只政策性金融债,平均认购倍数为4.25倍;共发行54只地方政府债,平均认购倍数为26.62。

2.上周信用债市场回顾

2.1信用债发行情况

上周信用债发行量环比增加,偿还量环比减少,净融资转正。当周信用债发行2809亿元,环比增加258亿元,偿还1868亿元,净融资941亿元。产业债和城投债净融资均转正:城投债发行1365亿元,环比减少23亿元,净融资446亿元;产业债发行1445亿元,环比增加281亿元,同时到期量减少,净融资495亿元;上周产业债AAA级主体发行量明显增加,城投债AA级主体发行小幅回落但仍处年内高位。分券种看,当周超短融发行量环比明显增加,除中票和定向工具外,其他券种发行量亦现小幅上升。当周无新增取消发行公告;交易所终止审查2个城投债项目。

2.2信用债成交与信用利差

信用债收益率方面,上周除城投债5年期AA和AA-级别外,其他各期限、各评级城投债和产业债收益率均小幅下行,但下行幅度多数不及同期限国开债,导致信用利差多数走阔。上周信用债二级市场成交量环比减少1687亿元至7701亿元,城投债和产业债成交量均环比减少,但AAA级产业债及AA+、AA级城投债成交量环比明显增加,城投债中短久期中低评级收益率下行较多,显示投资者在中短久期城投债上下沉资质。

2.3信用风险事件

3.上周转债市场回顾

3.1 二级市场

上周,权益市场后半周小幅反弹,万得全A、上证指数、深证成指、创业板指当周分别收涨1.25%、2.19%、1.29%、1.10%,其中沪深300涨幅最为明显,收涨2.43%,中证1000微跌0.65%。分行业看,上周地产股领涨,涨幅10.82%,建筑材料、银行、传媒、交通运输等行业紧随其后,分别上涨6.29%、5.18%、5.03%和4.74%,上周支撑地产股强劲上行的原因可能是,市场预期房地产行业已到底部,随着房地产政策持续松动,短期内房地产行业有望迎来底部回暖。

上周,转债市场受益权益市场回暖带动,指数小幅反弹,中证转债、上证转债、深证转债指数分别上涨1.67%、1.67%、1.60%,转债市场周成交额跌至3737.71亿,日均成交额747.54亿元。转债个券涨多跌少,389只活跃转债中有145只转债个券价格下跌,244只转债价格上涨,银行、建筑装饰、基础化工、轻工制造等行业转债涨多跌少,下跌转债多集中在医药生物、机械设备、电力设备、电子、汽车等行业,与权益市场行业表现基本一致。上周,前五大上涨个券中的天地转债、铂科转债为新上市转债,跌幅前三大转债均属医药生物行业,更多受正股价格下行拖累。

3.2转债价格和估值

上周,多数转债价格较正股出现明显超跌,转债估值小幅下行。

转债价格方面,截至4月1日,全市场转债价格中位数降至118.09元,个券价格继续集中在110-120元,其中广汇转债、正邦转债、城地转债价格跌至在100元以下。

转股溢价率方面,上周全市场转债转股溢价率中位数和算数平均值分别为30.47%和42.03%,较前周上升0.66和1.53个百分点,各转换价值区间和信用等级AA及以下转债转股溢价率算数平均值不同程度上升,而AA+及AAA级转债因正股涨幅明显高于转债,转股溢价率算数平均值出现下降。

纯债溢价率方面,上周纯债溢价率中位数和算数平均值分别为30.12%和45.87%,较前周上升0.74和1.12个百分点,除纯债价值区间在90-100元的转债外,其他纯债价值区间和各信用等级转债纯债溢价率算数平均值不同程度上升。

3.3 一级市场

上周,明新转债、友发转债、胜蓝转债等合计发行规模30.03亿。明新转债发行人为明新旭腾新材料股份有限公司,主要从事汽车革研发、清洁生产和销售,核心产品为整皮产品,公司为整车厂二、三级供应商,已进入大众、克莱斯勒等主流车企供应商体系;友发转债发行人为天津友发钢管集团股份有限公司,是国内最大焊接钢管制造企业,产品主要包括直缝高频焊管、热浸镀锌钢管和钢塑复合管等,公司产品附加值较低,利润易受原材料价格波动影响;胜蓝转债发行人为胜蓝科技股份有限公司,主要从事电子连接器及精密零组件的研发、生产和销售,产品广泛应用于消费类电子、新能源汽车等领域,企业基本面尚可,短期主要面临原材料价格波动压力。截至上周五,转债市场存量规模为7429.34亿,较年初增加421.65亿。

上周,天地转债、铂科转债上市首日涨幅超过30%,触发盘中临停。从上市首周表现来看,天地转债成交活跃,转债价格和估值均升至较高水平,截至上周五(4月1日),天地转债收盘价和转股溢价率分别为147.1元和47.24%;铂科转债上市次日价格虽微有回调,但截至上周五(4月1日),转债收盘价和转股溢价率分别为128.95元和33.89%,亦处于较高水平。

上周,岱勒转债因触发强赎条款退市,美诺转债、君禾转债在触发强赎条款后,公司发布不提前赎回公告。短期来看,金能转债、节能转债、鸿达转债、川投转债、润建转债、旺能转债、华锋转债存在触发强赎风险。

上周,无转债预案通过证监会审核,浙商证券、新疆天业、道通科技转债预案过发审委。截至4月3日,共计16只转债通过证监会审核待发行,合计163.06亿元;共计18只转债过发审委,合计272.86亿元(见附表4)。

4.上周实体经济观察

上周高频数据:

生产方面,上周唐山高炉开工率和PTA产业链负荷率(江浙织机)开工率继续下行,半胎钢开工率延续上行;

需求方面,上周30大中城市商品房日均销售面积继续小幅回升,BDI指数和CCFI指数环比继续小幅下行;

通胀方面,上周猪肉批发价格小幅下跌,布油现货价环比跌超12%,动力煤期货主力合约跌超6%,螺纹钢期货主力合约价格小幅上涨。

5.上周流动性观察

附表

作者 | 研究发展部冯琳 于丽峰 曹源源