双汇发展交出上市以来的首份负增长的年报、金字火腿遭证监会立案、华统股份或迎上市后首度亏损,屠宰加工行业的巨头们不仅业绩有些难看,还被负面舆论缠身。对此,有业内人士分析,猪周期下行阶段,屠宰企业也深陷亏损泥潭。随着头部养猪企业加大屠宰业务布局,屠宰行业内卷或愈演愈烈。

企业“麻烦”缠身

屠宰行业包括屠宰和肉制品加工,包含生猪采购、屠宰、肉制品加工、肉产品销售等环节。2021年,这一赛道的巨头不仅遭遇了业绩“变脸”,也被负面舆论缠身。

根据2021年财报,双汇发展、金字火腿营业收入、净利润双降,前者将九成以上的净利润用于给股东分红后再募资扩产,后者则因期货交易发生重大损失被证监会立案。中国商报记者致电询问金字火腿,询问立案是否会影响公司目前资金链的稳定,对方表示,要看立案后的结果,一切以公司发布的公告为准。 而只公布了业绩预告、尚未公布年报的华统股份也在近一个月内更改了公告,将盈利改为预亏1.7亿-2.3亿元。

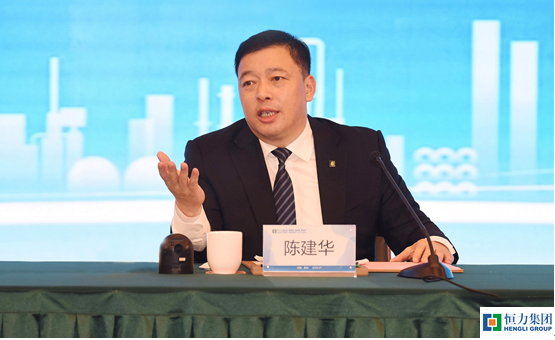

屠宰企业为何没赚到钱?国内某上市猪企的相关负责人对中国商报记者表示,屠宰企业的特点是低利润、高周转,屠宰行业已经经历了近一个月的亏损期,在这段亏损期,一些大型的屠宰企业的毛差是负的(毛差是白条猪肉的销售价格,加上屠宰企业复产的全费用,减去一个收购生猪费用)。目前屠宰企业还面临全国性的订单缩减,利润空间也有所缩窄。

上海钢联农产品事业部生猪分析师李明对记者表示:“对屠宰企业利润造成主要影响的是肉品的鲜销率以及分割结构,控制好鲜销转冻品的比例以及优化分割结构会规避部分价格风险。以计算账面亏损为例,当出现分割品盈利系数低时,屠宰企业会把多出的成本转嫁至白条肉分担,就会导致销售白条肉的亏损加剧。但实际亏损不能按账面看,要结合人员成本和整体折旧来计算,控制得当的少数厂家现在可以做到微利。另外销售策略也会影响盈利情况,销售策略主要是企业根据保市场份额的目的来决定的。”

资金链还稳吗

除了业绩下滑,屠宰企业在资金链方面也面临一定的问题。面对业绩下滑的质疑,金字火腿方面回应称,营收、净利、毛利率下降是因为猪肉价格下跌导致品牌肉业务收入减少。双汇发展也表示,2021年因原材料价格下降,市场竞争加剧,公司部分普通类产品销量出现下降,虽然公司新产品和新赛道产品同比大幅增长,但由于绝对量较小,不能弥补部分普通类产品销量下降的缺口,肉制品总体销量同比略降。

一位屠宰行业的资深人士对记者坦言:“对屠宰企业来说,大规模的生猪采购需要足够的资金,规模越大的企业需要的流动资金就越多。”目前,屠宰行业几大巨头资金链稳定性存难。双汇发展为存货贬值准备了超过12亿元的资金,占总利润比例超过20%。根据财报,2021年双汇发展包装肉制品库存量为3.01万吨,同比增加135.16%。金字火腿更是在期货上亏损超过5000万元。

针对目前公司的资金链稳定情况,中国商报记者分别向双汇发展、金字火腿询问,截至发稿,尚未收到回复。

“屠宰企业的收入主要受屠宰生猪数量、生猪出肉率以及猪肉价格影响。屠宰生猪的数量一方面受公司产能影响,通常屠宰企业的产能利用率在60%以上则算是较为良好的情况,80%则接近满负荷运行。双汇发展、金字火腿等头部企业均在扩产,供应量增加需求量不足,势必会影响企业自身的利润;另一方面受市场的生猪供应量影响,在供应量充足的情况下,企业的屠宰开工率未来或难有所改善。”上述屠宰行业的资深人士说。

行业内卷加剧

屠宰行业的巨头正面临着“内外夹击”,行业内卷加剧。

上述上市猪企的相关负责人坦言,非洲猪瘟疫情过后,屠宰企业的产能布局是逐步扩大的,在生猪供应量充足的情况下,屠宰开工率也在不断提升,形成了屠宰行业内卷的情况。这种内卷甚至还影响到生猪的市场价格。因为屠宰行业重资本、重费用,企业为了达到基础的宰杀数量,保证现金流的稳定,部分企业会选择降价提量,保证自己的基础宰杀量,导致农批市场的生猪供应量增加,白条猪肉均价降低,加剧了生猪市场的供大于求、生猪行情的弱势。这对屠宰企业来说,盈利也会降低,还会向上游养殖端去压缩成本,或会导致生猪行情的进一步低迷。

此外,牧原股份等头部养猪企业已经入局屠宰行业,或进一步压缩屠宰行业巨头的盈利空间。据中国商报记者不完全统计,生猪出栏量排名前五的猪企中有四家均已向屠宰行业进军,未来还将进一步增加屠宰产能。牧原股份已有两家生猪屠宰厂正式投产运营,四家屠宰厂进入试运营阶段。

新希望表示,未来生猪屠宰项目会根据目前养殖规模的落地和下一步行情的变化来开拓。温氏股份表示,预计今明两年新增屠宰生猪产能约400万头,未来公司80%的肉猪产品以毛猪形态销售,20%为屠宰后鲜品形态销售。天邦股份也表示,今年预计生猪屠宰量将达到120万-130万头。

在目前猪肉消费量下降的趋势下,屠宰行业的巨头未来面临的压力或加重。据农业农村部猪肉全产业链监测预警首席分析师朱增勇测算,按人口折算,我国每年人均猪肉表观消费量从2015年开始连续5年小幅下降,尽管2021年有所反弹,同比大幅增长24.5%,但也并未超过2014年最高水平。未来我国猪肉消费或呈现先略增再调减的趋势。