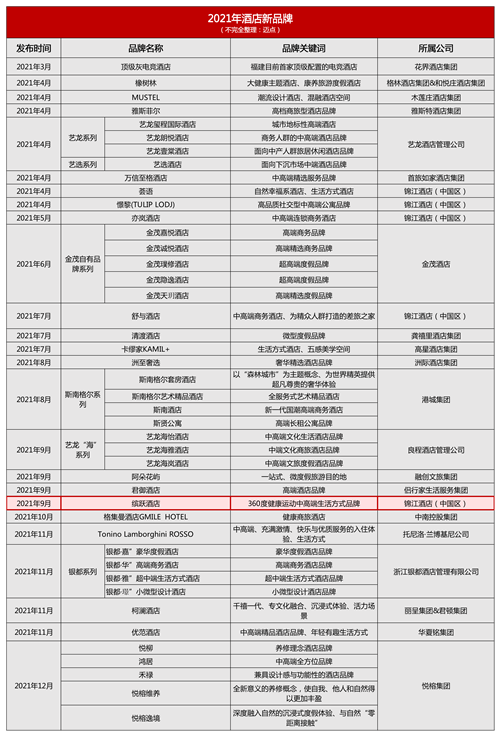

2020年12月,A股上市公司科斯伍德表示,将变更公司名称及证券简称至“科德教育”。公告中,科德教育表达了“成为A股K12教育龙头企业”的公司愿景。

然而两年过去,这一愿景似乎已化为泡影。

1月21日,科德教育发布公告,2021年预计亏损3.83-4.83亿元。

两天后,深交所向科德教育发出关注函。关注函中,深交所就科德教育计提收购龙门教育形成的商誉减值相关事项表示关注。

而在1月17日,科斯伍德在另一份公告中披露了拟将公司所拥有的油墨业务相关的资产、负债及资源进行整合,以增资方式划转至全资子公司。

究竟为何导致巨额亏损?关注函中又披露了科德教育哪些发展隐患?教育业务发展遇阻,却还要割舍油墨业务的“老底子”,瘦身到只剩“躯壳”的科德教育,未来还将如何发展呢?

预计亏损近5亿,利空远未出尽?

根据日前发布的业绩预告,2021年1月1日-12月31日,科德教育预计归属于上市公司股东的净亏损将达到3.83-4.83亿元,与上年同期相比下降435.11%-522.57%,反观2020年同期,科德教育盈利了1.14亿元。

扣除非经常性损益后,科斯伍德预警净亏损3.85-4.85亿元,与上年同期盈利的1.13亿元相比,下降了439.46%-527.7%。

摊薄之后,预计每股亏损1.26-1.58元,2020年则实现每股盈利0.41元。营收则预计较上年略有上升,由2020年的8.49亿元,增长至8.5-8.7亿元。

在业绩预告中,科德教育将亏损的原因落在了政策影响。科德教育表示,受“双减政策”影响,公司K-12相关的业务经营面临较大不确定性,基于谨慎性原则,公司计提了与之相关的商誉减值准备,同时计提了K12相关业务在未来可能形成的处置与其他损失,导致本年度经营业绩出现亏损。

科德教育表示,目前正在进行K12课外培训及相关教学软件业务的处置。经与会计师事务所以及评估机构初步沟通测试,预计公司子公司陕西龙门教育资产组组合未来盈利能力下降,基于谨慎原则,拟对2017年收购上述资产组组合产生的相关商誉计提减值,预计本期计提商誉减值4.2-5.2亿元并计提了K12相关业务处置及未来可能出现的损失和费用。

对于相关解释,资本市场给出了反应,1月24日周一,科德教育股价低开低走,截至上午收盘跌幅超9%,至收盘,科德教育报收6.90元,盘中最低跌至6.71元,跌幅达10.39%。

有数据统计:此前科德教育收购龙门教育时形成商誉5.96亿元,此次科德教育拟对龙门教育一次次计提的商誉减值占比便高达70%-87%,若算上此前对龙门教育计提商誉减值的3615.15万元,科德教育已对收购龙门教育所形成的商誉近93%部分计提了减值。换言之,龙门教育的商誉已所剩无几。

如此大规模的商誉减值也引起了监管注意。1月23日,深交所向科德教育发出关注函。关注函中,深交所就科德教育计提收购龙门教育形成的商誉减值相关事项表示关注。

关注函中,深交所指出,科德教育此前先后收购龙门教育、西安育才医科职业学校、天津旅外职业高中,分别形商誉5.96亿元、201.01万元、2114.87万元。截至2021年6月30日,科德教育已就龙门教育形成的商誉计提减值准备3615.15万元,此次因“K12相关业务经营面临重大不确定性”一次性计提4.2-5.2亿元商誉减持。但未对西安育才、天津旅外形成的商誉计提减值准备。

基于科德教育上述操作,深交所质疑其“存在通过计提大额商誉减值调节利润的情形”。

深交所要求科德教育结合龙门教育、西安育才、天津旅外的业务构成,以及双减政策对其生产经营的影响,说明龙门教育商誉出现减值迹象的具时点,以前年度对龙门教育商誉计提的商誉减值准备是否充分,未对西安育才、天津旅外计提商誉减值的原因及其合理性。并要求其详细说明《业绩预告》所称与K12相关业务在未来可能形成的处置与其他损失的具体事项及测算过程,并于1月25日前报送相关情况书面说明。

“老本行”油墨亦将剥离,科德仅剩空壳?

在业绩预告中,科德教育表示公司其它非K12的教育业务与油墨业务正常运营,“未来将不再从事K12课外培训业务”。

如若说政策变化下,K12业务发展出现极大不确定性,导致科德教育放弃这一业务板块,还算合理。但令人不解的是,科德教育拟剥离作为其“立身之本”的老本行油墨业务。

在2020年的年报中,科德教育曾表示将划转油墨业务至子公司,未来战略方向是专注于教育行业,不排除未来在合适时机将油墨相关业务剥离到上市公司体外。

而根据当时年报数据,截至2020年,传统油墨业务占据科德教育总营收的40%。

1月17日,科斯伍德发布公告披露,拟将公司所拥有的油墨业务相关的资产、负债及资源进行整合,以增资方式划转至全资子公司苏州科斯伍德色彩科技。

公告数据显示,截至2021年10月31日,科斯伍德拟划转资产总计2.95亿元,其中累计折旧/摊销1.64亿元,剩余账面价值为1.31亿元。

公告中,科德教育表示,经公司聘请的评估机构对上述划转资产进行评估,上述资产评估价值为1.81亿元,较其账面价值1.31亿元,增加了0.5亿元,增值率达38.4%。

尽管科德教育表示,本次资产划转是公司内部架构调整,有利于优化资源配置,理顺管理关系,促进公司持续健康稳定发展。

并强调本次资产划转在公司合并报表范围内进行,不涉及合并报表范围变化,对公司经营情况不会产生重大影响,也不存在损害上市公司及股东利益的情形。

但将相关资产以增资方式划转至全资子公司,科德教育这一操作很难不让人质疑“左手倒右手”。毕竟从公开信息上看,科德教育与科斯伍德色彩科技的法人均为吴贤良。

而从股权架构上看,吴贤良亦为科斯伍德色彩科技最终受益人,最终收益股份达28.43%。

教育业务发展遇阻,却还要割舍油墨业务的“老底子”,科德教育未来又将如何发展?

在业绩预警公告中,科德教育表示:未来将聚焦发展现代职业教育,着力将现代职业教育打造成为公司支柱业务,公司将沿着“外延并购+内生增长”的模式,发展中高职教育,专业共建和产业学院、产教融合等紧密围绕现代职业教育的战略,提升公司中长期的竞争力,为社会提供各类优秀的、高级职业学历与技能人才。

尽管科德教育在两年前便表示将大力发展职教方向,但截至2021年上半年,科德教育职教及复读业务营收共计1.30亿元,占总营收比重仅29%。按照目前的发展路径,科德教育若想只靠职教业务撑起公司发展,恐怕仍道阻且长。

而从最新财报数据上看,科德教育2021年度第三季度实现营业收入2.03亿元,同比减少12.16%。单季度归属于上市科德教育股东的净利润为1798.81万元,同比减少67.98%。截至报告期末,科德教育资产为16.35亿元,比上年度末减少4.84%。

截至2021年度第三季度末,科德教育现金及现金等价物余额为3.78亿元,而同期科德教育短期负债达4.33亿元,其中短期借款达1.25亿元,较期初增加9000万元,增长257.14%,而如此大幅的增长主要系报告期内向银行经营性短期借款所致,可见其想依赖手中现金保证未来经营恐怕仍有压力。

两年前,科斯伍德“改头换面”,立下“成为A股K12教育龙头企业”誓言,强势杀入教育赛道。然而从龙门教育亏损不断,到K12业务剥离,科德教育步履维艰。而今科德教育剥离油墨业务,再度锚定职教战场,想来竟颇有些破釜沉舟之意。

但随着众多机构入局,职教战场刺刀已见红,手中弹药并不充足的科德教育,想要搏出一片天地恐怕并不容易。