据时代周报记者统计,截至目前,已经有4家A股上市券商发布了2021年度业绩预告。

1月15日,国联证券(601456.SH)公告,预计2021年实现归属于上市公司股东净利润8.8亿元,同比增长49.72%左右,实现扣非净利润8.82亿元,同比增长51.27%左右。

对比来看,中原证券(601375.SH)的利润增速最快,预计2021年实现归属于上市公司股东净利润同比增长最高可达436.90%;中信证券(600030.SH)业绩快报显示,归属于母公司股东的净利润同比增长54.2%;浙商证券(601878.SH)预计净利润同比增长30%-40%。

就业绩增长原因,上述4家券商不约而同概括为:国内资本市场活跃度提升,公司把握住了市场机遇,实现各项业务稳健发展。

与此同时,时代周报记者注意到,有卖方机构预测,东方财富(300059.SZ)、东方证券(600958.SH)等上市券商2021年业绩也将实现不错的增长。

不过虽然业绩报喜,但券商股新年以来在二级市场的表现却较为低迷。截至1月17日收盘,中信证券报于25.67元/股,年内下跌2.8%,国联证券下跌1.57%,浙商证券下跌4.86%,只有中原证券上涨1.83%。

“这只是短期波动,建议阶段性关注券商等低估值板块修复机会。”兴业证券首席策略分析师张启尧向时代周报记者分析称,中央经济工作会议提出“全面实行股票发行注册制”,有望对券商长期业绩形成支撑。同时,当前市场高度活跃,成交额持续维持在万亿元以上,随着行情持续演绎,作为与市场行情联动性较强的板块,券商贝塔属性也将充分演绎、释放。

整体业绩呈现预增态势

具体来看,券商龙头中信证券的“成绩单”颇为亮眼,2021年实现营业收入765.7亿元,同比增长40.80%;实现归属于母公司股东的净利润229.79亿元,同比增长54.20%。“2021年投资银行、资产管理等各项业务均衡发展、稳步增长。”中信证券方面表示。

时代周报记者注意到,中信证券为发力财富管理业务,于上周上线了“财富号”,邀请基金和券商等入驻。目前已吸引华夏、广发、南方等首批10余家头部基金公司。

“中信证券财富号与寻常的互联网机构及银行财富号不同”,据广发基金介绍,其并非简单在APP中为基金公司提供产品推介及广告宣传页面,而是充分发挥资源库和平台整合优势,为客户建立生态链接。

中原证券称得上是2021年证券业的一匹业绩“黑马”。其日前公告预计,2021年度实现归属于上市公司股东的净利润将同比增加3.76亿元至4.56亿元,同比增幅可达360.2%至436.9%。2020年度中原证券实现归属于上市公司股东的净利润为1.04亿元,据此测算,中原证券2021年净利润预计可达4.8亿元至5.6亿元。

国联证券与浙商证券的业绩也可圈可点。国联证券预计2021年实现归属于上市公司股东净利润8.8亿元,同比增长49.72%左右。

浙商证券预计,2021年度实现归属于上市公司股东净利润同比将增加4.88亿元至6.51亿元,同比增速可达30%至40%。2020年度浙商证券实现归属于上市公司股东净利润为16.27亿元,据此测算,浙商证券2021年净利润可达21.15亿元至22.78亿元。

值得一提的是,在披露业绩预告当天,浙商证券发布公告称,全资子公司浙商资管因五大原因被暂停私募资产管理产品备案6个月,公司被责令改正并处分有关人员。

对于全资子公司被暂停备案,可能对浙商证券经营业绩产生的影响,浙商证券回应称,“暂停私募资管产品备案事项,对公司合并收入和利润的影响极小,不会影响浙商证券的正常经营。”

低估值吸引巨资加仓

岁末年初,时代周报记者梳理发现,不少卖方机构都对A股券商业绩进行了预测。

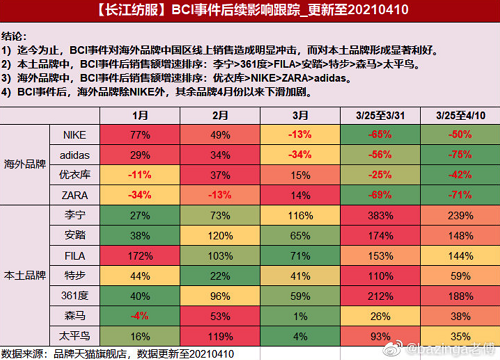

光大证券在《2022年券商行业投资策略:莫道春意晚,暖风正当时》的研报中称,得益于净利润率的持续上升,券商ROE由2018年的3.56%上升至2021上半年的7.82%(年化数据),头部券商ROE平均在10%以上,展望未来资本市场活跃度提升,券商行业业绩有望维持高增。中性假设下,预测2022年券商行业营业收入和净利润将实现8%-12%的正增长,行业ROE预计在7.9%以上。个案方面,对拥有“流量积累”的零售券商龙头东方财富(300059.SZ),中信建投非银分析师预测,2021年净利润为85.1亿元,同比增长78.1%;广发证券预测,东方证券2021年归母净利润56.91亿元,同比增长109%。

一边是靓丽大增的业绩,一边则是低迷的股价。截至1月14日,券商板块最新估值1.69倍PB,可见基本面、政策面与板块估值形成较大反差。券商盈利持续创新高,相对ROE已经接近前期牛市(2015年-2016年)水平,但其估值仍处于历史估值底部1/4分位,券商长短期配置价值正持续凸显。

持续向上的ROE却对应着低于历史中枢且近年来变动不大的PB估值,这种错配吸引了巨额资金涌入。1月14日,A股行情风向标、百亿级ETF--券商ETF(512000)单日下跌2.66%,当日即获资金净申购超6.6亿元,其已连续10个交易日获得资金净申购,累计净申购额超24.8亿元。

与此同时,明星投资者也正在“真金白银”加仓券商。港交所披露易信息显示,杨东掌舵的百亿私募宁泉资产近期再度增持券商股,1月4日增持中原证券300万股H股股份,耗资约425.6万港元。此次增持后,宁泉资产以“投资经理”身份累计持有的中原证券H股超过1.46亿股,占后者总股本的3.15%,持仓市值约2.2亿港元。

针对券商板块投资,申万菱信基金指数投资部基金经理王赟杰分析称,按以前的证券行业的营收、商业模式包括所对应的股性情况来看,2019年之前盈利和股价的波动都比较大,择时确实能获取更好的投资回报。

“2019年之后,整个行业的商业模式,包括盈利结构,股价的beta都是往下走的,在这种波动性下降而行业景气度持续提升的时候,我们看到的是成长属性的强化。”王赟杰认为,目前来看券商行业的估值是在比较便宜的位置,如果做长期持有,可能胜算会更大一些。

声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。