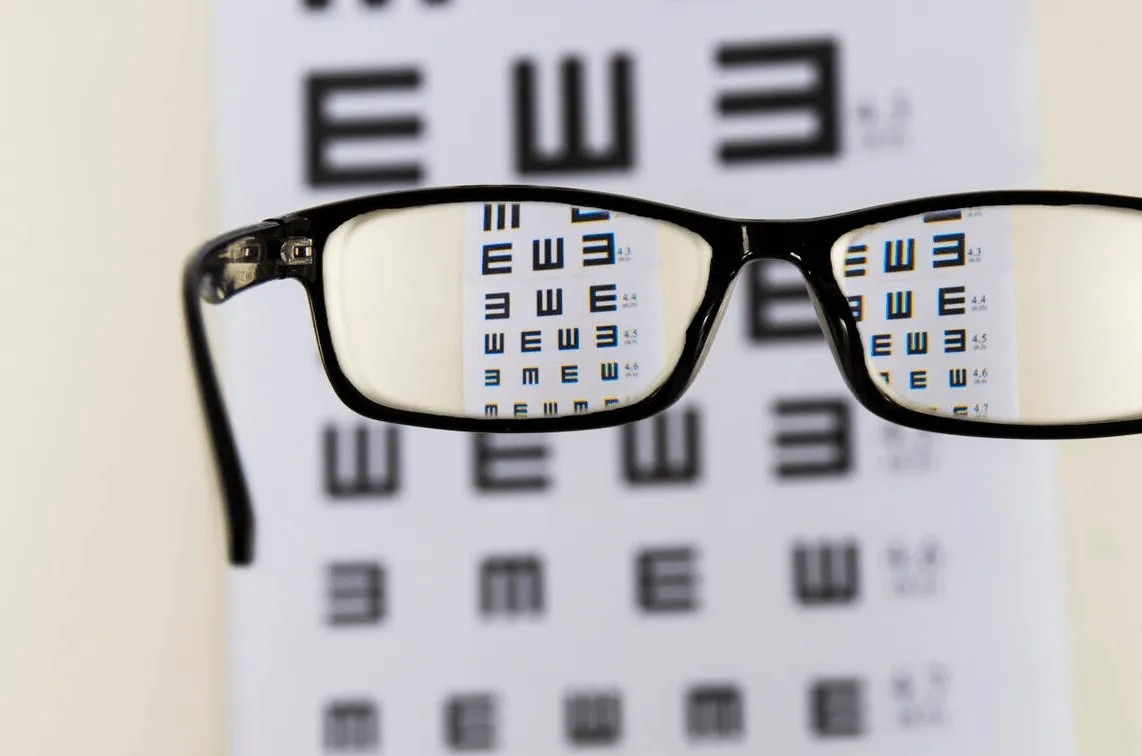

(相关资料图)

(相关资料图)

【记者 樊融杰】

《中国银行保险报》记者从中国服务贸易协会商业保理专业委员会获悉,《中国商业保理行业发展报告2021》(以下简称《报告》)已于近日正式发布。《报告》显示,近年来,央企纷纷布局,成立商业保理公司,并已成为保理行业的生力军。

《报告》显示,2021年,商业保理行业政策法规环境总体向好,市场需求持续旺盛,央企和大型企业背景的保理公司陆续登场,融资渠道不断拓展(保理公司资产证券化发行规模超过6000亿元),逆周期效应再次显现。

据中国服务贸易协会商业保理专业委员会测算,2021年商业保理业务同比增长34.7%,达到2.02万亿元人民币,占我国保理市场份额的37.2%。商业保理公司在人民银行动产融资登记系统中登记的应收账款转让笔数约37.33万笔,同比增长93.6%。

从《报告》调研数据分析,目前我国商业保理行业主体结构更趋完善。在2021年396家监管名单企业中,民营保理公司数量占比58%,央企和地方国企保理公司占比41%,其中有央企背景的商业保理企业22家,占比5.55%;有地方国企背景的商业保理企业141家,占比35.61%;民营企业投资的商业保理企业233家,占比58.84%。

商业保理专委会主任、商务部研究院信用研究所所长韩家平表示,商业保理作为供应链金融的重要组成部分,对于大型产业集团而言,是天然的产融结合平台,可盘活主业板块及上下游产业链相应的应收账款。近几年,央企保理企业发展迅速,已经成为保理行业内的生力军。截至2021年12月31日,全国已经注册具有央企背景的商业保理公司78家,目前存续状态共计71家。

韩家平表示,在持续快速发展的同时,我国商业保理行业也面临着一些迫切需要解决的问题,包括:原有的一些政策问题仍未得到解决,税收、外汇、风险准备金税前计提、监管政策不统一;创新中存在合规风险,名为保理实为借贷、线上批量转让未来应收账款、个人信息保护等问题逐步显现;市场风险较高、人民银行征信接入难、企业积极性不高问题同时存在。商业保理非融资服务功能未充分发挥、信用保险仍未受到应有重视,这些在一定程度上制约商业保理行业发展。

针对上述问题,《报告》提出相关政策建议,包括进一步改善商业保理行业营商环境,加快建立行业统计体系,继续推进行业标准化工作,均衡发展各类商业保理业务,加强保理企业之间及与银行、信用保险合作,向国家鼓励的产业方向转型以及持续推进行业自律。