“一女子买18种保险后竟自断脚趾,骗保43万元被判刑”的话题冲上微博热搜,又一次将保险欺诈推向风口浪尖。触目惊心的“自毁筋骨”“设局杀妻骗保”与伪造虚假病例、篡改检查报告,成为保险欺诈的顽疾,并考验着保险业对反诈“天网”的建设。

业内人士表示,虽然上述女子采用保险欺诈手段相对低级,但目前来看,犯罪风险逐步显现,作案人员专业化、团伙化,手段智能化,资金巨额化等特征明显,反保险欺诈形势严峻。应从法律层面、科技手段等方面进一步解题。

“是个狠人!”自残骗保引关注

惨不忍睹的“自断筋骨”与“杀妻骗保”一样,引起很高的社会关注度,一度登上热搜榜。

据媒体报道,2021年4月6-10日期间,一女子龙某花费了1.3万元,共计购买18种保险。同年4月13日,龙某用斧头自断两根脚趾。网友对此评价道:“是个狠人!”。10天后,龙某分别向保险公司申请理赔,理赔金额达到43万元。

2021年7月6日,经湖北同济法医学司法鉴定中心鉴定,龙某左足损伤系锐器作用所致,但与被鉴定人所诉左手持斧头意外脱落致伤方式不相符。湖南省凤凰县人民法院认为,其行为已构成保险诈骗罪。

保险专业律师李滨对北京商报记者表示,保险诈骗案件从事故的角度分为两种,一种是事故本身是真实的。被保险人为了骗取更多的保险金,以及不属于保险责任范围,然后通过伪造证据的形式,变得符合保险责任范围的骗保。另一种是故意制造保险事故的骗保。龙某案属于故意制造事故进行骗保。

2021年底,各地相继发布保险欺诈案例“数不胜数”,以2021年12月21日,广东保险业协会发布的2019-2021年广东保险业反保险欺诈十大典型案例显示,伪造国家公文印章骗赔、内外勾结精心跨境设骗局。

在北京格丰律师事务所合伙人郭玉涛看来,骗保呈高发态势主要原因是保险理赔、核损都是网上进行,越来越便利化的同时,有些人利用这个条件编造一些事故,编造一些图片,动起了骗取保险金的“歪脑筋”。

由于投保与理赔均可以大量依托网络开展,也导致互联网保险诈骗也在不断走入人们视野。北京商报记者了解到,除了伪造虚假病例、篡改检查报告等花式骗保外,更为惨痛的是“杀人骗保”。此前,台州戴某因炒股、炒虚拟货币亏损负债260多万元,为缓解经济压力,戴某毒妻骗保。

保险专业律师李滨看来,这与人性的贪婪和非法获得不当利益意愿有关。同时他表示,“在世界范围内,保险诈骗普遍存在。”北京商报记者梳理发现,进行保险诈骗比较多的集中在医疗保险、车险和意外险。其原因就是这些保险所承担的风险责任与个人结合得比较紧密。

从个人角度来看,缘何医疗保险、车险易“滋生”保险欺诈现象?李滨表示道:“与这些保险存在的设计缺陷和保险业自身存在的问题有关系,比如说医疗保险中的津贴保险,曾经引发大量的被保险人故意到医院进行住院,为获得津贴保险的理赔。”

而车辆保险又由于行业车辆价格的信息并不准确和科学,导致承保时所确定的保险金额远远高于该车辆的实际价值。对此,李滨看来,这就引发了故意制造事故,水淹或者是火灾导致车损案件在高档车辆方面表现得比较明显。

逼出监管“三头六臂”

巨额保险金使得少数不法分子铤而走险,社会道德风险频发。执法部门不断进行严厉打击的同时,监管部门使出“三头六臂”,从科技、信息共享等方面下功夫,各地银保监局也在不断加强保险反诈的宣传。

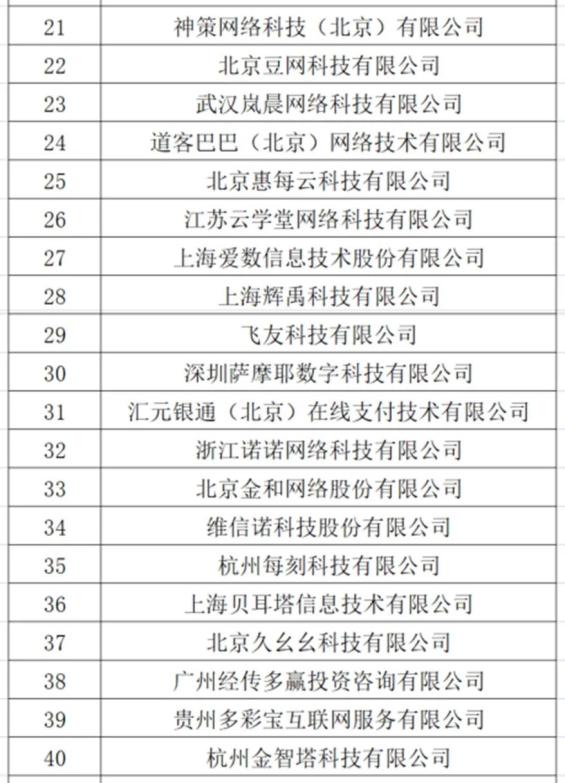

随着科技进步,监管部门借力互联网技术、大数据和人工智能旨在更有效揪出保险欺诈行为。2021年5月,银保监会下发《关于运用大数据开展反保险欺诈工作的通知》,针对车险、意健险、农险、保证保险等重点领域,组织开展欺诈线索筛查、串并、移送,进一步健全制度机制和信息服务保障,深入推进大数据反保险欺诈工作。

构建科学有效的反欺诈体制机制,是促进保险行业持续健康发展的重要手段。2018年2月,原保监会印发并实施《反保险欺诈指引》,指导辖区行业协会、保险分支机构健全反欺诈组织,如设立或与公安机关共同成立反欺诈中心、反保险欺诈办公室等。2022年1月,中国保险行业协会发布《保险行业反保险欺诈组织工作指引(试行)》(以下简称《指引》),对保险行业反保险欺诈组织制度进行规范。

保险业协会称,保险欺诈组织使得反欺诈工作卓有成效。首都经贸大学保险系副主任李文中表示,首先,反保险欺诈组织可以动员力量进行反保险欺诈研究和进行反保险欺诈规划与技术开发;其次,反保险欺诈组织可以在成员之间进行数据与信息共享,纺织反保险欺诈网络,提升反保险欺诈能力;再次,可以进行反保险欺诈宣传教育,一方面提升普通消费者识别保险欺诈的能力,另一方面也动员社会公众与普通消费者积极举报保险欺诈案件。

据银保监会通报,截至2020年12月,全国保险业共向公安机关移送欺诈线索28005条,公安机关立案千余起,涉案金额近6亿元,抓获犯罪嫌疑人近2000人。

对于监管对保险欺诈持零容忍的态度,郭玉涛表示,保险诈骗高发一是在损害保险公司的利益,二是损害国家的金融秩序。另外,到头来也会损害到其他被保险人的利益上。因为保险诈骗犯罪行为增多,保险公司肯定在理赔上更加严格,对其他被保险人类似的保险事故会更严格地审核,理赔效率会变慢;在款项方面,给付上会更慎重。

骗保防线需从源头筑牢

随着我国保险业的快速发展,保险欺诈犯罪风险逐步显现,反保险欺诈形势严峻。

对此,李文中分析指出,随着我国保险业的发展,越来越多的人购买保险,保险欺诈案件也在增长,反保险欺诈工作的压力越为越大。其次,随着越来越多的人具备一定保险专业知识,保险欺诈案件越来越隐蔽,越来越难以发现和识别。

虽然监管部门和反保险欺诈组织能够运用科技手段构建反保险欺诈工作网络,可以提升识别保险欺诈案件的能力。但李文中认为,当前反保险欺诈工作仍然存在难点,一是如何提升反保险欺诈网络的严密性。当前反保险欺诈组织利用大数据反保险欺诈时,这些数据主要是保险行业内数据,行业外数据很少,使得大数据分析仍然存在盲点。二是,如何协调反保险欺诈和保护社会公众隐私之间的关系。反保险欺诈获取保险行业外社会数据的边界掌握不慎就有可能侵犯公众隐私。

此外,北京商报记者通过调查发现,也有部分保险公司对骗保持“事不关己,高高挂起”的态度。法律业内人士对北京商报记者表示,部分保险公司并不担心骗保发生。就龙某而言,用斧头自断两根脚趾骗保行为,既赔了自身健康的身体,又要面临坐牢。而保险公司并没有承担赔偿责任、没有任何经济损失。

《保险法》33条明确规定,投保人不能为无民事行为能力人投保含死亡责任的保险,保险公司不得承保。在李滨看来,在保险实务中,特别是互联网保险的订立过程中,保险公司一方面很少审核被保险人的民事行为能力。另一方面为了多收取保费,人为地简化缔约的程序,不履行《保险法》33条和34条规定的法定义务,不进行多家投保、高额投保的限制。

李滨举例道:“驾乘人员意外伤害保险的设计和销售存在一定的道德风险,该保险承保车辆的五个座位,不论谁坐这个座位上。相关的死亡责任保险就强加到这个人的头上,这个人可能不知情。理论上全行业的保险公司驾乘意外险总的保险金额可能达到3000多万元。”

李滨对北京商报记者表示,作为保险专业律师,其在近几年做保险合规经营和反保险欺诈的研究和实践。他本人自费与多达二十几家保险公司签订驾乘意外险,累计购买了高达31份上述保险,包括各家头部财产险公司。在其投保的过程,没有任何的审核和障碍,这种含死亡责任保险合同的签订和缴费畅通无阻。在与各保险公司接触过程中,保险公司对于含死亡责任保险中存在的道德风险认识普遍模糊,特别是财产保险公司表现的尤为突出。李滨?表示,除将通过司法和行政程序纠正保险公司违法违规行为外,将会形成调研报告递交中国银保监会。

在严峻形势下,保险业自身对于保险欺诈防范在制度上还亟待完善。李滨表示,比如意外伤害保险,这种保险费投入较低。而发生事故保险公司赔偿较高。放大作用较高的保障型保险产品,对于多家投保、高额投保的被保险人,行业信息共享以及金额限制和防范制度并没有完全建立起来。

对于监管部门运用大数据、加大科技投入方面存在的难点,李文中建议,要加强相关研究,明确保险业反欺诈获取行业外数据的边界,并以立法形式加以确认;反保险欺诈组织收集行业内部与外部数据,利用科技手段加强保险反欺诈工作。

从源头上遏制和减少骗保行为的发生,李滨认为,行业设计、保险合同和保险产品,以及在经营的过程中,要加大防范道德风险发生的可能性,比如落实《保险法》33条和34条的规定。限制保障性的、放大作用比较强的保险,多家投保以及高额投保的情况。

“当保险公司没有履行《保险法》33条、34条所规定法定义务出现问题的时候。保险公司要承担侵权赔偿责任。即如果保险公司在订立含死亡责任保险时,没有获得被保险人同意和认可保险金额的情况下,就予以承保,并且由于该保险的原因导致被保险人被杀害。保险公司要承担侵权赔偿责任。”李滨如是表示。