债券投资者经受了2022年的打击之后,三大迹象表明,明年对美债投资者来说可能是更好的一年。

(资料图)

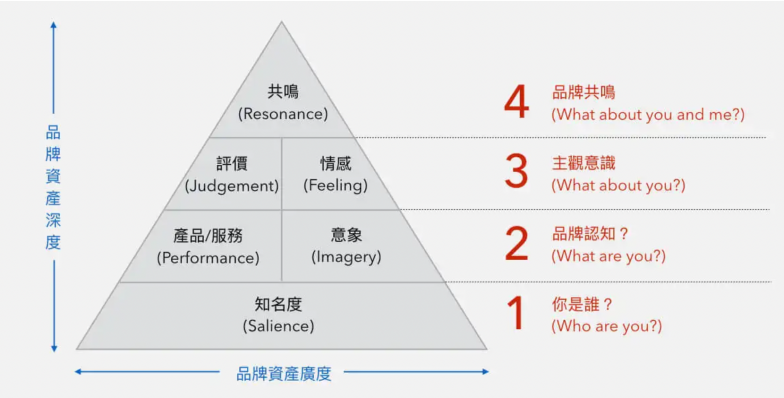

(资料图)

有令人鼓舞的迹象表明,在经历了2022年的惨重损失后,明年对债券投资者来说将是更好的一年。

在今年大部分时间受到通胀失控和美联储快速加息的打击后,美国国债的正回报正在卷土重来,市场有望连续第二个月获得正收益。现在高企的收益率,以及因经济衰退担忧和通胀涨幅放缓的迹象都推动了债券价格反弹,有助于投资者获得正收益。

当然,这对债券投资者来说,只是在经历了至少半个世纪以来最可怕损失之后的一点安慰。不过,最近推动市场行动的因素表明,2023年对债券持有人来说可能不会那么痛苦。

基准的 10 年期美国国债收益率上周收于3.75%,比 10 月份的峰值低了0.5%以上。由于美联储誓言继续加息以真正打败通胀,市场对明年经济衰退的预期正在增加,这可能会对收益率造成下行压力。美银美国利率策略主管卡巴纳(Mark Cabana)上周表示:

“在未来12个月,也许是24个月内,投资者持有固定收益的价值将会增加。你可能会看到收益率走低,而债券在投资组合中将再次具有价值。投资者应该从更广泛的角度更积极地看待固定收益。”

除了卡巴纳之外,管理着约15亿美元客户资金的Facet Wealth投资主管格拉夫(Tom Graff)上周也表示:

“我们很有可能已经看到美债收益率见顶,至少是在这个周期内。美国经济很有可能陷入衰退,或者至少肯定会放缓。在经济衰退的情况下,如果10年期美债收益率上升,将是不寻常的。”

即使收益率上升,债券相对于股票也更具有吸引力。因为经济衰退的前景令美国企业的前景黯淡,与固定收益相比,股票的预期股息收益率看起来并没有那么强的吸引力。Bianco Research 的比安科(Jim Bianco)本周表示:

“现在的利率水平是我们15年来从未见过的,如果债券价格下跌,投资者现在有了缓冲。”

本周是2022年最后一个交易周,几乎没有什么预定的事件可能会重塑基本面。不过,由于市场流动性短缺,以及即将举行的一系列附息债券拍卖,美国市场本身仍有一定的震荡空间。

与此同时,利率爱好者也将密切关注短期融资市场的潜在问题。回购协议的利率表明交易员预计今年年底会相对平静,但事实并非总是如此,任何破坏都有可能更广泛地扰乱货币市场,这意味着它仍然是将被载入史册的2022年最后几天需要关注的主要风险。