2022年确认了地产的政策底,第一支箭支持信贷,第二支箭聚焦债券,第三支箭放开股权,三箭齐发将确认房企融资环境的拐点,房地产基本面已然具备复苏的前置条件。市场底最为重要的观察点将回到商品房销售,在需求侧和供给侧政策的共同推动下,我们认为商品房销售有望在明年二季度显著复苏,对应居民信贷修复、社融回暖和宽信用落地。

▍第一支箭:信贷支持。

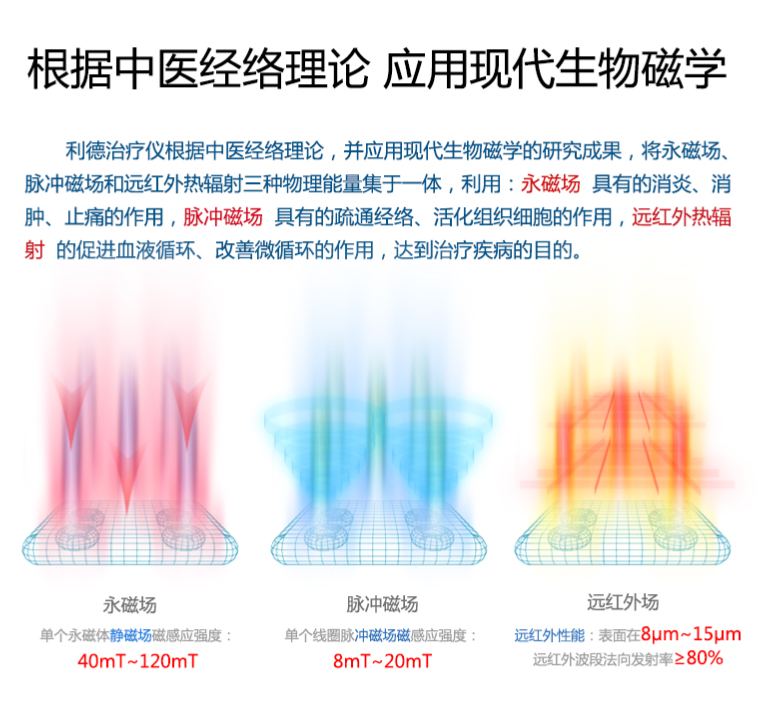

(资料图)

今年以来信贷支持政策由局部到全局逐步加码。上半年多数救市城市政策围绕放松限购限贷、降低住房贷款利率、降低首付比例等,宽松政策由三四线等中低能级城市向二线等中高能级城市扩散。年中开始出现自上而下的政策支持,下半年房贷利率水平降至历史低位。随着年底金融支持地产16条措施的出炉,供给端信贷政策从“保交楼”到“保交楼、保主体”逐步加码。但是,在交付担忧、疫情冲击和提前还贷等因素的影响下,政策对于地产销售的刺激效果尚未显现。展望明年,上述因素都在发生积极的变化。如果这些因素在明年渐次缓和,那么与地产相关信贷融资的边际改善也将出现。

▍第二支箭:民企债券融资支持工具。

民企债券融资支持工具可以追溯到2018年,与当前有相似也有不同:

1)经济下行期为民营企业拓宽融资渠道:2018年第二支箭主要应对民营企业,特别是中小微企业融资难、融资贵问题。今年则更加聚焦到地产企业。

2)支持方式和发债主体都有所拓展。从支持方式看,除担保增信、创设信用风险缓释凭证等支持民营企业发债融资外,新增了“直接购买债券”。从增信发债融资主体来看,此次面向的主体更加开放,除此前优质房企外,一些其他稳健经营的民企和混合所有制房企也被纳入融资“白名单”,已有八家房企完成储架式注册发行。

3)政策落地有望提振市场信心:2018年年底的民营企业座谈会和民企债券融资支持工具推出后,企业融资在2019年出现显著好转,市场信心也得到提振,权益市场迎来拐点。本次央行再次推出“第二支箭”和金融稳地产“十六条”等一系列政策一定程度上拓宽了融资主体,助力政策支持的稳健运营房企补充流动性,对于扭转了房地产市场预期,对房地产市场救助具有标志性意义。

▍第三支箭:民企股权融资支持工具。

11月28日,证监会宣布调整优化五项措施,除了IPO暂未放开外,全面打开了股权融资的通道。新措施允许符合要求的房地产企业并购重组并进行配套融资,恢复了上市房企的再融资,体现出了国家稳地产的决心。第三支箭与前两支箭最大的不同在于前两支是债券融资,而第三支是股权融资,对公司经营运作而言具备更多优势。对于运营较为稳健、仅仅因整体市场行情波动被动缩表的房企,通过再融资并辅以配套资金的募集,可以补充企业的流动性、缓解资金压力,降低杠杆。权益类融资还可以引入战略投资者,改善公司治理,降低自身的的经营风险。不仅如此,REITs、私募基金也将间接为行业注入活力,促进房地产企业发现探索新的发展模式。预计地产行业上下游的产业链都会受益于政策。第三支箭公布仅一周时间,房企积极行动,已经有多家上市房企发出公告,准备进行定增融资。股债市场均对第三支箭做出较强反应。

▍结论:从2022年政策底到2023年市场底,信用环境也将逐步改善。

2022年确认了地产的政策底,三箭齐发也成为近10年来政策在地产领域鲜有的放松和激励。政策趋势非常明确,房企融资和居民购房的监管约束、市场化的土地价格和利率水平对于房地产企业而言均较为有利,房地产基本面已然具备复苏的前置条件。显然,这一轮房地产的复苏比之前都要困难,从政策底到市场底的时滞也被拉长,市场底最为重要的观察点将回到商品房销售。在需求侧和供给侧政策的共同推动下,我们认为商品房销售有望在明年二季度显著复苏,对应居民信贷修复、社融回暖和宽信用落地。房地产企业也将逐步恢复拿地和开工的信心,地产投资的收缩幅度或较今年有所下降。对于债市而言,中期维度运行的底层逻辑已经向“宽信用”转变,我们预计10年期国债到期收益率3.0%是今年年底到明年一季度债券市场的方向。

(明明为中信证券首席FICC分析师)