文/华创证券首席分析师周冠南,华创证券高级分析师梁伟超

(资料图片仅供参考)

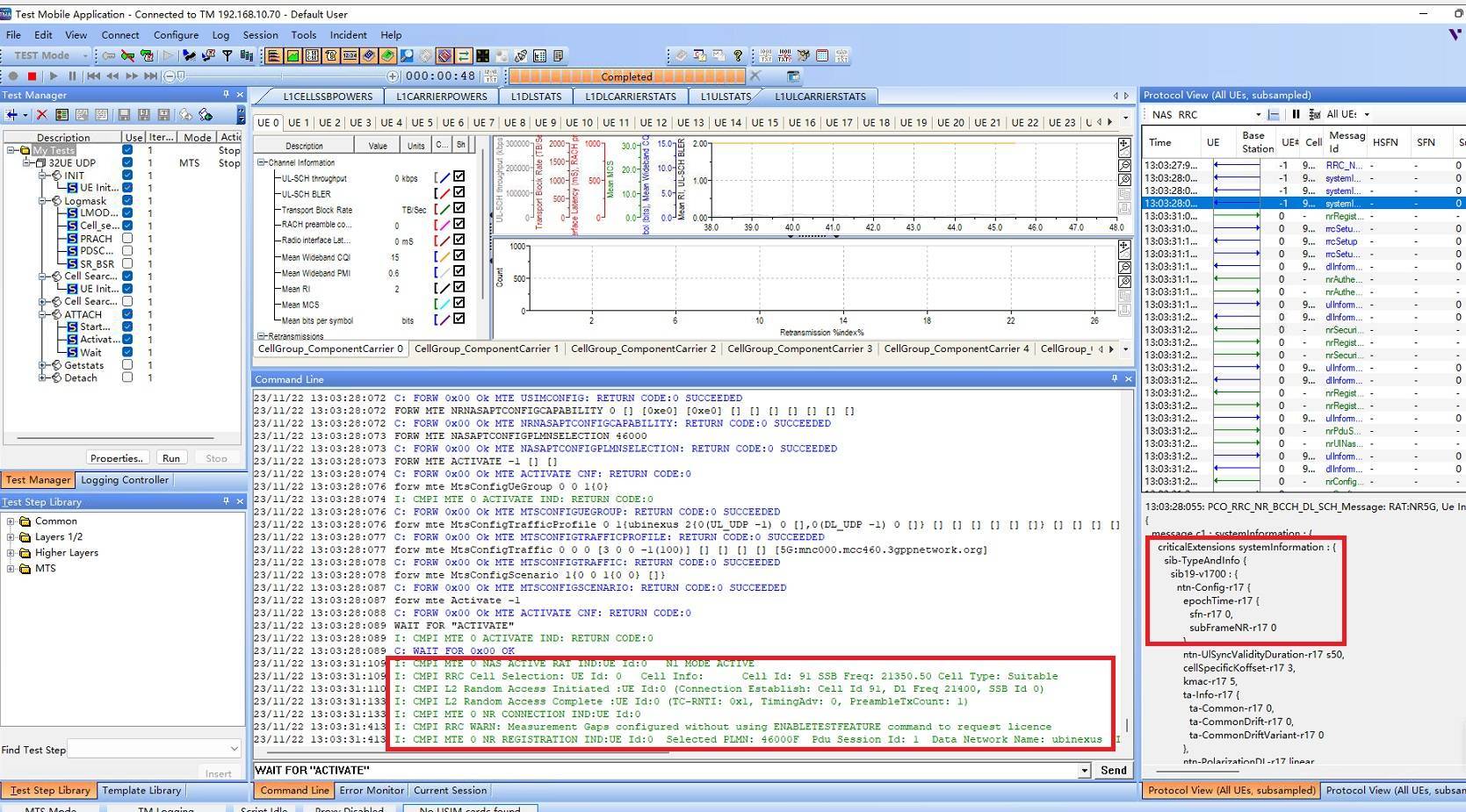

(资料图片仅供参考)

近期,国内债券市场的波动明显加大。有分析指出,人民币的贬值压力,国内经济前景的改善、以及人民银行的债市去杠杆政策是债市波动的三个主要原因。近日央行全面降准0.25个百分点,释放长期资金约5000亿元。

本文认为,年末降准是为今末明初的政策脉冲发力铺垫,降准落地的信号意义大于实质意义,是对货币宽松周期的再次确认。就资金面而言,降准之后更加看好资金面平稳宽松态势的维持,同时也关注过早降准之后的跨年、跨节问题。降准之后同业存单企稳的迹象已经出现,短端定价的修复有盼头。看好当前同业存单的配置价值,2.5%附近的利差保护显而易见。长端交易将降准视为“出逃”的机会,但随着资金和短端的逐步企稳,可以更加理性看待长端对于风险因素的定价。

降准落地,信号意义大于实质意义

11月25日,央行官宣降准落地,是年内的第二次降准,以“小幅普降”的形式操作,距之前周三国常会的部署仅两天。央行公告称将于2022年12月5日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构),本次下调后金融机构加权平均存款准备金率约为7.8%,共计释放长期资金约5000亿元。

降准落地的信号意义大于实质意义,是对货币宽松周期的再次确认。

第一,年末降准是为今末明初的政策脉冲发力铺垫,再次验证我们分析今年货币政策操作“自上而下”的思路。我们一贯强调,今年货币总量宽松操作驱动并不出自资金面,更多是配合一揽子经济政策,做出宽松姿态,年内两次降准、两次降息均如此,在宏观调控政策发力脉冲中发力。本次降准操作在11月公布,在12月实施,未来中央经济工作会议或继续部署一揽子政策措施,诉求明年年初的靠前发力。

第二,降准工具空间逼仄,流动性宽松意义下降,“小幅普降”形式无可厚非。4月降准中,25BP的幅度低于市场预期,也是央行首次操作50BP幅度以下的全面降准。我们前期已经多次分析,加权法准率距离5%附近的“红线”水平不远,并且未来没有升准的可能,本轮降准周期的特点是降准的频率和幅度已经明显下降,本次降准延续4月份操作的形式,继续体现对政策空间的珍惜,无可厚非。至于“置换MLF”更多是市场自身的想法,当前MLF的存量规模并不大,所谓置换降准也多出在宽松周期开启的阶段。

第三,本次降准信号意义更加突出,意味着降准周期的延续。我们年初对本轮降准周期的判定是至少持续8个季度,在报告《年末明初或是新一波政策脉冲发力窗口——10月金融数据解读》 中明确年末有货币宽松的机会,在大跌后的《年末会有“适宜的流动性环境”——2022Q3货政报告解读》也依然坚持。本次降准的落地证明上述论断的正确性,即当前仍在降准周期中,无需对年末的流动性过度担忧。

也许是教训过于惨痛,本次降准落地并未逆转债市的悲观情绪,部分投资者将降准视为最后的宽松机会,表现为对后期资金面的担忧,以及对长端品种的减持。对此我们认为,可能市场对于本次降准的理解过于悲观了。

(1)我们前期对年末的流动性环境偏乐观,虽然明年年初资金面也存在隐忧,但无疑降准周期的再次确认增加了对后续流动性乐观的理由。

(2)情绪反转和赎回压力之下,短端品种的超调是显而易见的,降准之后同业存单的企稳问题不大,短端情绪平复的概率也有所提升。

(3)长端交易显然更在意防疫政策的调整和房地产支持政策的加码,但降准周期的再次确认,也使我们可以更加乐观的看待当前长端对风险因素的定价。下文我们来详细讨论以上三点。

就资金面而言,降准之后我们更加看好资金面平稳宽松态势的维持,同时也关注过早降准之后的跨年、跨节问题。

(1)我们在8月底报告《宽松预期“失锚”的终局——利率周报》即分析了后续财政因素衰减后,资金价格中枢存在波动上抬的趋势,并对机构行为反转的剧烈性表示担忧。11月之后的资金面收紧,更多是预期逆转后,机构行为和流动性摩擦因素激化的结果,并未央行主动引导带来的。DR007中枢在1.8%附近之后,资金面仍有可能恢复到平稳宽松的常态。本次降准落地确认了降准周期的延续,并且我们认为货币宽松周期可能至少持续至2023年中,对后续流动性的总体形势偏乐观。

(2)12月上旬降准落地,时间的确偏早,并且流动性总量释放规模不大。这意味着,跨年和明年1月末的跨春节,再次使用降准工具配合的概率不高,且今末明初政策脉冲中,央行已经以降准表态,短时间内操作政策利率降息的可能性也不大。故如果跨年、跨节没有其他“特殊”的流动性安排,尤其在节前现金走款的压力窗口,极易使市场产生误判,产生资金价格的明显波动。原则上讲,在流动性宽松基调维持情况下,上述技术性问题可以解决,但鉴于以往央行的操作记录,仍需对此保持警惕。

同业存单企稳的迹象已经出现

对于同业存单而言,我们报告《资金不悲观,存单不乐观》对于负反馈的判断已经兑现完毕,降准之后同业存单企稳的迹象已经出现,短端定价的修复有盼头。

首先,我们看好当前同业存单的配置价值。前期对同业存单不乐观的原因在于定价负反馈已经形成,11月到期压力解除之前,价格可能螺旋式上行。但即使当时,我们也认为相对于1.8%附近的DR007水平,2.3%附近的1年国股行NCD已经初步具备配置价值。后期负反馈中,1年国股的发行利率一度提升至2.55%,故即使偏悲观的资金价格中枢向2%的政策利率回归,50BP以上的利差保护已经较为正常,2.5%附近的NCD配置价值已经显而易见。降准落地后,我们可以确认货币宽松周期的延续,50BP附近的利差中位数的合理性得到验证。当前同业存单一级定价水平,已经具备较为充足的配置价值。

其次,净融资转正,到期续发压力解除,为同业存单的企稳创造了条件。我们前期对于负反馈的判断,并不认为当前银行负债端存在较大的负债缺口压力,负债形势在明显恶化。而是强调银行广义负债缺口不在极低位置之后,负债端压力将边际回归,而11月的问题更多是到期压力较大,叠加预期逆转带来的。11月最后一周的NCD净融资已经转正,虽然过程中价格一再上行。11月之后的到期续发压力不再,银行对同业存单的发行刚性可能会有所减弱,为打破负反馈,价格止升创造了条件。

再者,偏短的NCD需求和价格接近企稳,先导指标好转。我们此前强调,NCD价格的企稳,3M品种可能更加优先,主要是需求偏谨慎的背景下,3M等短期限可能是需求端的优先选择,叠加跨年背景下,3M期限与1Y利差自然压缩,其性价比也相对更优。降准之后,虽然NCD的整体募集率依然未修复至前期水平,但3M期限募集率已经率先企稳,是较为明确的有利信号。并且个别国股行3M期限在2.3%附近发满,9M期限在2.48%也发满,后期NCD价格继续上行的空间可能已经不大。

债市做多情绪偏弱,对风险应该理性看待

长端交易将降准视为“出逃”的机会,但随着资金和短端的逐步企稳,我们可以更加理性看待长端对于风险因素的定价。

(1)当前债市对于风险因素更加敏感,做多情绪偏弱。对于降准利好的交易仅限于国常会当晚的夜盘,大量止盈盘出逃。而后续交易日关于房地产支持政策加码的消息,更是使10年国债活跃券收益率上行至大跌以来的高位。10年国债期货新主力合约对当季合约的贴水几乎处于历史最高水平,可能套保盘仍强化了国债期货空头的力量。故长端交易情绪或尚未回归理性,情绪性定价依然较为明显。

(2)降准之后,的确长端交易机会的盼头近期不多了。今年货币宽松机会落地后,往往长端在预期和现实之间反复摇摆,形成震荡格局。当前长端更多交易政策加码之后的“强预期”,可能疫情反复和四季度经济增长压力,会使长端对“强预期”的定价更为理性,但的确年末明初可能欠缺更加强有力的利多因素驱动。

(3)应该更加理性的看待长端对风险因素的定价。后续随着资金和短端的企稳,长端将找到合理定价风险因素的锚,当前10-1期限利差在70-80BP附近,虽然绝对水平不是最高,但是建立在短端大幅调整的基础上。当前1年期国债仍高于7D逆回购操作利率,蕴含了货币政策收紧的预期,显然与降准操作相悖。后期短端修复后,当前长端的绝对位置的利差保护是存在的,也意味着对风险因素的定价相对充足。但显然疫后修复和房地产周期的企稳反弹要兑现,尚需时日。