(资料图片仅供参考)

(资料图片仅供参考)

日前,嘉年华集团(Carnival Corp)宣布发行10亿美元债券,以解决新冠肺炎疫情期间积累的约350亿美元的债务。

2024年再融资计划的一部分,嘉年华集团将以非公开发行的方式出售可兑换优先债券(convertiblesenior note),这些债券将于2027年到期。

图源:嘉年华集团

据了解,此次嘉年华集团发行的新债券将由嘉年华在美国和英国庇护组织(umbrella companies),以及拥有或运营船舶和控制知识产权的子公司共同提供担保。根据相关规定,新债券的投资者可将其转换为股票和现金。

新债券发行后,嘉年华集团在2025年12月5日之前无法赎回,除非公司股价超过指定转换价格的130%至少20个交易日。

嘉年华集团预计,此次交易的部分收益将用于偿还公司债务,而另一部分将用于公司的日常运营。

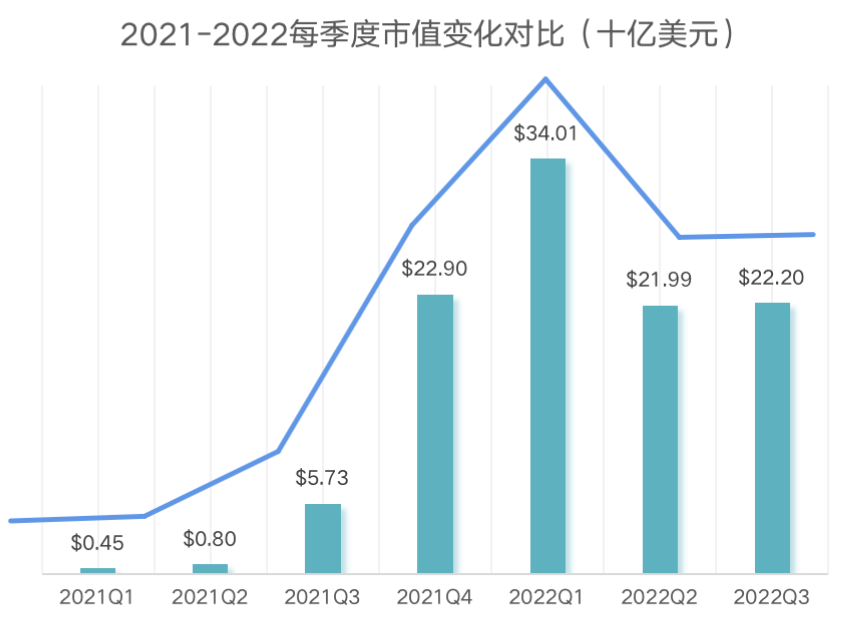

仅从目前的数据来看,嘉年华集团似乎背负了很多债务,加上此次和今年5月嘉年华集团为吸引更多现金发行的10亿美元债券,该公司已发行了超过50亿美元的债券:2021年7月,嘉年华集团发行了24亿美元的债券,旨在回购一些早些时候发行的债券;随后2021年10月,嘉年华集团又发行15亿美元债券,后增加到20亿美元。

今年以来的疫情缓解,对于邮轮行业是一件值得庆祝的事情,一些邮轮公司甚至正在恢复元气,但是仍有一些潜在的问题不容忽视,经济衰退,再加上通货膨胀,物价飙升,这将使邮轮市场表现更加疲软。当然,一些被压抑的旅游需求可能会表现出来,但随着时间的推移,这种需求可能会减少。那些渴望邮轮旅游的消费者很可能会在把钱包塞回口袋、准备迎接经济衰退带来的冲击。