作者| 王冬生 曾春娟 张欣(北京智方圆税务师事务所)

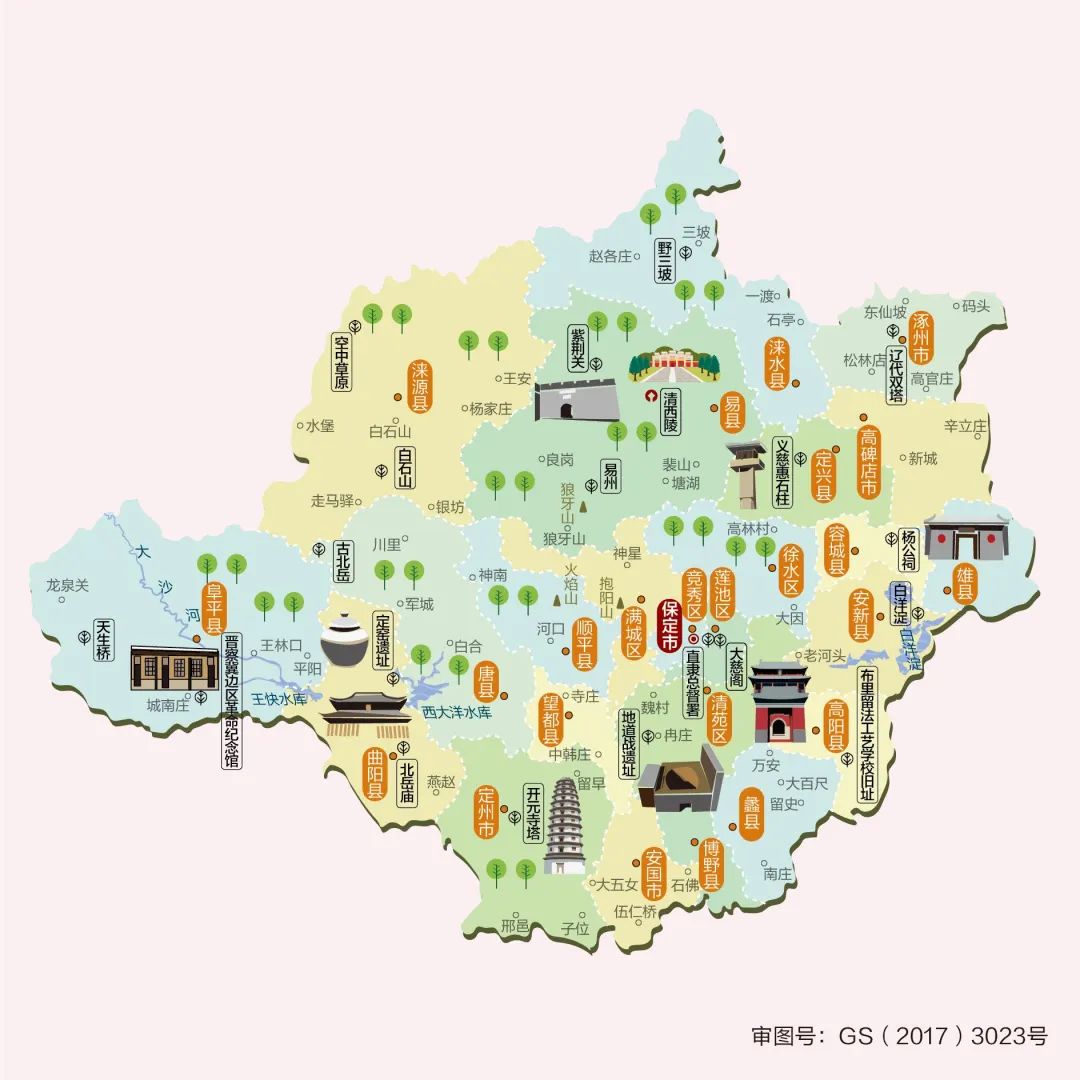

不少企业有债券投资,对投资者而言,投资按照面值发行的债券,增值税应税利息的确认与纳税义务发生时间,没有多少异议。但是投资折价发行或溢价发行的债券,应税利息的确认与纳税义务发生时间,就有不少分歧。本文基于增值税关于利息和纳税义务发生时间的规定,通过两个小例子,分析投资人投资折价或溢价债券的利息增值税问题。

(相关资料图)

(相关资料图)

包括如下三个问题:

一、增值税有关规定

二、债券折价发行案例

三、债券溢价发行案例

一、增值税有关规定

增值税与本文分析问题有关的规定,主要是对贷款服务的定义,及纳税义务发生时间的规定。先了解有关规定,是正确分析问题的基础。

(一)如何理解利息?

与利息有关的增值税问题,包括贷款服务的定义、应税利息销售额等问题。

关于利息的定义及销售额的规定,在《关于全面推开营业税改征增值税试点的通知》(财税(2016)36号,以下简称36号文)中。

1、贷款服务

利息是因提供贷款服务取得的报酬,必须先了解贷款。

(1)贷款定义

按照36号文附件一的税目注释,“贷款,是指将资金贷与他人使用而取得利息收入的业务活动。”

(2)贷款行为列举

36号文在定义的基础上,进一步列举某些具体的贷款类型,具体包括:

各种占用、拆借资金取得的收入,包括金融商品持有期间(含到期)利息(保本收益、报酬、资金占用费、补偿金等)收入、信用卡透支利息收入、买入返售金融商品利息收入、融资融券收取的利息收入,以及融资性售后回租、押汇、罚息、票据贴现、转贷等业务取得的利息及利息性质的收入,按照贷款服务缴纳增值税。

融资性售后回租,是指承租方以融资为目的,将资产出售给从事融资性售后回租业务的企业后,从事融资性售后回租业务的企业将该资产出租给承租方的业务活动。

以货币资金投资收取的固定利润或者保底利润,按照贷款服务缴纳增值税。

说到底,不管金融企业还是非金融企业,只要将资金让他人使用,不管以何种形式让别人使用资金,其取得的报酬,无论什么名义取得,都算提供贷款服务,都算取得利息,都应缴纳增值税。

2、销售额

36号文附件二规定了如何确定贷款服务的销售额。“贷款服务,以提供贷款服务取得的全部利息及利息性质的收入为销售额。”

(二)纳税义务发生时间

36号文附件一第45条,对增值税纳税义务发生时间,做出一般性规定,其中就有适用于利息的规定。

按照第45条,其与确定利息收入纳税义务发生时间有关的规定,是第一款。

“纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

收讫销售款项,是指纳税人销售服务、无形资产、不动产过程中或者完成后收到款项。

取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。”

就债券投资者而言,其利息收入的纳税义务发生时间,是发行人在发行债券前,明确的利息支付时间。

二、债券折价发行案例

下面通过一个债券折价发行的案例,分析增值税应税利息的纳税义务发生时间。为了叙述方便,案例中的金额与实际情况,可能有很大距离。但是不影响结论,反而便于说明结论,理解结论。

(一)案例基本情况

A公司是金融企业,季度缴纳增值税。2022年1月1日,用95万元的价格,投资面值100万的债券,债券票面利率是12%,发行时间是1年,每半年付息一次。也就是在2022年6月30日支付利息6万元,在12月31日支付利息6万元,同时按照面值支付投资人100万元。

A公司平时按照实际利率法,确认季度利息收入,第一季度确认利息收入4.25万元(3+1.25),其中的3万元,是按面值和票面利率计提的利息,1.25万元是折价摊销的利息。

A公司第二季度,继续确认利息收入4.25万元。第二季度实际收到发行人支付的两个季度利息6万元,会计上确认的两个季度利息收入是8.5万元,其中票面利息6万元,折价摊销的利息2.5万元。

第三季度与第一季度一样。

第四季度确认利息收入4.25万元,实际收到发行人支付的两个季度利息6万元,会计上确认的两个季度利息收入8.5万元。收到发行人按照面值对付的100万元。

(二)第一季度是否发生增值税纳税义务?

没有。

因为按照双方的约定,半年付息一次,而利息收入纳税义务发生时间是约定的付息时间。因此,第一季度,A公司没有因这笔投资,产生利息收入的纳税义务。

(三)第二季度应税利息是多少?

A公司第二季度的应税利息收入是多少?

两种意见:一种是会计上确认的利息收入8.5万元;另一种是实际收到的利息收入6万元。

似乎都有道理。但是第二种意见更有道理。

从本案例看,A公司的利息收入,一共是17万元,包括每半年支付一次,一年支付两次的利息12万元,还有折价的利息5万元。

按照纳税义务发生时间的规定,合同约定的支付时间,才产生纳税义务,合同约定每半年支付的利息就是6万元,另外的5万元,实际是债券到期时,才可以取得。所以,这5万利息的纳税义务发生时间,应该是12月31日。

基于以上认识,A公司第二季度的应税利息是6万元。

如同第一季度,A公司在第三季度计提的利息,由于没到利息支付时间,不产生增值税纳税义务。

(四)第四季度的纳税义务

第四季度,A公司取得下半年的利息6万元,同时取得折价利息5万元,其全部应税利息收入是11万元。

三、债券溢价发行案例

下面再通过一个溢价发行的案例,分析利息收入的纳税义务发生时间及应税销售额。

(一)案例基本情况

B公司是金融企业,季度缴纳增值税。2022年1月1日,用105万元的价格,投资面值100万的债券,债券票面利率是12%,发行时间是1年,每半年付息一次。也就是在2022年6月30日支付利息6万元,在12月31日支付利息6万元,同时按照面值支付投资人100万元。

A公司平时按照实际利率法,确认季度利息收入。第一季度确认利息收入1.75万元(3-1.25),其中的3万元,是按面值和票面利率计提的利息,1.25万元是溢价摊销的利息。

A公司第二季度,继续确认利息收入1.75万元。第二季度实际收到发行人支付的两个季度利息6万元,会计上确认的两个季度利息收入是3.5万元,其中票面利息6万元,溢价摊销的利息2.5万元。

第三季度与第一季度一样。

第四季度确认利息收入1.75万元,实际收到发行人支付的两个季度利息6万元,会计上确认的两个季度利息收入3.5万元,其中票面利息是6万元,溢价摊销的利息2.5万元。收到发行人按照面值兑付的100万元。

(二)各季度纳税义务分析

下面分季度分析各自的纳税义务。

1、第一季度没有纳税义务

尽管第一季度计提利息收入,但由于没到利息支付时间,B公司不产生纳税义务。

2、第二季度的应税利息收入

第二季度产生纳税义务,应税利息收入是多少?

一种意见是实际收到的利息6万元;

一种意见是会计确认的利息3.5万元。

我们认为第二种意见更符合税法的规定。溢价发行的债券,投资者的利息收入,不是按照票面利率支付的利息,而是溢价摊销后的利息,投资者通过溢价的方式,减少了按照票面利率计算的名义利息收入。就B公司而言,3.5万元更符合税法对利息的定义。

3、第三季度没有纳税义务

如同第一季度,第三季度不到付息时间,不产生增值税纳税义务。

4、第四季度的纳税义务

如同第二季度,第四季度的应税利息收入,就是会计上确认的利息收入3.5万元。

总之,包括债券投资在内的金融业增值税问题,由于现行法规不是很完善,金融产品不断创新,经常遇到一些众说纷纭,难以处理的增值税问题。但无论如何复杂,回到税法的基本规定,总可以得出有说服力,风险可控的处理方式。