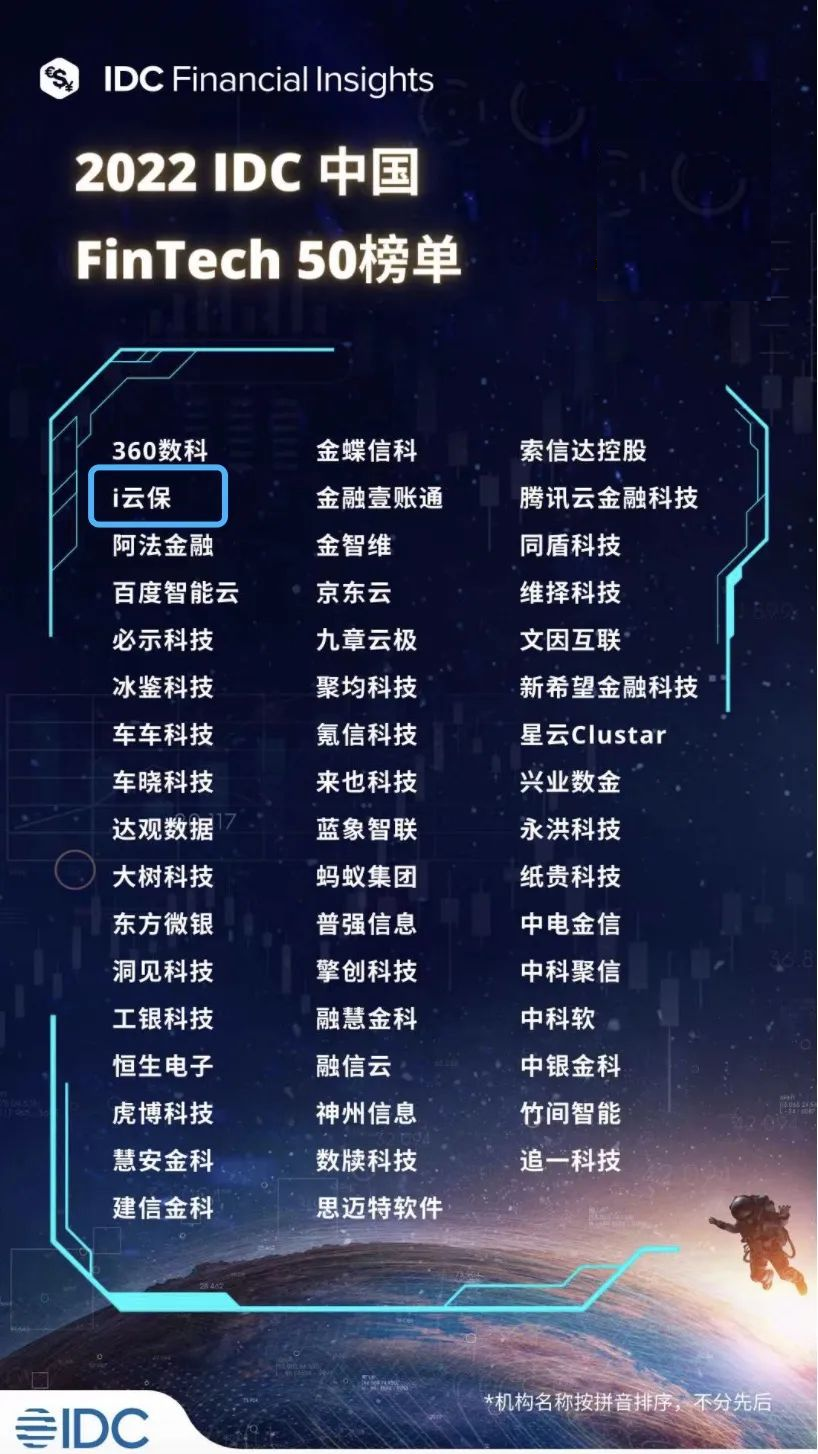

流动性宽松局面下,发债成本不断下降。根据同花顺iFinD统计,城投债今年1月的平均利率为3.98%,到了8月则降至3.44%,除了2月出现波动之外,平均利率几乎月月走低。截至目前,今年城投债的平均利率为3.83%,相比去年的4.36%和前年的4.33%出现明显的下滑。2022年,已发行的城投债当期票面利率低于2%的已有91只,占同期已发行城投债只数(4866只)的1.85%。其中最低的仅有1.47%。

8月城投利债率

(资料图片仅供参考)

(资料图片仅供参考)

已降至3.44%

宽松流动性叠加“城投信仰”,城投债票面利率一路走低,今年城投债的票面平均利率一直徘徊在4%之下。一月份最高,平均的票面利率为3.98%,二月份则降至3.79%,三月份又回升至3.95%,自此开始逐月走低,六月已经降至3.8%之下,为3.79%,七月再下一个台阶,为3.66%,到了8月则是降至3.44%。

“估计这种趋势会延续到年底,不过后期利率下降的速度可能会放缓。” 华南某大型公募基金债券基金经理表示。

出现这种情况的主要原因,市场认为主要有两个:一是市场资金利率保持低位,特别是近期逆回购利率下降;二是信用债供不应求。

人民银行8月15日公告称,中期借贷便利(MLF)操作和公开市场逆回购操作的中标利率均下降10个基点,分别降至2.75%、2.00%。

优美利投资总经理贺金龙对21世纪经济报道记者表示,城投债发行成本一再降低,一方面是基于稳定宏观经济大盘,保持经济运行在合理区间等措施的落地,宽松货币叠加政策力度,从而带来市场利率整体下行,这导致城投债融资环境处于宽松面。另外,城投债受到市场追捧也是一大因素,由于信用债“资产荒”的市场背景下,发行利差也在低位受到挤压,从而导致城投债发行成本的降低。

钜融资产信评总监王振召认为,除了上述的原因之外,城投债的逆周期属性明显,整体安全性有保障。“基建成为我国经济稳增长的最重要抓手,城投债的逆周期属性进一步凸显。监管政策较去年相对友好,适度加强了对合规项目的资金支持、对合理再融资的支持以及债务压力较大地区的化债支持,并试图通过立法来落实地方政府在防范系统性、区域性金融风险方面的属地责任。”

王振召还补充道,分档审批背景下,城投债的发行结构改善。2021年以来,在城投“严控隐债、分档审批”的指导下,审批部门根据区域经济、债务压力、自身质量等指标限制发债规模和发债用途,导致部分区域城投债的扩容受限。

由于城投债今年整体改善,机构拿债的热情高涨,不少城投债甚至出现“一债难求”的局面。今年5月末,曾出现300亿资金疯抢5亿债的情况。

城投债利率开始调降

从个券来看,有91只城投债的收益率低于2%,此外,票面利率破2%城投债的发行时间集中在下半年,仅7月份就有37只。

目前票面利率最低的城投债为安徽省交通控股集团有限公司2022年度第二期超短期融资券(22皖交控SCP002),该债券8月10日发行,8月11日起息,发行人为安徽省交通控股集团有限公司,发行期限90日,总规模10亿元,票面利率仅1.47%。

此外,同一日发行的另一只城投债——江苏交通控股有限公司2022年度第十七期超短期融资券(22苏交通SCP017)的票面利率也只有1.5%,发行规模20亿,发行期限90日。

城投债票面利率如此大规模跌破2%,在2020年也曾出现过——2020全年发行的城投债中,票面利率低于2%的有271只。而2015年以来的其他年份,所发行的票面利率低于2%的城投债,每年只出现个位数。

由于市场大热,部分城投债也趁机调低了收益率。

8月8日,据上交所披露,天津城市基础设施建设投资集团有限公司发布了2021年面向专业投资者公开发行公司债券(第五期)(品种一)2022年票面利率调整公告。据悉,债券简称为21津投07,债券代码为188672.SH,发行总额为10亿元,债券期限为2年期,附第1年末发行人调整票面利率选择权和投资者回售选择权。另悉,本期债券在存续期内前1年(2021年9月6日至2022年9月5日)票面利率为4.52%。在本期债券存续期的第1年末,发行人选择下调票面利率,即本期债券票面利率调整为4.10%,并在存续期的第2年(2022年9月6日至2023年9月5日)固定不变。本期债券采用单利按年计息,不计复利。

此前江苏大丰海港控股集团有限公司发行的“22大丰海港CP002”也由于需求异常火爆,发行人就发行利率区间进行调整,自5.50%调至5.00%。

王振召判断,接下来,城投债的利率中枢将逐步下降,但分化仍在。首先,结构性资产荒有望在较长时间内持续,逐步拉低城投债的利率中枢。地产行业迎来大周期的下行拐点,后续经济增长动能乏力,流动性有望在较长时间内保持合理宽裕状态;而城投在“严控隐债、分档审批”的背景下,债券规模扩张受限。其次,中高信用资质的城投债利率长期维持低位,弱资质的城投债利率有较大不确定性。城投债逐步进入存量阶段,中高信用资质的城投债由于市场认可度高,机构可能倾向于“债持不炒”。而弱资质的城投债仍面临信用和交易两个方面的不确定性,若所在区域债务管控得当,则债务结构有望逐步改善,利率走势下行;若负面事件持续不断,则利率走势仍维持高位。