第二季度初步核算收入为67.0亿美元,而展望为81.0亿美元

(资料图片仅供参考)

(资料图片仅供参考)

收入不及预期的主要原因在于游戏收入的减少

管理层将于太平洋时间8月24日举行的财报电话会议上讨论财务报告与展望

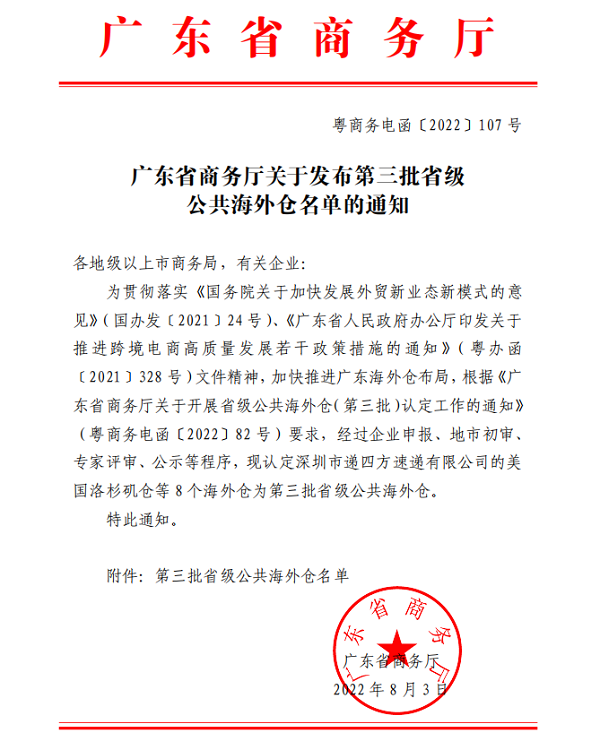

NVIDIA公司(纳斯达克代码:NVDA)宣布截至2022年7月31日的第二季度初步财务报告部分内容。

第二季度收入预计约为67.0亿美元,较上一季度下降19%,较去年同期增长3%,主要反映出游戏收入低于预期。游戏收入为20.4亿美元,较上一季度下降44%,较去年同期下降33%。数据中心收入为38.1亿美元,较上一季度增长1%,较去年同期增长61%。

收入未达到5月份81.0亿美元营收预期的主要原因在于游戏产品的出货量减少,这反映出渠道合作伙伴的销量可能因宏观经济的不利因素而减少。除了减少出货量之外,公司还与渠道合作伙伴一起实施了定价计划,以反映预计将持续到第三季度的具有挑战性的市场条件。

数据中心的收入虽然创下纪录,但略低于公司预期,这是由于受到了供应链中断的影响。

根据经修订的未来需求预期,第二季度的业绩预计将包含约13.2亿美元的费用,主要用于库存和相关储备。

NVIDIA创始人兼首席执行官黄仁勋表示:“随着本季度的推进,我们大幅下调了游戏产品的销售预期。我们预计宏观经济影响销售的情况将持续存在,因此,公司与游戏合作伙伴一起调整了渠道价格和库存。”

黄仁勋表示:“NVIDIA拥有卓越的产品,持续推动着庞大且不断增长的市场。在应对这些挑战的过程中,我们仍然专注于为AI时代重塑计算这一千载难逢的机会。”

NVIDIA执行副总裁兼首席财务官Colette Kress表示:“本季度产生了大量费用,反映出我们此前在组件严重短缺时期做出的长期采购承诺以及当前对宏观经济持续不明朗的预期。”

Colette Kress表示:“我们相信长期毛利润状态未受影响。我们已经放缓了运营费用的增长速度,在管理近期利润率的同时,平衡对长期增长的投资。我们预测现金流及未来增长均强劲,因此计划继续进行股票回购。”

2023财年第二季度展望1 | 2023财年第二季度 初步核算业绩 | |

收入 | 81.0亿美元,上下浮动2% | 67.0亿美元 |

毛利率 – GAAP毛利率 – 非GAAP | 65.1%,上下浮动50个基准点 67.1%,上下浮动50个基准点 | 43.7%,上下浮动50个基准点 46.1%,上下浮动50个基准点 |

运营费用 – GAAP 运营费用 – 非GAAP | 24.6亿美元 17.5亿美元 | 24.2亿美元 17.5亿美元 |

GAAP及非GAAP其他收益和费用 | 4000万美元 | 分别为2400万美元和1600万美元 |

GAAP及非GAAP税率 | 12.5%,上下浮动1%,不包括离散项 | -35% GAAP(优惠)和2%非GAAP,包括离散项 |

1 于2022年5月宣布,与公司发布2023财年第一季度财务报告的新闻稿有关。

按市场平台划分收入 (以十亿美元为单位) | 2023财年第二季度初步核算业绩 | 环比 | 同比 |

游戏 | 2.04 | 下降44% | 下降33% |

数据中心 | 3.81 | 增长1% | 增长61% |

专业视觉 | 0.50 | 下降20% | 下降4% |

汽车 | 0.22 | 增长59% | 增长45% |

OEM和其他 | 0.13 | 下降12% | 下降66% |

总计 | $6.70 | 下降19% | 增长3% |

截至2022年7月31日的第二季度初步核算业绩基于截至本新闻稿发布之日管理层所掌握的信息而预估,在完成公司的标准季度和年终结算程序后会有进一步变化。本此更新并未提供了解NVIDIA截至本报告发布之日的财务状况或其第二季度运营成果的所有必要信息。在完成季末财务结算程序和最终确定本季度财务报表后,NVIDIA将需要在许多方面做出重大判断。NVIDIA有可能发现需要对上述初步财务信息进行调整的项目,这些变更可能会产生决定性影响。NVIDIA不打算在发布其第二季度最终财务报表信息(目前计划在太平洋时间2022年8月24日发布)之前更新这些财务信息。

电话会议和网络直播信息

NVIDIA将于太平洋时间8月24日星期三下午2点(北京时间8月25日早5点)举行电话会议,讨论公司2023财年第二季度财务报告。

本次电话会议将于investor.nvidia.com上进行网络直播(音频形式)。公司发言后将进入问答环节,仅限金融分析师和机构投资者参与提问。

在该电话会议前,NVIDIA将提供其首席财务官Colette Kress对第二季度业绩的书面评论。这些资料将在公司公开宣布业绩后,在太平洋时间下午1:20左右于investor.nvidia.com上发布。

同时,该网络直播将被录制,2023财年第三季度财务报告电话会议前,可随时重播。

非GAAP衡量指标

除了美国GAAP的财务衡量指标之外,本新闻稿还包括财务业绩若干组成部分的非GAAP衡量指标初步估计。这些非GAAP衡量指标初步估计包含非GAAP毛利率、运营费用、其他收益和费用以及所得税费用。

这些非GAAP财务衡量指标扣除了股票补偿费、收购相关和其他费用、非关联投资的收益或亏损、债务折扣摊销相关的利息支出以及这些项目适用的相关税款。

GAAP及非GAAP毛利率、运营费用、其他收益和费用以及税率的初步最新调节如下:

GAAP及非GAAP财务衡量指标调节表 (以百万美元为单位) | 2023财年第二季度初步核算业绩 |

GAAP毛利率 | 43.7% |

股票薪酬支出、收购相关成本和 其他成本 | 2.4 |

非GAAP毛利率 | 46.1% |

GAAP运营费用 | $2,416 |

股票薪酬支出、收购相关成本 | (667) |

非GAAP运营费用 | $1,749 |

GAAP其他费用,净额 | $24 |

来自非关联投资的亏损和其他成本 | (8) |

非GAAP其他费用,净额 | $16 |

GAAP税率(优惠) | (35%) |

非GAAP调整的税收影响 | 37 |

非GAAP税率 | 2% |

NVIDIA相信这些非GAAP财务衡量指标会增进用户对公司财务业绩的全面理解。公司提交非GAAP财务衡量指标的目的不是将其割裂开来或替代公司按公认会计准则计算的财务业绩。NVIDIA的非GAAP财务衡量指标可能与其他公司所使用的非GAAP财务衡量指标有所不同。

关于NVIDIA

自1993年成立以来,NVIDIA(纳斯达克:NVDA)一直是加速计算领域的先驱。NVIDIA 1999年发明的GPU驱动了PC游戏市场的增长,并重新定义了现代计算机图形,开启了现代AI时代。NVIDIA现在是一家全栈计算公司,其数据中心规模的产品正在重塑整个行业。更多信息,请访问https://nvidianews.nvidia.com/。