【记者 胡杨】

6月7日,农业银行与建设银行先后发布关于获准发行资本债券的公告。其中,农业银行获准在全国银行间债券市场公开发行不超过2000亿元二级资本债;建设银行获准在境内发行不超过1000亿元永续债,在境外发行不超过30亿美元永续债。

面对TLAC(总损失吸收能力)监管规则,身为G-SIBs(全球系统重要性银行)的国有四大行均具备较强烈的资本补充意愿。中信证券明明债券研究团队测算,目前四大行TLAC缺口约为1.8万亿元,2025年前缺口可能扩大至2.2万亿元。

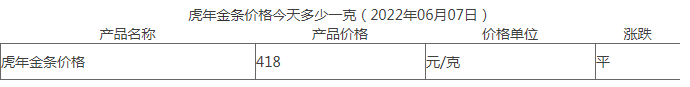

在这种背景下,大行普遍给出了千亿级别的“补血”方案。2021年底,工商银行获准在全国银行间债券市场公开发行不超过1900亿元的二级资本债,今年来已发行两期、共900亿元。中国银行年内也完成了300亿元二级资本债和500亿元永续债的发行。

对于商业银行来说,二级资本债和永续债是现阶段最重要的两类资本补充工具。招商证券银行业首席分析师廖志明介绍,自2013年初《商业银行资本管理办法(试行)》实施以来,商业银行通过发行二级资本债外源性地补充二级资本。2014年至2021年,我国银行业年均净发行二级资本债3444亿元。自2019年银行永续债被创设以来,银行永续债的发行规模持续增加,2019年至2021年,年均净发行6012亿元。截至2022年5月20日,我国的银行资本工具存续规模达5.81万亿元。其中,二级资本债余额2.89万亿元,占比50%;银行永续债余额1.95万亿元,占比33%。

考虑到国内外银行业资本监管要求趋严,我国也在不断拓宽商业银行的资本补充渠道。今年4月29日,人民银行、银保监会联合发布《关于全球系统重要性银行发行总损失吸收能力非资本债券有关事项的通知》,明确了非资本TLAC债务工具的相关规则。

四大行发行TLAC债券后,其面临的达标压力也将得到显著缓解。廖志明预计,未来G-SIBs将有一半左右的TLAC缺口通过发行TLAC债券来补充。未来3年,TLAC债券发行规模或超1.1万亿元,平均每年发行约0.4万亿元。对于G-SIBs来说,TLAC债券与二级资本债都可以补充TLAC,由于TLAC债券发行成本或略低,TLAC债券将会对二级资本债的发行形成替代作用。