今天收盘后我瞄了一眼可转债备选池,嚯!

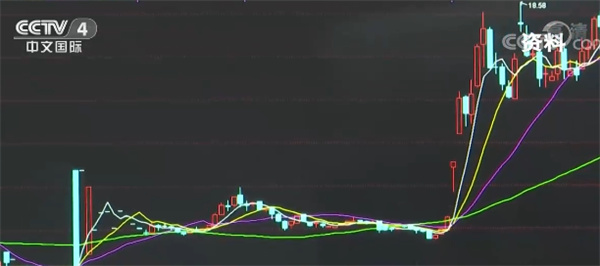

美力转债从123直接冲到最高134.8。

雷迪转债尾盘冲高到137.5。

汽模转2从126直接冲到134.8。

而同为汽车零部件的低价小盘债今飞和正裕俩兄弟,几乎没动作。

来看看它们的规模和十大持有人的“含林量”。

为了防二极管和杠精,这里提前声明,我只统计了十大持有人中的含林量,比如林园某支基金持仓排在第11位,就看不到了……

美力转债,规模2.999亿,截止2021.12.31含林量;

雷迪转债,规模1.66亿,截止2021.12.31含林量;

汽模转2,规模3.099亿,截止2021.12.31含林量;

今飞转债,规模1.722亿,截止2021.12.31含林量13.08%;

正裕转债,规模1.499亿,截止2021.12.31含林量1.74%。

对了,另两只低价位的汽车零部件概念小盘债——锋龙和德尔,也拿出来看看。

锋龙转债,规模2.444亿,截止2021.12.31含林量。

德尔转债,规模2.506亿,截止2021.12.31含林量5.44%。

德尔没爆发不意外,含林量在那里摆着。

锋龙没起来倒也是情有可原,概念不纯,含汽车量不够,2021年财报显示汽车零部件业务营收占比为21.87%,确实成色不足。

但我感觉锋龙估计会有一波小爆发!

这里需要再深度解释下含林量。

不是大佬儿林园的名声不好,而是游资们不愿意去抬拉林园持仓的债。

要知道,游资不是什么善男信女,他们拉升可转债的目的,就是造成明星债效应,让足够多的散户去跟着买,击鼓传花,然后方便抽身离场。

如果游资去抬林园债,万一散户还没吸引到位、被林园先给跑了,这找谁说理去?

这种事儿林园又不是没干过。

自2021年3月3号到2021年6月29号林园买入20.245%的佳力转债,成本110以内。在今年2月18号到2月24号,佳力图连续拉了5个涨停,其中5月21号佳力转债直接大涨57%,冲高到200以上。然后,5月22号林园就趁机减持18.45%的佳力转债,获利大概在60%以上……后面就是大伙儿熟悉的剧情了,套了一大批散户在里面……

前车之鉴,不得不防啊!

避开含林量高的债,这是从中短线游资炒作的角度来说的。

当然,如果从长线考虑,比如今飞转债,你就跟林园比熬,极大概率还是会赚钱的,而且会是很大的波!时间会有多长就不好确定了。另外的优势就是不用考虑正股的基本面,因为他们这种专业级别团队对于风险的把控,要比一般散户强的多。

所以啊,是选择跟着林园吃大波,还是选择潜伏“含林量”低的多吃几次X波,各位得自行决定。我目前的策略是,2亿以内的债就跟他熬(我持有的翔港转债,含林量11.73%),2亿以上的免谈……

写到这儿我又看了下翔港,1.613亿的盘子,到期税前收益率1.05%,啥也不说了,明天再加点仓实践知行合一……

再写下我的3条小盘债优先级。

无含林量的创业板小盘债>有含林量的创业板小盘债>无含林量的其他小盘债>有含林量的其他小盘债。

2亿规模以内的>3亿规模以内的。

概念好、业绩双增的优先。

…………

今天没操作,坐了几个小过山车,明天加翔港,120以内加今飞和正裕。我对它们的预期都是2年内至少150以上。线确实很长,一般人熬不住!

今晚上就聊这么多吧!

以上仅为个人操作策略,不构成投资建议!