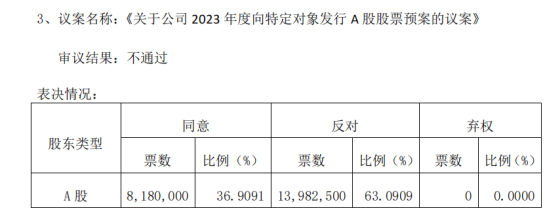

中国网财经10月10日讯(记者 张增艳)日前,鑫科材料公告披露了2023年第二次临时股东大会决议结果,包括《关于公司2023年度向特定对象发行A股股票预案的议案》在内的相关议案未获通过。

8月15日,鑫科材料披露了2023年定增预案,拟向控股股东四川融鑫发行股票募集资金总额不超过4亿元,发行价格为1.79元/股。扣除相关发行费用后,募资全部用于偿还银行贷款和补充流动资金。9月28日,上述定增预案收到国资批复。

这是鑫科材料上市以来启动的第7次定增,此前6次定增失败了3次。

在发布2023年定增预案的同时,鑫科材料终止了2022年定增预案。对此,鑫科材料表示,

鉴于市场环境变化等因素,结合公司未来发展及整体规划,原方案已不符合公司实际情况。

2022年定增预案显示,鑫科材料拟发行股票募集资金总额不超过10.66亿元,认购对象同样为公司控股股东四川融鑫,发行价格2.09元/股,扣除发行费用后的募集资金净额将用于新型电池产业园(2GWh)项目。

定增遇阻,意味着鑫科材料的债务压力或进一步增加。2018 年以来,鑫科材料开始大踏步扩张业务,产业基地由原来的芜湖、无锡两地扩张到安徽芜湖、江苏无锡、广西崇左、江西鹰潭、安徽铜陵等五地,对营运资金的需求也不断上升。

截至6月底,公司总负债同比增至21.09亿元,资产负债率攀升至54.86%;货币资金7.95亿元,受限制的货币资金达6.06亿元。

业绩方面,今年1-6月,鑫科材料实现营收14.29亿元,同比下滑13.20%;归属于上市公司股东的净利润-2592.14万元,同比下滑141.26%;扣非净利润-3166.94万元,同比下滑353.10%;经营活动产生的现金流量净额7342.33万元,同比减少62.13%。