信用卡资金管控迎来整治,违规套现行为将进一步受到严打。8月4日,北京商报记者获悉,近日,银联发布《关于进一步加强信用卡业务风险防控的工作通知》(以下简称《通知》),要求按照“谁的商户谁负责”原则,将套现风险防治的具体职责贯穿商户准入、交易监测、调查核实、处置约束等全生命周期的各个环节。

(资料图片仅供参考)

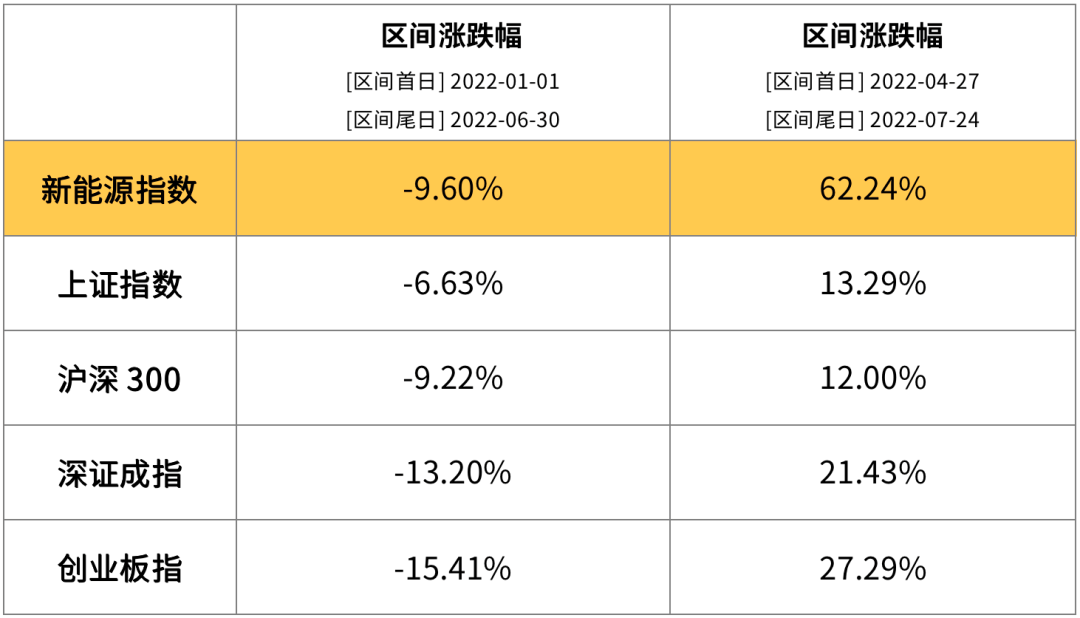

(资料图片仅供参考)

在此之前,已有多家银行陆续“出手”严控信用卡资金流向,限制领域通常为房地产、烟草、证券等。在分析人士看来,未来随着更多监管条例的颁布,行业内的相关漏洞会越来越少,银行应强化自身的风控能力,同时做好发卡产品的创新管理及差异化运营。

信用卡违规套现行为遭整治

套现风险防治将被纳入商户准入、交易监测、调查核实等全生命周期的各个环节。8月4日,北京商报记者获悉,为加强银联网络信用卡套现风险防控力度,维护支付市场秩序,银联发布了《通知》。

《通知》从切实履行商户风险管理主体责任、严格规范商户真实性管理、进一步加强对套现风险的交易监测、全量调查核实疑似套现风险案例、强化套现风险商户管控措施五个方面对信用卡业务风险防控划出了“红线”。

具体来看,《通知》要求,按照“谁的商户谁负责”原则,将套现风险防治的具体职责贯穿商户准入、交易监测、调查核实、处置约束等全生命周期的各个环节。根据商户信用卡交易占比、信用卡交易金额占比、信用卡交易特征、终端一致性和地理位置等信息,优化完善套现风险交易监测和侦测模型,定期分析套现交易风险形势和特征。按照法律法规、监管要求和银联网络业务风险规则要求,准确标识交易信息,并向银联完整上送。

针对核实确认存在套现风险交易的商户,《通知》指出,收单机构应以商户法人维度开展关联排查,并对风险商户采取设置限额、拦截交易、关停交易等管控措施,及时报送商户欺诈交易并将商户法人等信息报送至银联商户黑名单系统。

银联表示,本次向收单机构发布通知是风险管理的常规工作,旨在落实银保监会、人民银行近期联合发布的《关于进一步促进信用卡业务规范健康发展的通知》(以下简称“信用卡新规”)要求,推动收单机构进一步加强商户风险管理,提升交易监测分析和调查核实水平,促进信用卡业务有序发展。

博通咨询金融行业资深分析师王蓬博在接受北京商报记者采访时指出,此次银联发文和落实信用卡新规相关制度有关,从具体内容来看,要求收单机构严格规范商户真实性管理、加强套现风险监测也都是多次提出的常规检查要求,主要目的还是为了履行好行业监督职责,从根本上推动信用卡业务有序发展。

多银行“出手”严控资金流向

近年以来,随着信用卡业务扩张的不断深入,部分银行经营理念粗放、服务意识不强、风险管控不到位等情况也层出不穷。为规范银行信用卡业务经营乱象,7月7日,银保监会、央行发布信用卡新规,其中一条指出,银行业金融机构、收单机构、清算机构应当建立健全对套现、盗刷等异常用卡行为和非法资金交易的监测分析和拦截机制,对可疑信用卡、可疑交易依法采取管控措施,持续有效防控套现、欺诈风险,防范信用卡被用于违法犯罪活动。依法完整记录、保存信用卡交易等信息,并持续满足我国境内金融管理部门监督检查和司法机关调查取证的要求。

北京商报记者注意到,一直以来,银行都将强化信用卡资金流向作为信用卡业务的一大重点。建设银行日前发布《关于加强信用卡非消费类交易管控的公告》称,根据监管要求,信用卡资金不得用于购房、投资、生产经营等非消费领域。建设银行要求,该行信用卡不得在境内房产税费类商户,境内物业、分时用房类商户,投资理财类商户,境内烟草经营等多类商户使用。

河北银行也在5月12日发布公告指出,为了营造依法合规的信用卡使用环境,倡导持卡人合规使用信用卡,即日起加强相关交易管控,信用卡不得在房地产类商户进行交易;不得在烟草配送类商户进行交易;在香烟零售类商户的单笔交易金额不得超过1万元,年累计交易金额不得超过10万元。

此前,已有多家银行陆续“出手”严控信用卡资金流向。例如,2021年8月,光大银行发布《关于进一步加强信用卡交易资金用途管控的公告》,对该行信用卡在部分类别商户的交易设定限制,主要涉及领域有房地产、投资理财、股市证券。2021年2月26日,邮储银行发布《关于关闭信用卡烟草代扣交易和MCC为4458的交易的公告》称,银行个人信用卡(不含服务“三农”的惠农信用卡)透支应当用于消费领域,不得用于生产经营、投资等非消费领域,邮储银行表示,将对信用卡非消费类交易进行集中管控。

“结合以往银行发布的公告来看,限制领域通常为房地产、烟草、证券等。”在王蓬博看来,银行的举措主要是为了规范信用卡业务良性发展,满足资金流向的监管要求,也是监管加大信用卡交易管控的应有之义。

防风险做好“精细化”管理

严控信用卡资金流向是从源头遏制违规套现行为的重要手段。

但需要关注的是,尽管媒体多次曝光信用卡违规套现行为,但伴随着银行信用卡发卡量的攀升,套现已形成一条黑色产业链,信用卡代还、POS机刷卡套现等乱象层出不穷。

来自央行最新公布的《2022年第一季度支付体系运行总体情况》信息显示,截至一季度末,全国共开立信用卡和借贷合一卡8.02亿张,环比增长0.28%,其中,人均持有信用卡和借贷合一卡0.57张。

一家银行信用卡中心人士向北京商报记者介绍,“针对违规套现行为,我行信用卡依托业内首创的交易级实时智能风控平台,借助AI机器学习以毫秒级速度7×24小时监控客户交易情况,实现跨渠道、跨业务的实时交易风险决策,快速发现实时阻断套现等异常交易,保障资产质量的真实稳健”。

以套现管控为例,另一家银行信用卡中心人士强调,“我行已经加大了对信用卡套现行为的监测力度,一旦监测到该行为,将对持卡人信用卡进行降额、封卡处理”。

易观分析金融行业高级分析师苏筱芮表示,此前监管曾多次指出,部分银行突破总授信额度上限管控开展授信,未落实“刚性扣减”要求,“多头授信”“过度授信”问题突出,客户偿债能力认定不审慎。银行应强化自身的风控能力,同时做好发卡产品的创新管理及差异化运营,在个人信息保护、金融消费者权益保护等重点领域做好专项攻坚。

正如王蓬博所言,当前,制度层面已经较为严格,比如《关于加强支付受理终端及相关业务管理的通知》中要求一机一码,受理终端和收单五要素绑定等约束条件,未来随着更多监管条例的颁布,行业内的相关漏洞会越来越少。

上述银行信用卡中心人士指出,信用卡的本源是要坚持普惠金融理念,以促进消费、扩大内需为己任,这意味着信用卡产品不应单纯成为贡献营收增长的手段,而是应充分发挥其作为支付结算媒介的服务本质,结合消费场景丰富客户触达,满足用户多元化的金融需求。

北京商报记者宋亦桐