记者 张晓迪

甘肃省建设投资(控股)集团有限公司(以下简称:“甘肃建投”)注册的20亿超短期债券已发行至第五期,12月27日,甘肃建投公告了2022年度第五期超短期融资券的发行情况。

(资料图)

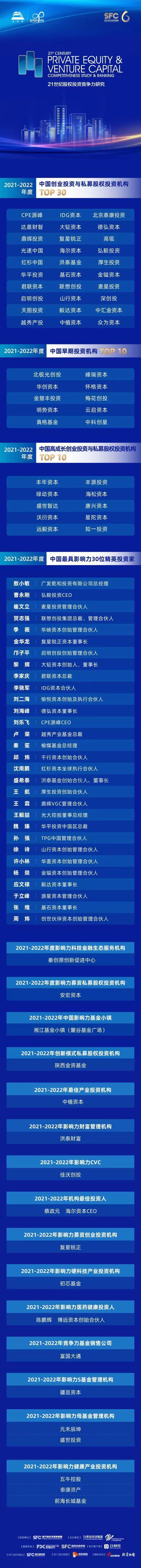

(资料图)

根据发行公告,“22甘肃建投SCP005”计划发行总额为3亿元,实际发行总额3亿元,起息日为2022年12月23日,兑付日为2023年3月23日,期限为90天,发行利率为5.45%。

申购方面,合规申购4家,合规申购3.1亿元,最高申购价位5.45%,最低申购价位5.40%。最终有效申购4家,有效申购金额3.1亿元。主承销商和簿记管理人是浦发银行。

据交易商协会网站显示,2021年10月29日,交易商协会接受甘肃建投20亿额度超短期融资券注册,该注册额度自2021年11月15日起2年内有效。

据Wind数据显示,2022年3月至今,甘肃建投共发行5只超短期债券,且前四期超短期融融资券目前均已兑付。甘肃建投在境内仅存“22甘肃建投SCP005”和两只定向融资工具“19甘建投PPN002”、“20甘建投PPN002”。

其中,“22甘肃建设SCP001”、“22甘肃建设SCP002”发行规模均为3.5亿,发行期限均为90天,发行利率也均为4.0%。“22甘肃建设SCP003”发行规模4亿元,期限为180天,发行利率4.25%。“22甘肃建设SCP004”发行规模4亿元,期限90天,发行利率3.99%。

对于本期“22甘肃建投SCP005”发行利率较此前上涨,有债券行业从业人士告诉界面新闻记者,与近期债券市场出现较大波动,市场资金面持续收紧,同业存单利率攀升有一定的关系。

工商资料显示,甘肃建投系甘肃国资委下属大型建筑企业,甘肃省国资委持有其100%股权。甘肃建投成立于1991年,注册资金200亿元。

据甘肃建投披露,其注册的20亿超短期融资券募集资金全部用于偿还其有息负债。本次“22甘肃建设SCP005”募集的3亿资金具体用以向中国银行兑付到期贷款。

值得注意的是,甘肃建投资产负债率偏高,且负债期限结构中以流动负债为主,2019-2021年末及2022年9月末,甘肃建投的资产负债率分别74.54%、 74.96%、78.90%和78.67%。

截至2022年9月末,甘肃建投有息债务总额621.68亿元,其中短期借款172.66亿元,一年内到期的非流动负债41.24亿元,长期借款366.52亿元,应付债券为13.97亿元,有息部分长期应付款为27.28亿元。

对此,上述债券行业专业人士指出,甘肃建投未来整体债务偿还将面临一定压力。

此外,甘肃建投还披露,2022年9月末其新增借款超过2021年末净资产的20%。其中,2022年9月末新增借款112.49亿元,其中银行借款增加111.67亿元、债务融资工具增加8亿元、融资租赁减少7.65亿元、其他借款增加0.47亿元。