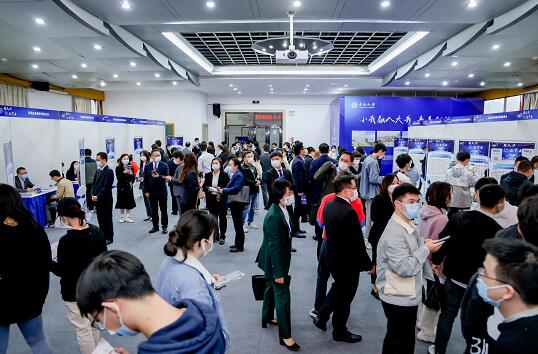

管理层一向低调的金地集团,罕见地召开了一场公开的线上投资者会议,董事长凌克和数位副总裁悉数到场。投资者会的时间,发生在三季度报发布之后。

但参会的人大多志不在此,10月28日下午,金地的腾讯会议涌进上千人,这样的投资者会规模,即使在年报季也颇为罕见。

(资料图)

(资料图)

投资者们更关心的,是发生在约10天前的金地债券诡异大跌。

管理层也显然不是为介绍业绩而来,金地财务总监曾爱辉在投资者会上直言:“债券价格这样的波动,对公开融资的影响还是比较大的。”

即使此前关于金地的数条负面传言,都被证实为假消息。但市场对房地产的信心,比想象的要脆弱。

此时的金地,到了不得不站出来的时刻。

惊魂金地债

10月17-19日,金地集团多只债券价格出现大幅下跌,一度触发临时停牌。

其中10月18日,“21金地04”收跌52. 2%,“21金地03”盘中跌幅超过31%,盘中二次临停,收跌28.6%。

到了10月19日,中证登大幅度下调了金地集团旗下多只债券的标准券折算率。其中,“21金地04”标准券折算率从前个交易日的0.09下调为0.04,幅度达到-55.56%;“16金地02”下调幅度为-30.77%;“21金地03”下调幅度为-28%,“20金地01”下调幅度为-11.9%。

一般来说,债券标准券折算率下调,意味着价值下降,投资者就需要增加抵押券,让杠杆率降下来。

10月20日,情绪传导至金地股票,金地集团股价由10月10日的11.73元跌至9.91元。

金地遭遇了诡异的股债双杀。

之所以称之为“诡异”,是因为金地此时的基本面没有出现任何异常,公布的前9个月销售稳定在TOP10,融资也未出现公开违约。

而且在10月13日,金地还公告如期还款“15金地01“本息合计约28.4亿元,并强调该笔债券兑付完成后,年内到期的公开债已经全部兑付,今年已无到期公开债务。

金地怎么了?

有迹可循的是,那几天市场上流传着“金地集团旗下公司非标融资展期、表外信托融资”的传言,称“北京金地格林物业的应收账款融资展期”。

不久之前,旭辉也是因为其天津项目出现了非标融资到期未付,出现股债双杀,旭辉董事长即刻在内部发文称,“现金流将承受前所未有的挑战”。

有关金地,还有一条传言,称“华鑫信托、光大信托、浙金信托及稳投系列合伙企业为金地公司表外项目提供信托借款”,与金地集团对外称,“表外项目只做开发贷,不做信托融资”的信息不相符。

不过,金地的这笔传言的非标债和旭辉不一样,后被证实为假。

一直到10月24日,金地债大跌后近一周,金地集团才终于公告辟谣:“北京金地格林物业作为该案中的物业服务提供方,并非融资方,对外融资展期不属实。经核实,这是第三方开发商所操作的反向保理融资……北京金地格林物业无需承担该项融资相关的偿还义务。”

至于表外项目融资,金地也正式回应称:华鑫信托、光大信托、浙金信托及稳投系列合伙企业,均为金地集团按照员工跟投制度,组织员工进行项目跟投的跟投实体,与所谓的“信托借款”没有任何关联。

“单靠一家公司效果有限”

即便公开辟谣了,市场的疑虑还是很难解除。

一家商业银行深圳分行的地产融资部门员工对《凤凰WEEKLY地产》称:“我们看见了辟谣,但地产公司此前爆太多雷了,现在大家都是杯弓蛇影。”

金地董事长凌克此前也表示:“金地债券的波动与公司基本面无关。在市场恐慌情绪的推动下,决定债券价格的是投资人的风险偏好、风险承受能力等因素。”

投资者会的问答环节上,金地管理层被询问最多的也还是债券以及融资问题。

对于如何稳住债券价格,金地董事、高级副总裁兼董事会秘书徐家俊称:

“债券我们一直在做工作,包括子公司回购债券、高管买债,按照交易的规则,我们在过去的10个工作日没有买。从下周开始,我们又可以恢复在市场购买我们的债券,我相信对债券价格恢复有帮助。”

有投资人询问金地是否会考虑给存量债券增加增信。

金地集团高级副总裁韦传军回应:“目前没有考虑对存量债券增加抵质押增信,其实我们的债和同行很多的债不一样,我们目前所有的债权人是平等的,不像其他同行,它的银行抵押贷款优先于债券持有人。我们不管是银行贷款还是债券持有人,他们的权利是一样的,因为我们所有的这些都没有抵押。”

金地管理层在投资者会上再度强调融资的稳健。

“我们的融资模式是总对总、统接统贷的融资模式,目前我们的银行贷款全都是信用贷款,没有抵押。我们现在的银行贷款,总的规模大概占总的负债的六成。从年初到现在,整个行业的开发贷规模在收缩,但是银行对我们来讲还是比较支持的,9月底的银行贷款相对年初不但没有下降,还有增长。我们整个增加了40个亿的贷款规模。”金地集团副总裁韦传军介绍。

金地也没有避讳表外项目的融资,“表外项目的融资,是满足项目经营开发的贷款,都有抵押物,满足监管要求。”

这些表外项目,是金地不能忽视的存在,风雨飘摇的旭辉最初就是被众多的合作项目拉下水的。

“金地目前主要合作方是央企、国企、优质民企等,整体风险可控。目前盘点合作项目里,大体上有 6 个亿体量的项目存在风险敞口,正在通过将合作方的股权收购等途径,降低风险。”曾爱辉称。

有市场观点质疑金地作为最早一批的中债增试点房企,到目前为止还未发成一笔“示范债”,公司的融资现金流可能有问题。有投资者在交流会上也对中债增融资表达了关注,并询问金地今年全年的负债规模预期。

“金地是在中债增试点名单以内的,我们想去发行是完全可以去做的。“曾爱辉解释,”为什么现在还没有做?一个是金地还是算是一个比较优秀的混合所有制企业;第二,目前来看发行这样一个中债增担保的工具,它还是有收费的。再者是担保的比例,目前来看大家会有不同的看法。”

曾爱辉介绍,金地目前400多亿的经营性资产,都还没有做经营贷,未来可能会做一些经营贷安排。

会上,金地还试图向外界释放其融资通畅的各种利好消息。

其管理层透露:“前段时间,央行说要增加开发贷的投放,我们也接到了合作银行(都是总行)的电话,合作银行要求我们的开发贷优先支持他们。”

据财新网报道,9月底,包括工、建、中行等多家大行传达监管部门通知,要求各地分行加大对房地产融资支持力度,指标为要求每家大行在年内至少增加1000亿元对房地产融资,形式包括房地产开发贷、居民按揭贷,以及投资房地产开发商的债券。

金地管理层在投资者会上漏掉了今年债务规模展望的问题。

不过,从金地2022年三季度报中,我们还是可以发现一些趋势:金地正在使劲儿降杠杆。

金地三季度报显示,截至报告期末,金地“取得借款收到的现金”同比上一年前三季度减少了29%,“偿还债务支付的现金”增加了22%。

“意思是,金地还得多,借得少。”一家深圳上市房企的财务部门副总对《凤凰WEEKLY地产》分析。

基本面看似无忧、杠杆也在逐步下降的金地,没办法摆脱被市场抛弃的恐慌。

金地董事会秘书徐家俊直言:“债券大跌最主要还是信心缺失的问题,公司也在想办法解决,但单纯依靠一家公司做,效果确实有限,我们还是尽我们所能做好工作。当然,我们也和住房部门呼吁,希望出台更有力的措施,解决当前的问题。”

当前的房地产,已经不是单个房企的问题,需要修复信心的是整个行业。