本报记者 朱宝琛

见习记者 韩昱

当地时间7月18日,美国财政部公布5月份国际资本流动报告(以下简称“《报告》”)。《报告》显示,海外官方投资者持有的美国长期证券资产(包括美国国债、机构债、公司债等)规模下降83亿美元。其中美国国债遭到了最大幅度的减持,规模较上月减少337亿美元,创一年来新低。

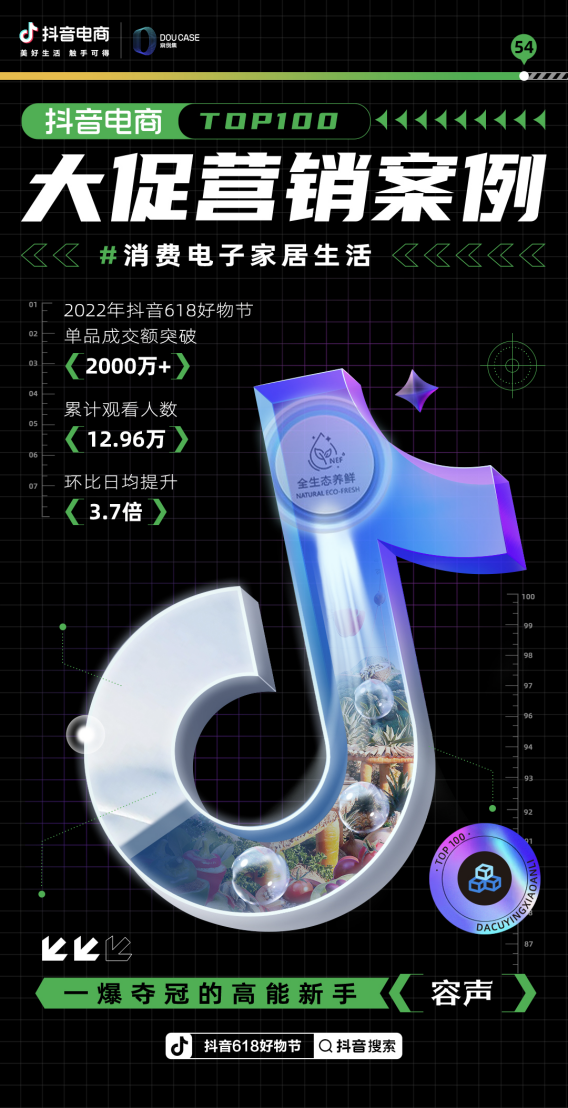

(资料图)

(资料图)

中国、日本作为最大的美国国债持有国,在5月份也持续降低仓位。此次减持后,中国美债持仓跌破1万亿美元,续创2010年5月以来新低。

川财证券首席经济学家、研究所所长陈雳在接受《证券日报》记者采访时表示,包括中、日在内的海外官方投资者持续减持美国国债,一方面是出于对未来收益率上行空间有限的考虑,在美国经济“衰退”预期加强的情况下,减持以规避未来价格下跌的风险。另一方面,是由于近期因美联储激进加息支撑美元走强,对海外官方投资者而言,持有美国国债的成本增加,故引发减持。

作为美国国债第二大海外持有国,我国在5月份减少持仓226亿美元,连续6个月降低仓位,5月末仓位回落到9808亿美元,跌破1万亿整数关口,相较去年同期下降约9%。

“事实上,全球主要央行均在减持美国国债。”中国银行研究院研究员梁斯在接受《证券日报》记者采访时表示,在5月份,除去英国和瑞士等部分国家/地区增加持仓外,大部分海外官方投资者都进行了不同程度的减持。同陈雳观点相同,梁斯也认为主要央行减持美国国债,既有资产配置多元化的考虑,也有风险防范的必要。

同时他还补充说,在美联储持续加息带动下,美国国债收益率快速攀升,10年期美国国债收益率一度冲破3%,而收益率的快速上行实质上对应了美国国债资产价值的缩水,持有方或面临较大的资产减值损失,这也是减持的原因之一。

值得注意的是,与海外官方机构减持趋势不同,海外私人投资者在5月份大幅增持美国长期证券资产1408亿美元,其中美国国债占1339亿美元。

对于这两种截然相反的操作,梁斯表示主要是由于海外官方机构和海外私人投资者风险偏好与投资风格差异导致的。

“海外官方机构大多为风险回避型,投资态度相对谨慎,因此大都在减持美元资产。而海外私人投资者大都属于风险偏好型,很多私人投资者可能认为美元资产价格已到低位,所以会采取‘抄底’策略大量买进。”梁斯分析道。

虽然海外官方投资者与海外私人投资者对美国国债持有不同态度,但《报告》数据显示,二者整体上对美股都不看好。5月份共抛售美国公司股票91.5亿美元,较4月份的70.4亿美元抛售规模进一步扩大,已是连续5个月抛售。

陈雳分析说,在海外市场流动性收紧,美股市场出现明显下跌的情况下,市场避险情绪升温,美国国债吸引力有所提升,这也是海外私人投资者大量购入美国国债背后的原因之一。

(编辑 张伟 上官梦露)