财联社6月18日讯(记者 李洁)为应对庞大的债务压力,富力地产(02777.HK)再次寻求将旗下债券进行展期。

富力地产日前宣布,为改善集团整体财务状况、保持资本结构的可持续性,集团正向旗下10只美元票据的持有人发起同意征求,以寻求豁免票据项下现有和潜在的相应违约或违约事件,并延长其债务期限。

(资料图片)

(资料图片)

对于富力地产10笔境外债展期能否获得持有人通过,一位行业分析师告诉记者,这要看富力地产的展期方案能否打动投资人,也要看投资人对该公司未来发展是否还有信心。

“如果关于任何系列票据的同意征求活动未能完成,集团可能会根据重组支持协议的条款进行债务重组,并将邀请票据持有人加入该协议。”富力地产方面表示。

据记者不完全统计,上述计划展期的10笔美元债为富力地产旗下全部存续美元债,未偿还本金总规模为49.4亿美元,其中有3笔美元债将于2022年到期,到期金额为12.6亿美元。上述美元债票面利率也比较高,有7笔票息超过8%,有3笔票息超过11%。

“富力美元债偿还压力很大,仅靠自身造血,违约的可能性较大。”香港一位基金分析师告诉记者。

年报显示,截至2021年末,富力地产一年内到期的借款约583亿元,能动用的现金及现金等价物仅为62.57亿元。

“自2021年12月以来,集团一直在努力减轻不利市场的影响,包括通过延长在岸和离岸债务期限及资产处置。”富力地产方面表示。

此前,该公司发行的“16富力04”、“16富力06”两笔境内债展期方案均获持有人通过,但“19富力02”展期兑付方案却未通过。

为缓解流动性危机,在将旗下债券进行展期的同时,富力还在加大处置资产的力度。

3月15日,富力将位于英国伦敦的Vauxhall Square项目,以9570万英镑(约合人民币7.96亿元)出售给远东发展;4月,其以26.6亿港元将Thames City以出售予中渝置地创始人张松桥;5月30日,其将海南首府项目以10.01亿元的价格出售给力量能源。

此外,据媒体报道,富力正计划出售此前收购的万达酒店资产,目前在接洽的酒店项目有10个左右,单价在2亿~7亿元之间,大都位于三四线城市。

据悉,2017年万达集团遇到资金困境后,富力地产接盘了万达旗下73家酒店,总金额为189.55亿元。

评级机构惠誉指出,虽然富力地产计划透过出售资产以对即将到期的债券进行再融资,但由于宏观经济环境充满挑战,执行风险较高。此外,合同销售额持续下降也可能削弱公司的偿债能力。

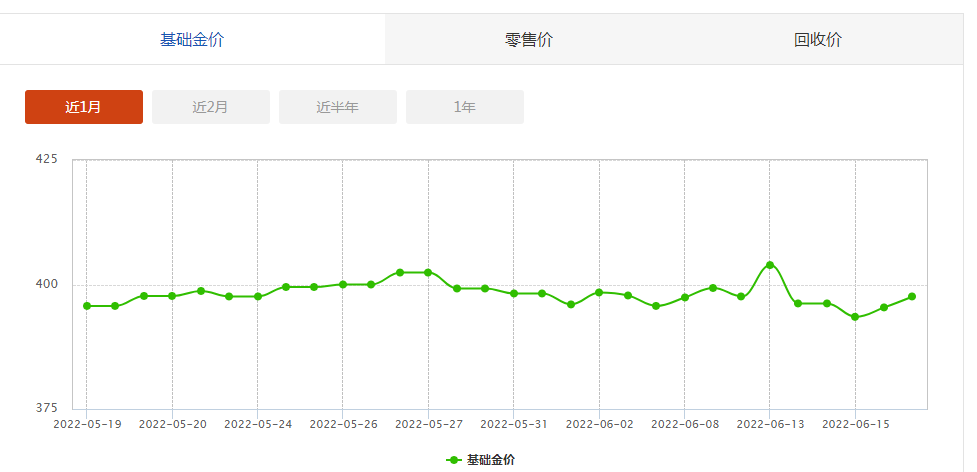

据富力地产公布的数据,今年5月公司销售收入约40.8亿元,同比下降66.58%;今年1-5月销售收入约218.3亿元,同比下降58.4%。