6月17日,沪深交易所分别发布《上海证券交易所可转换公司债券交易实施细则(征求意见稿)》《深圳证券交易所可转换公司债券交易实施细则(征求意见稿)》(以下统称《交易细则》)并向市场征求意见,同时发布《关于可转换公司债券适当性管理相关事项的通知》(以下简称《适当性通知》),自6月18日起实施。

《交易细则》将引入投资者适当性制度、设定相对较宽的涨跌幅限制、调整日内价格申报范围等相应机制安排;《适当性通知》对新参与投资者增设“2年交易经验+10万元资产量”的准入要求。

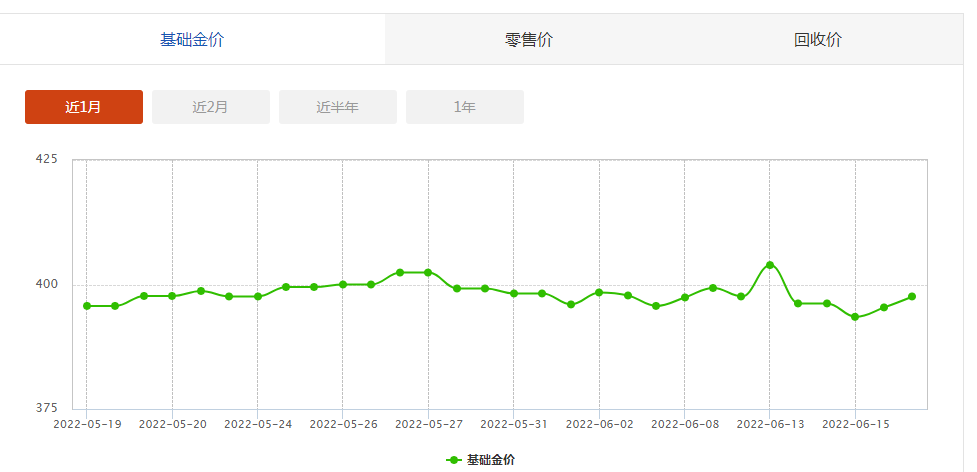

南开大学金融发展研究院院长田利辉在接受《证券日报》记者采访时表示,近期,一些炒作资金进入可转债市场,使得部分可转债出现大幅异常波动。此次沪深交易所优化可转债市场交易规则,是审慎监管的体现,有助于打击过度投机炒作行为,强化投资者保护,促进可转债市场平稳运行。

(相关资料图)

(相关资料图)

监管部门已重点监控部分异常波动转债

近年来,可转债逐渐成为上市公司,特别是中小民营上市公司的重要融资工具,在服务实体经济、提高直接融资比重、优化融资结构等方面发挥了积极作用,但也暴露出一些问题,如制度规则与产品属性不匹配、日内波动较大、投资者适当性管理不适应等,亟须予以完善。

沪深交易所表示,《交易细则》和《适当性通知》的起草坚持市场化原则,兼顾可转债市场效率、市场稳定与投资者保护,旨在有效防止过度投机炒作、维护可转债市场平稳运行,有关措施不涉及一级市场融资政策的调整,不影响可转债市场融资功能正常发挥,不会减弱对实体经济尤其是中小民营上市公司的服务支持力度。

“此次可转债交易规则的修改,体现了监管对之前可转债投机炒作现象的关注。”川财证券首席经济学家、研究所所长陈雳对《证券日报》记者表示。

实际上,监管部门已经对多只可转债进行重点监控,并对违规行为做出相应处罚。例如,5月23日,上交所发布对郑某某炒作永吉转债的纪律处分。6月份以来,上交所对东时转债等异常波动的可转债持续进行重点监控;深交所对异常波动的“泰林转债”等可转债进行重点监控。

田利辉表示,在规范可转债市场交易规则的同时,监管部门也应推进穿透式动态监管,惩处市场操纵和内幕交易等违法违规行为。

20%涨跌幅抑制过度投机 设置门槛强化投资者保护

总体来看,《交易细则》和《适当性通知》要点如下:

一是设置涨跌幅限制。向不特定对象发行的可转债上市后的首个交易日涨幅比例为57.3%、跌幅比例为43.3%。上市首个交易日后,涨跌幅比例为20%。

二是明确异常波动的标准。结合涨跌幅调整,增设了可转债价格异常波动和严重异常波动标准,明确了异常波动、严重异常波动情况下上市公司的核查及信息披露义务。

三是根据可转债交易机制特点及防控炒作需要,增加了异常交易行为类型,进一步加强防炒作力度。

四是明确向不特定对象发行可转债的投资者适当性管理要求。在增设“2年交易经验+10万元资产量”的准入要求基础上,设置新老划断安排,强化投资者保护,也确保存量投资者继续参与不受影响。

五是新增特别标识。在可转债最后交易日的证券简称前增加“Z”标识,向投资者充分提示风险,切实保护投资者合法权益。

六是做好与《债券交易规则》的衔接,将超过价格限制的可转债申报处理方式由“暂存交易主机”调整为“无效申报”,与其他债券保持一致,并对部分文字表述进行调整,如“竞价交易”改为“匹配成交”。

陈雳表示,设置价格涨跌区间限制,有利于平抑市场非正常波动现象。从保护投资者角度来看,《交易细则》能够起到一定的积极作用。由于可转债与正股价格存在着非常强的相关性,新的规则对影响价格的信息披露也做了进一步的要求,与现有的一些相关监管规则更加贴近。从投资者适当性角度来看,新的规则也充分考虑了先前的交易开户者的情况,进行新老划断,制度设计上更加合理。

田利辉表示,可转债市场较为复杂,一些投资经验很少的投资者参与可转债交易,很容易损失严重。对新入市投资者设定门槛,加强了对投资者保护。另外,为了进一步加强可转债市场投资者保护,需要加强投资者教育,使投资者明白市场风险,并及时披露对违规者的处罚,更好地警示投资者,抑制炒作之风。

沪深交易所表示,将在做好相关反馈意见、建议收集评估、吸收采纳等各项准备工作后,正式发布《交易细则》。接下来,沪深交易所将继续践行“建制度、不干预、零容忍”方针,坚持市场化、法治化改革方向,按照证监会统一部署,夯实制度基础,维护交易秩序,持续推动可转债市场高质量发展,更好发挥可转债市场服务实体经济的功能。

证券日报记者 吴晓璐 邢 萌