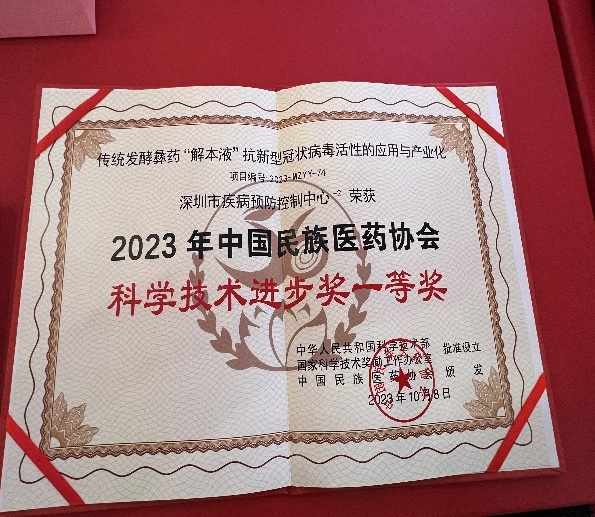

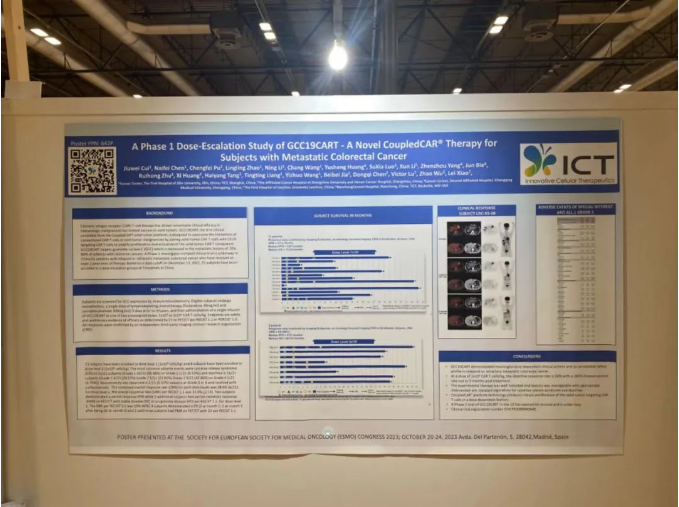

2023年11月1日三生制药发布公告说明,公司拿下了基石药业重磅产品PD-1的国内权益及生产转移给三生期限CDMO。双方约定,基石药业将负责继续完成nofazinlimab正在进行的联合仑伐替尼一线治疗不可切除或晚期肝细胞癌的全球关键III期临床研究,该适应症全球暂无成功获批,若成功,回报率巨大。

公告披露三生以非常低的首付款及里程碑付款获得该产品,彰显了对三生制药从生产到销售一体化能力的认可。本次交易发生在市场低谷期,可能将作为一次里程碑事件,说明了市场正处于熊牛的分野之间。

一、逆周期高性价比获取重磅潜力产品

在2021年医药行业创新药资产泡沫顶点至今,已有三年。本次事件,是一次非常典型的医药行业深度下行周期中逆周期布局案例!

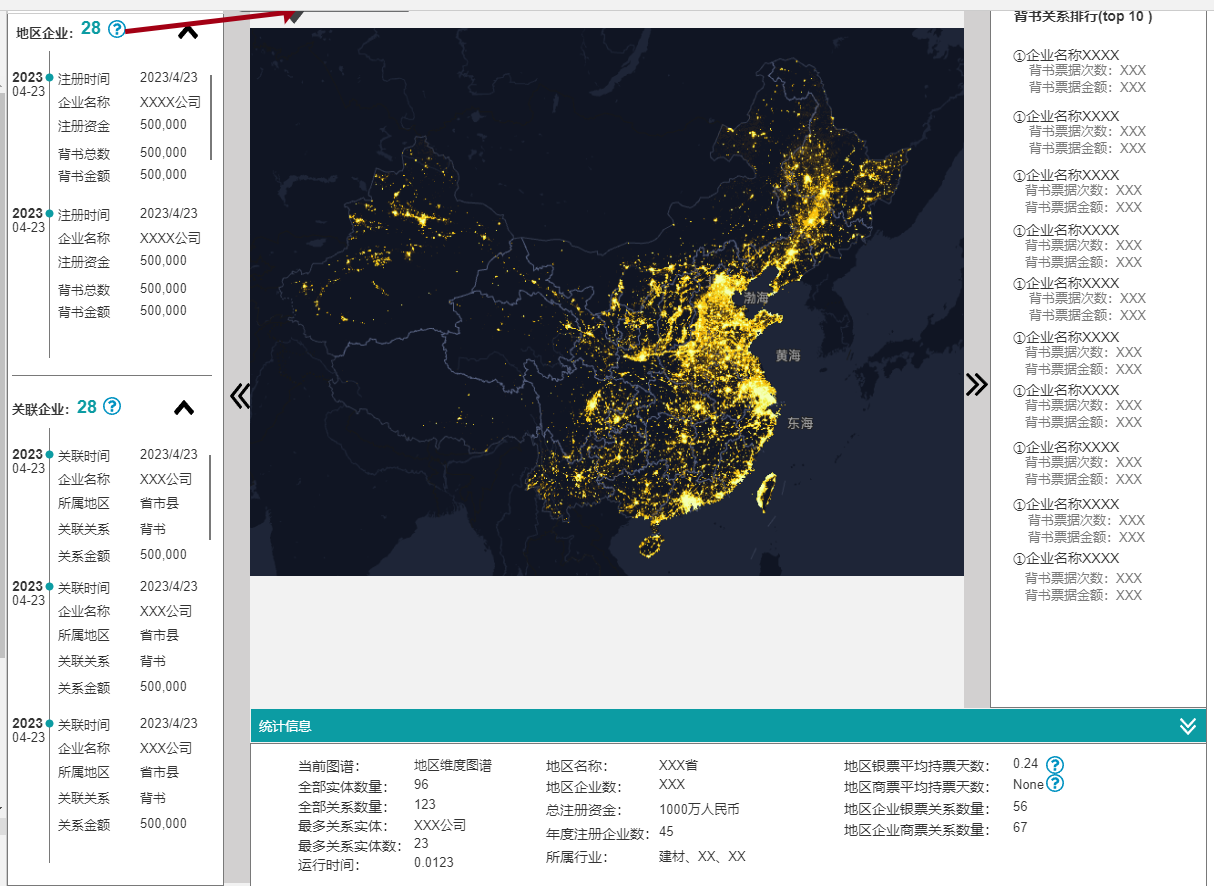

优质生物药龙头企业(三生制药)依靠自身充沛的自有现金、众多销售强劲的现金流产品矩阵、完备的生产到销售全产业链一体化优势,在行业周期下行足够充分直到整个行业资产进入历史极端低估的时候,方才出手拿下极具性价比的重磅潜力产品,可见其战略定力及深厚底蕴。

通过本次非常好的业务合作机会,三生制药在获取重磅潜力产品的操作上再下一城,进一步丰富其能持续产生强劲现金流产品矩阵,有助于其通过新产品充分利用公司的庞大且成熟的生产力,以及跟目前销售团队行程高度协同性,进一步获得增长动能,甚至再度获取一个全新的高速增长的第二增长动能。

二、肿瘤团队无缝衔接销售高度协同

肿瘤创新药的市场销售难度巨大,市场上大部分医药团队都做不好,大部分初创企业自建团队,投入巨大、资源沉淀浅、规模化无法完成而持续加大亏损,进入死循环,可见其具备相应的难度。但,我们可以看到三生制药在肿瘤线上创新药销售的突出业绩,赛普汀去年取得了翻倍的业绩,新的PD-1产品加入销售,协同价值相当突出,业绩释放相对三生制药第一个肿瘤创新药的销售放量,可预期将更快更有稳。

假设三年时间该产品能卖到10亿元,则接近公司目前第二增长动能蔓迪,如果能卖到20-30亿元,则成为实实在在的第二增长动能。

三、低估值企业有望再度迎来高增长

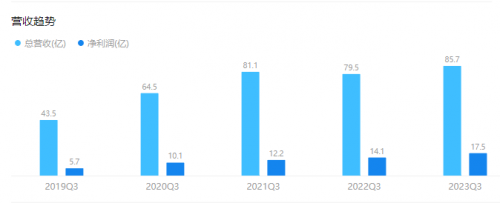

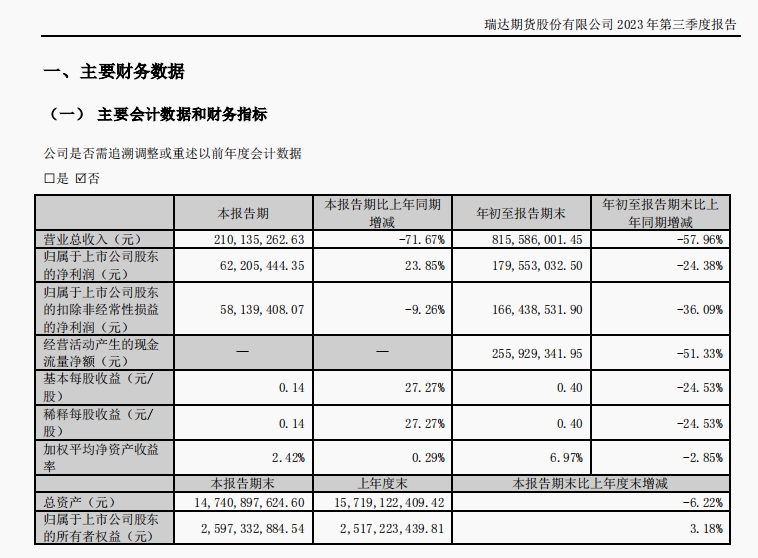

2023年上半年,三生制药实现了22.3%的营收增长,利润也增长了20.1%,源于第一增长动能特比澳的28.2%的中速增长,第二增长动能蔓迪35.8%的中高速增长。

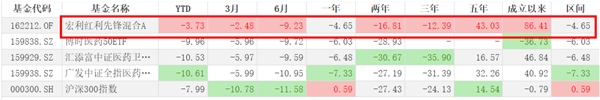

立足当下,作为生物药头部企业的三生制药,估值仅仅7倍,上半年高达22.3%的增长,未来成长还在加速。企业若能以此为契机,持续落实其逆周期战略布局,积极发挥他们产能大价格低、遍布全国销售渠道网络销售强规模化效应好等优势,继续完成更多对价更低、市场前景更好的先进管线和公司收并购,其未来宏图将更加触手可及,作为一个低估值高增长标的,大概率随着全球资金的回流香港,将成为下一个大牛股!