7月开始,为避免纳税人“多地跑”,四川税务部门在全国率先探索将纳税人缴费人发起的高频事项实施“异厅通办、就近快办”,计划用两个月时间实现所有高频税费事项在全省任一办税服务厅均可办理,目前首批已将73项税费业务纳入通办范围。不仅是四川,经济日报记者近日从多地税务部门了解到,今年以来各地竞相推出系列实招硬招推动税费红利直达快享、便民办税不断升级、税收环境更趋公平,为经济稳步复苏提供有力支持。

税费优惠精准直达

“税收营商环境的优化对于当前我国宏观经济的复苏与增长,以及推进高质量发展具有重要意义。”北京国家会计学院学术委员会主任李旭红表示,今年以来,税务部门以“便民办税春风行动”为税费服务的优质品牌,通过数字化税收征管的创新改革,不断优化办税流程,提高办税便利度,降低纳税人的遵从成本,改善投资及经营的营商环境,进一步稳预期、增活力、促增长。

今年年初,党中央、国务院部署实施了两批延续优化创新的税费优惠政策及相关政策,如对小微企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;将符合条件行业企业的研发费用税前加计扣除比例由75%提高至100%,作为制度性安排长期实施;延续实施降低失业和工伤保险费率政策等。“总体而言,今年实施的税费优惠政策能够激发市场活力,提振经营主体信心,稳定市场预期,确保宏观经济平稳运行。同时,政策也在促进经济转型升级、激励企业研发创新、鼓励国际投资贸易等方面发挥积极作用,推动我国经济高质量发展。”上海财经大学公共政策与治理研究院副院长田志伟表示。

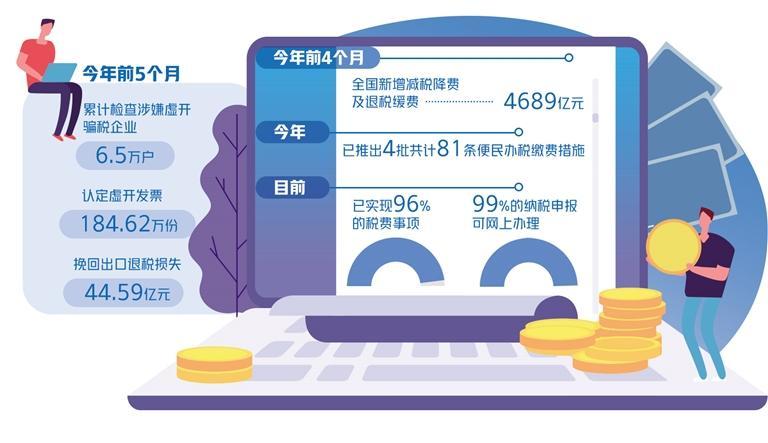

好政策重在落实。今年以来,税务部门持续优化电子税务局功能,提供更多自动计算减免税额、自动预填申报、自动提醒办理事项等服务,让纳税人享受政策更便捷省心。同时,用好税收大数据增强政策推送精准度,建立全国统一的9大类4层级4219个税费知识标签体系,精准匹配纳税人需求,变“人找政策”为“政策找人”。今年1月份至4月份,全国新增减税降费及退税缓费4689亿元。

各地税务部门也积极创新,想方设法帮助纳税人更好更快享受红利。在上海,符合条件的小型微利企业可通过“一网通办”或上海市电子税务局填写纳税申报表,即可便捷享受优惠政策,无须办理其他手续。这一“免申即享”功能具有自动识别、自动计算、自动成表、自动校验等特点,可为企业智能预填优惠项目、自动计算减免税额,省时又省力。在今年一季度预缴申报中,上海市已有近17.6万户企业通过“免申即享”功能快速便捷享受小型微利企业所得税优惠政策,累计减税超过60亿元。

宁夏银川威力传动技术股份有限公司财务负责人表示,公司是高新技术企业,前不久国家扩大了研发费用加计扣除政策的享受范围,税务部门给我们推送了辅导资料,政策解析一目了然。当地税务部门还充分利用行业类别、经营范围、历年申报表和开票信息等税收数据精准定位研发企业、高新技术企业等政策受惠企业,根据纳税人类别和个性化需求开展靶向辅导,为企业顺利完成汇缴申报、准确享受政策提供全过程税收服务。

在浙江东阳,税务部门针对重点行业、企业制定并及时推送“一企一包”专属政策工具包,帮助企业及时充分享受优惠。“税务局把服务做得很细致,有了专属政策工具包,该享受的优惠我们一项都没少。”浙江英洛华磁业有限公司财务负责人表示。

便民办税持续升级

“今年以来税务部门继续开展‘便民办税春风行动’,围绕诉求响应提质、政策落实提效、精细服务提档、智能办税提速、精简流程提级、规范执法提升等方面积极开展工作,已接连推出4批共计81条便民办税缴费措施,切实减轻了经营主体的税收遵从成本,提高了纳税人的满意度。”田志伟表示。

要让群众好办事,就得让数据信息多“跑腿”。今年以来,税务部门聚焦经营主体需求,不断提速税费智能办理。比如,拓展非接触事项范围,试点增值税留抵退税“智能预填”、出口退税“免填报”等功能。目前已实现96%的税费事项、99%的纳税申报可网上办理,全国社保缴费“网上办”“掌上办”业务量占比达95%以上。试点数字人民币缴纳税费功能,截至今年6月份共缴纳税费1.2万笔、259亿元。

同时,创新征纳互动服务,通过智能应答、三方视频等,辅导纳税人缴费人解决线上办税缴费问题,今年以来提供互动服务148万次。此外,上线“非居民跨境办税”场景,让身处国外的非居民企业通过中国的电子税务局,在网上即可全流程快速办理相关业务,并可选择银联、云闪付、跨境汇款等多种方式在境外完成缴税,真正实现“一次不用来”。

“我国税务信息化系统经过几十年的建设发展,现在已经达到了较高水平,一个又一个纳税业务被搬上云端,极大地便利了企业的税务工作。”北京理工大学人文社科学院经济系主任韩燕表示。

各地智能办税也在“加速跑”。在湖北,“楚税通”APP实现131项常用税费事项掌上可办。今年以来,湖北税务部门会同国库部门推动全省27家商业银行完成跨省异地电子缴税系统升级改造,基本实现商业银行跨省异地电子缴税的全覆盖。

在四川,税务部门已实现15个税种和8个费种“一表集中、一屏办理”,进一步精简纳税人缴费人办税时间、减少申报次数、降低漏报少报风险、节约办税成本。截至5月底,共计3444户纳税人缴费人集成办理申报5229笔、涉及金额1602万元。

在昆明,税务部门成立远程服务工作室,通过专家团队实时在线“一对一”“细致化”“个性化”地提供税费服务。截至目前,昆明市17个县区的税务部门成立了远程服务工作室,共设立坐席75个,通过远程服务工作室受理电话咨询29.8万次。

注重数字化智能化的同时,税务部门解决纳税人缴费人急难愁盼问题的服务意识也在不断深化。比如,北京税务部门在主题教育中推动“接诉即办”向“未诉先办”延伸,聚焦纳税人缴费人反映突出、诉求集中、涉及面广的问题,建立“每月一题”任务清单,发起主动治理任务,采用团队破题、清单管理的模式,找准问题突破口,确保问题得到源头治理、高效解决。

数据显示,在2022年北京市12345政务服务便民热线的涉税诉求中,未开发票类工单8000余件、占比超50%,北京市海淀区平台企业未开发票类工单则占该类企业工单的近八成。为从源头上解决这一问题,北京市税务部门选取美团平台试点合作,通过精准定位被诉对象优化派单机制、将第三方商家接入美团APP电子发票平台进行统一管理、实现开票功能与订单商户直连等方式,解决了消费者开票诉求。据统计,今年6月,美团平台的月度涉税投诉量环比下降9%。

税收环境更加公平

近日,国家税务总局、公安部、最高人民检察院、最高人民法院、海关总署、中国人民银行、国家外汇管理局在北京召开全国七部门联合打击涉税违法犯罪工作推进会议。经济日报记者从会上获悉,自2021年10月份建立常态化联合打击虚开骗税工作机制以来,各部门聚焦“假企业”虚开发票、“假出口”骗取出口退税、“假申报”骗取税费优惠等违法犯罪行为开展联合打击,取得了明显成效。截至今年5月底,累计检查涉嫌虚开骗税企业27万户,认定虚开发票1048.15万份,挽回出口退税损失117.8亿元,其中,今年1月至5月累计检查涉嫌虚开骗税企业6.5万户,认定虚开发票184.62万份,挽回出口退税损失44.59亿元。

在严查狠打骗取留抵退税违法犯罪方面,2022年共查实涉嫌骗取或违规取得留抵退税企业7813户,挽回各类税款损失合计155亿元,有力震慑了违法犯罪分子,有效维护了经济税收秩序。

各地税务部门通过加强与有关部门协调联动,聚焦团伙式、跨区域虚开发票等违法犯罪行为,始终保持高压态势,积极营造更加规范公平的税收环境。比如,近期广东省广州市警税联合依法查处一起代开增值税专用发票虚开案件,捣毁虚开发票团伙1个,抓获犯罪嫌疑人14人。经查,该团伙控制多家空壳公司,在没有真实业务交易的情况下,利用办税自助机代开方式向多家企业虚开增值税专用发票2400余份,价税合计金额12.16亿元。目前,该案已由公安部门移送检察机关审查起诉。

“税务机关充分利用大数据技术,及时发现涉税违法行为,既提高了税务稽查的效率促进了纳税公平,又减少了现场稽查对合法经营企业的干扰,有力维护了公平公正的经济环境。”韩燕表示。

“应借助我国数字化税收征管转型升级的良好契机,聚焦新发展阶段纳税人缴费人的疑难问题及新问题,积极运用智能技术探索提升税费服务精细化、智能化、个性化水平的新方式、新途径。”李旭红说,要将权益性服务贯穿经营主体全生命周期,持续营造更优税收营商环境。

“下一步,税务部门将在主题教育中强化调查研究,积极回应经营主体关切,推出更多利企便民措施,努力在推动高质量发展上创造新业绩。”国家税务总局纳税服务司司长沈新国表示。(本报记者 董碧娟)