来源:证券时报网

震荡市中,除了个别主题行业基金搭乘上风口备受关注,多数投资策略都难以避免地失效,但红利型基金却因低估值、高股息的策略在泥沙俱下的行情中放出光彩,其中,红利ETF受益于更纯粹的布局,年内收益达4.17%,大幅领跑同期沪深指数。

基金业内人士认为,当前许多行业已从高成长走向成熟,在增速趋于平缓的情况下,5%-6%的股息率对投资者来说比较具有吸引力。从海外经验看,红利低波策略的有效性是长期的,在长周期视角下有望提供超额收益。

红利ETF业绩领跑

红利基金的核心是股息率,即选取时更偏向现金流稳定、长期稳定分红且分红比例比较高的上市公司,从行业而言,这类资产大都分布在金融地产、消费、周期行业。在行情普遍向好的阶段,这部分公司并不显山露水,但在板块轮动剧烈、行情震荡走低之时,相较于高估值的成长股,这类资产常常成为避险资金青睐的标的。

华东某公募基金经理对证券时报记者表示,投资者通常担心买入价格很低的股票会陷入估值陷阱。高股息能在一定程度上对冲掉这种潜在风险,是现金流的安全垫。他称:“在衡量高股息时,实际上是考虑现金分红,而不是利润表上的账面利润。但高股息至少表明公司的整体现金流是健康的。公司在过去三年内每年都用现金实实在在地分红,这说明公司在行业中的地位和行业成熟度通常相对较好,这是基本面上的安全垫。”

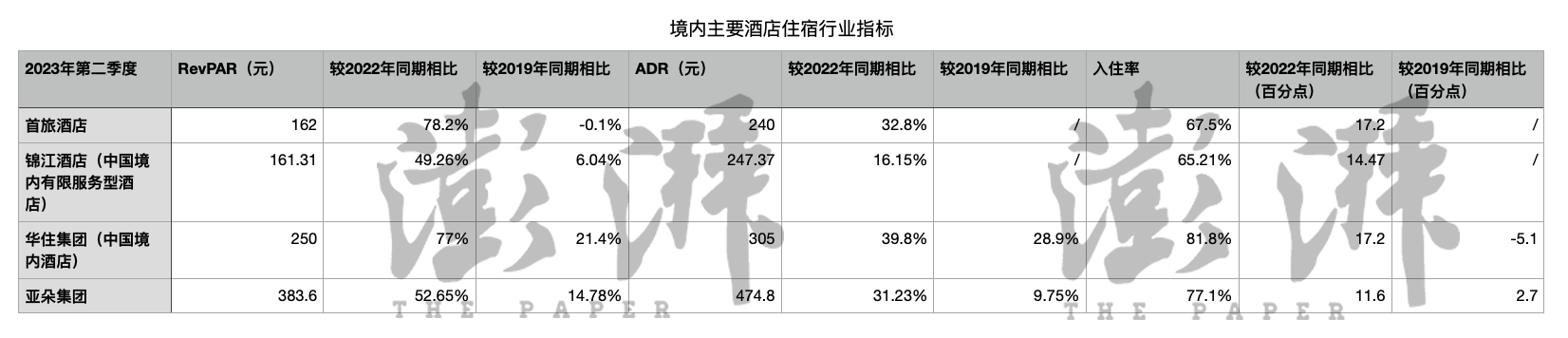

因此,有约八成的红利主题ETF年内持续吸引资金流入。截至10月22日,红利主题ETF份额总计达到372亿份,较年初增长了105亿份。其中华泰柏瑞红利低波ETF与易方达中证红利ETF年内份额增逾20亿份,招商中证红利ETF与景顺长城中证红利低波动100ETF等增超10亿份,且这些ETF年内平均收益达4.17%,大幅领跑同期沪深指数。

当前,红利基金的“上新”力度依旧不减。截至10月22日,来自华夏基金、平安基金、上银基金、天弘基金等多家公募的35只红利主题基金正排队待批,类型囊括了ETF基金、股票型基金、混合型基金等。

业绩分化较大

不过,从净值表现来看,名称中带有“红利”的主动权益类基金业绩也有较大分化。如排名第一的金鹰红利价值涨幅超过了25%,遥遥领先于第二名申万宏源红利成长的6%。但从资产配置来看,该基金能跑出超额业绩的原因是其持股风格并不太“红利”并踏准了风口,一季度重仓了金桥信息、虹软科技以及浙数文化等人工智能、传媒板块热门股,二季度又将大放异彩的中国船舶买成第一大持仓股。

基金经理在半年报里表示:“在5月初本基金减持了部分涨幅较大、短期透支的品种,降低整体仓位的同时增持了部分低估值品种。随着5、6月部分科技股调整到合理区间,本基金逐步增持了部分性价比突出、以电子和计算机为主的低位科技股。”

整体来看,业绩排名居前的主动权益类红利基金,在持仓方面多数还是恪守了“低估值、高股息”的策略,例如,华宝红利精选截至二季度末的重仓股中囊括了冀中能源、大秦铁路等;中泰红利优选一年持有则重仓银行股以及建材家居板块。

值得一提的是,当前业绩居于末位的也是金鹰基金旗下的金鹰改革红利,该基金长期将仓位维持在超过九成的水平,且此前多个季度重仓以光伏为代表的新能源板块。

不难发现,红利基金产品成败皆系“风格漂移”,若能秉持红利策略,业绩在牛熊转换中波动会相对较小;但如果想去蹭一下主题投资,收益与风险则均会放大。

高股息策略有望更受重视

9月份,证监会已出台并落地分红与减持“挂钩”政策:“上市公司近三年未进行现金分红,或累计现金分红金额低于最近三年年均净利润30%的,控股股东、实际控制人不得通过二级市场减持本公司股份。”

华北地区某管理红利基金的基金经理对记者表示,这将推动形成上市公司重视股东回报、强化投资者价值投资理念的良性循环,也将继续增加市场对红利基金的关注。

上述基金经理认为,在经济增速较快时期,大多数行业都有良好的再投资机会,5%-6%的股息率对股东来说可能不是最优选择。然而,在当前经济形势下,许多行业已从高增速走向成熟,甚至可能出现短期负增长。在这种情况下,5%-6%的股息率就比较具有吸引力,“无论是从整个经济发展的趋势来看,还是从现在可投的金融产品的格局变化来看,红利未来都会是投资者非常重视的一类资产”。

天弘基金认为,从海外经验看,红利低波策略的有效性是长期的,在长周期视角下有望提供超额收益。因此,配置红利低波产品需要长期视角,过于聚焦短期业绩,不利于投资者树立合理的长期投资预期。如果看好这一策略的长期有效性,可以考虑作为权益类资产的一部分底仓来配置。